Milady 暴涨后回落,极端行情下怎么用 NFTFi 做空和套保?

NFT

Solana

NFT 交易市场

为加密货币和数字艺术的交叉点构建新的金融框架。

撰文:0xLaughing

「价值投资一场空,梭哈 Pepe 住皇宫。」

最近的 Meme 行情让加密市场变得狂热,然而有多位 KOL 提出,在 Pepe 等 Meme Coin 动辄千倍万倍的财富效应背后,藏着一个「幕后推手」——Milady Maker。它发售于 2021 年 8 月,作为一个历经牛熊的老牌 PFP NFT 项目,此前社区也曾在极端主义风波中遭受重创,而后凭借社区独树一帜的亚文化、多个 NFTFi 项目支持,它顽强存活了下来,更是在这次 Meme 行情中借风起势,「恶之花」从幕后走到了台前。

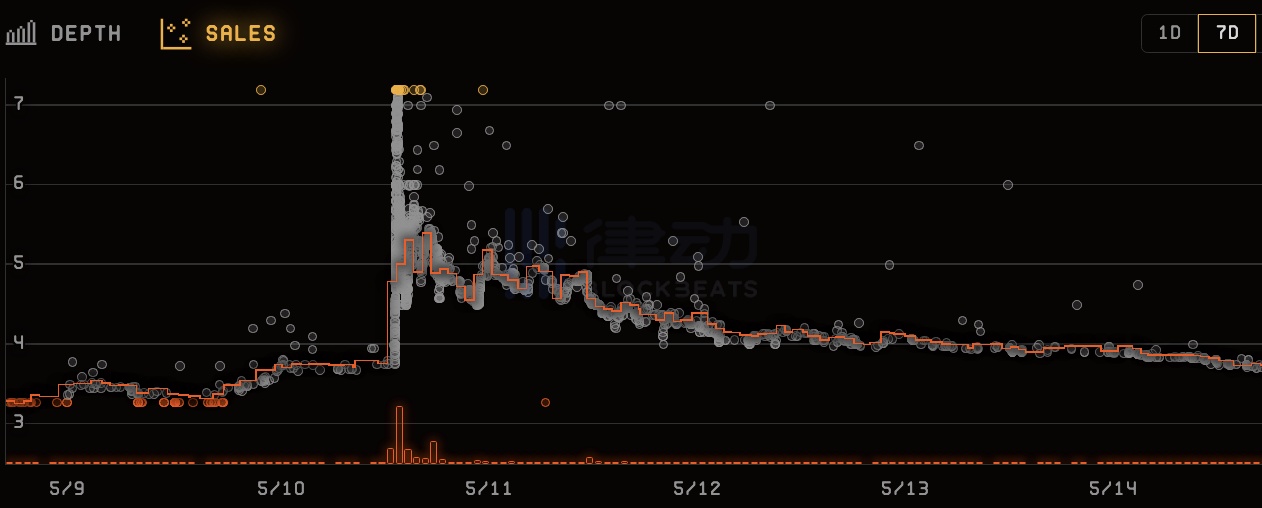

Milady Maker 的持有者们除了靠 Meme Coin 赚的盆满钵满,更幸运的事情来了。5 月 11 日,Twitter CEO 马斯克在社交媒体上发布推文附有 Milady Maker 系列 NFT 形象,并配文「There is no meme,I love you」。这条推文让 Milady Maker 的地板价在短短一小时内从约 3.75 ETH 暴涨至超过 7 ETH。

然而,与此前马斯克间歇性「喊单」Doge Coin 的情况如出一辙,Milady Maker 的价格也在马斯克发完推特后大幅冲高并回落。截止发文 Milady Maker 的地板价已经回撤跌破 4 ETH,抹平此前的涨幅。利好消息虽然能让它的价格在极短时间内暴涨,但由于市场可能缺少后续资金跟进,它的价格无法继续走高,最终回撤至波动起点的位置,走出了一个「Hsaka Bleeds」的结构。

在「顶部信号」出现时,套期保值和做空可能是 Milady 的持有者 /NFT 交易者们的最大需求。但与 Doge Coin 不同的是,Milady Maker 作为 NFT 有着非同质化、流动性差等特点,为解决这个问题,NFT 的永续合约协议应运而生,本文将介绍目前市场上主流的两个 NFT 永续合约协议:nftperp 和 NFEX。

NFT 永续合约简介

什么是 NFT 永续合约?

传统金融期货市场曾有个固有的局限,那就是它有结算日期且杠杆交易能力有限,不能适应这个 7x24 小时不眠不休交易的加密市场。于是,BitMEX 在 2016 年 5 月 13 日推出了永续合约,采用了创新的资金费率调控现货与合约的价格尽可能保持一致,解锁了使用高达百倍杠杆的进行做多 / 做空的机会。它的横空出世永远的改变了加密货币及整个金融领域。后来,Perpetual Protocol、dYdX、GMX、Gains Network 等优秀 DEX Perp 产品接连涌现,进一步丰富了链上金融衍生品交易的格局。

从 CEX 到 DEX,从中心化到去中心化,有了 DeFi 市场的永续合约协议作为参考,能杠杆做多 / 做空 NFT 的永续合约平台来了,它能够解决当前 NFT 市场的存在以下几个痛点:

• 无法做空 NFT 和对冲风险

• 大多数人无法购买昂贵的蓝筹 NFT,也就无法享受到蓝筹上涨的收益

• 没有简单且资本效率高的方法来进行杠杆交易

DeFi 中的 DEX 消除了中间商,并允许用户以非托管方式直接从他们的钱包进行交易,同时 DEX 在交易执行模型方面也提供了独特的设计,交易平台两个最常用的模型是自动做市商 (AMM) 和订单簿模型,这两个模型也分别应用在了 nftperp 和 NFEX 这两个目前市面上较为主流的 NFT 永续合约协议上。

nftperp 介绍

产品设计要点

• 建立在 Arbitrum 上

• 采用 vAMM(虚拟自动做市商)机制来撮合 NFT 永续合约交易,不需要真实的流动性提供者,也不使用订单簿

• 用户以 ETH 作为抵押品可以对 BAYC、CryptoPunk 等共 7 个 NFT 项目以最高 10 倍的杠杆进行永续合约交易

• 协议在蓝筹 NFT 的地板价基础上使用 NFT 价格评估协议 Upshot 集成 Chainlink 预言机馈送链上实时 NFT 价格数据

团队及融资信息

在去年 11 月 25 日,nftperp 宣布以 1700 万美元估值完成 170 万美元种子轮融资,本轮融资由 Dialectic、Maven 11、Flow Ventures、DCV Capital、Gagra Ventures、AscendEX Ventures、Perridon Ventures、Caballeros Capital、Cogitent Ventures、Nothing Research、Apollo Capital、Tykhe Block Ventures、OP Crypto 等机构参投。

目前公布的团队信息较少,仅知悉团队创始人是 Joseph Liu。另外有多位投资分析师和研究员 Mckenna、Nick Chong、Ben Roy 和 Ben Lakoff 作为团队顾问。

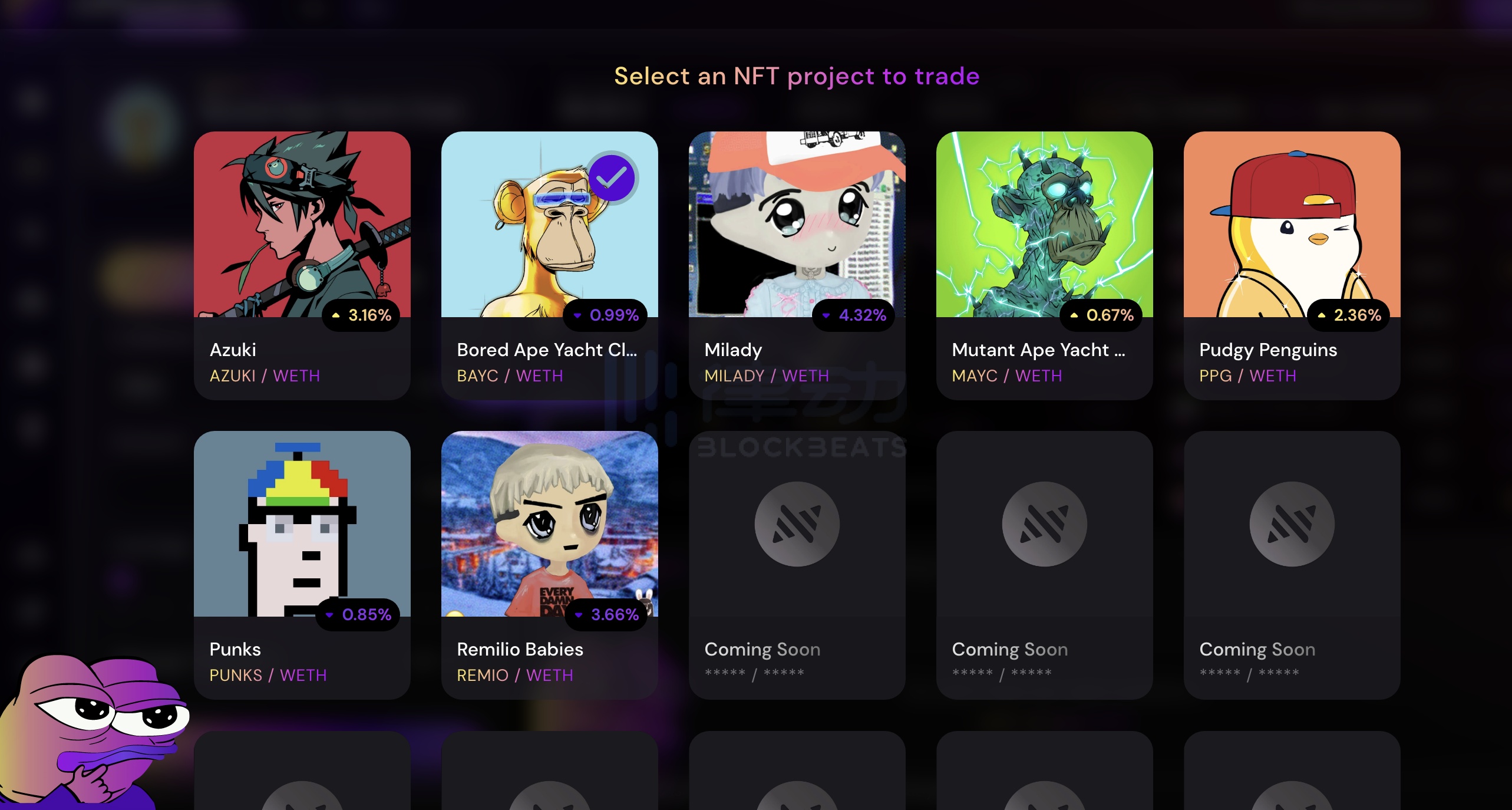

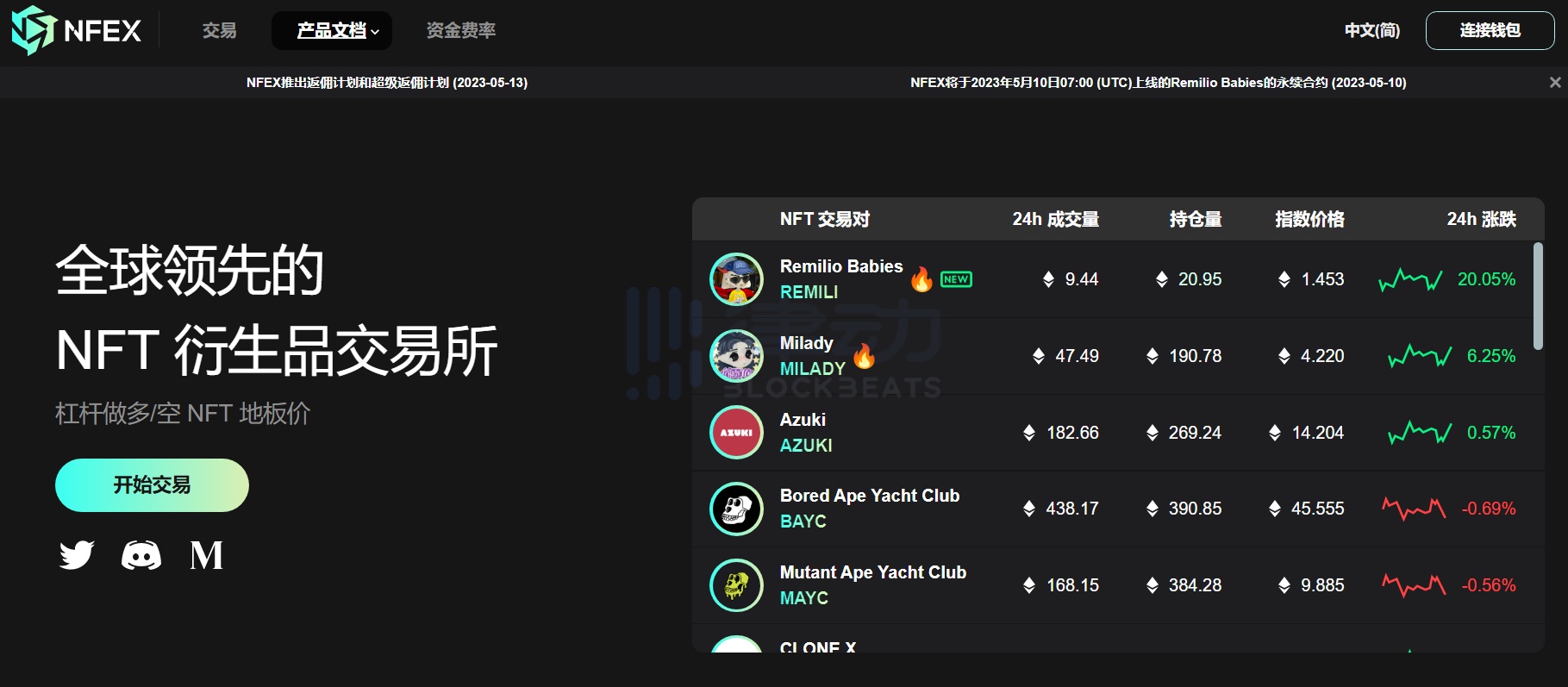

NFEX 介绍

产品设计要点

• 建立在 Ethereum 主网上

• 采用去中心化订单簿(DLOB)模型

• 同样也是允许用户以 ETH 作为抵押品可以对 NFT 项目进行永续合约交易,目前共计支持 19 个 NFT 项目,杠杆倍数最高为 50 倍

• 协议在蓝筹 NFT 的地板价和 Bid 价格上计算「NFEXI 价格指数」来实时跟踪 NFT 价格,帮助实现价格发现和减少对 NFT 市场的操纵

团队及融资信息

在今年 2 月 15 日,NFEX 宣布已完成 300 万美元种子轮融资,本轮融资由 ABCDE Capital 领投,Amber Group 和 Firestone Ventures 等参投。ABCDE 基金的创始人是杜均和 BMAN。杜均是火币联合创始人,也是火币生态基金的合伙人,曾投资过多个知名的区块链项目,如 Filecoin、Polkadot、Solana 等。BMAN 是一位资深的区块链投资者和创业者,曾创立过多个成功的区块链项目,如 BitMart、BitKeep 等。

ABCDE Capital 的联合创始人兼 GP BMAN 曾称赞 NFEX 团队的创始人在建立交易所和为新资产类别提供流动性方面拥有丰富的经验,并相信他们是该产品最有能力的候选人。GP BMAN 认为 NFT 还处于早期阶段,大约 99.99% 的 NFT 项目都没有足够的流动性,而 NFEX 这样的创新产品有可能扭转局面,也对 NFEX 等创新产品为行业带来变革充满了信心。

交易模型对比

nftperp 和 NFEX 采用了不同的交易模型,nftperp 采用虚拟自动做市商(vAMM)模型,而 NFEX 则是使用去中心化订单簿(DLOB)模型。

nftperp:使用 vAMM 撮合交易,使用稳健防篡改的「真实地板价」定价

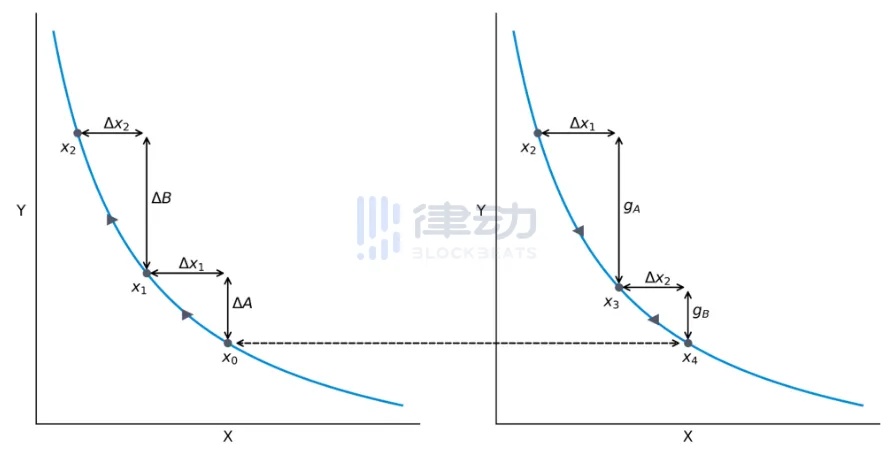

vAMM 如何独立结算损益

与普通的 AMM 相同,vAMM 也是采用了 x * y = k 进行自动价格发现,不同的是 vAMM 不需要真实的流动性提供者,用户将真实资产作为抵押品存入智能合约金库后会铸造虚拟资产,然后按照 x * y = k 在流动性池内交易和报价,由此也提供了做空和杠杆交易的功能,且避免了无常损失。vAMM 作为一个独立的结算市场,所有的利润和亏损直接在担保金库中结算,即一个交易者在 vAMM 的盈利就是其他交易者的亏损。

nftperp 在 vAMM 的基础上借鉴了 Solana 的永续合约协议 Drift 的动态 vAMM 机制,采用了 DVL(Dynamic Virtual Liquidity,动态虚拟流动性 ),使得 x * y = k 等式中的虚拟资产 x 和 y 可以根据价格偏移的情况进行动态调整(参考 nftperp 文档)。通过这个模型,nftperp 确保价格始终在 vAMM 流动性最深的曲线部分交易,可用虚拟流动性与交易需求相对应,使得交易者获得最佳滑点和可用流动性。

另外,为了保证 nftperp vAMM 在非正常行情中仍保持高可用性,还进行了以下两项优化:

• 动态资金费率:标准资金费率会考虑头寸规模、合约标记价格和预言机价格,而 nftperp 会考虑多头和空头之间的总比率,以更好地平衡未平仓合约。另外,资金费率每小时更新一次,以确保合约价格不会太偏离 NFT 交易市场地板价。

• 波动限制:为每个区块的合约价格设定了 ±2% 的变化限制,以保护协议免受闪电贷攻击和高波动期间保险基金流失的操纵。Drift v1 经历过这种情形,LUNA 价格的大幅波动导致系统内未实现的损失和收益不平衡,并且超额收益可以不受限制地从保险基金中提取。

Upshot x Chainlink

在预言机喂价方面,参考 DropsDAO NFT 预言机模型,nftperp 使用 NFT 价格评估协议 Upshot 集成 Chainlink 预言机数据,最终计算出稳健防篡改的「真实地板价」(True Floor Price)馈送给平台使用。

计算方法:

1. 收集和解析:对顶级 NFT 市场上的链上 / 链下 NFT 交易事件进行收集和解析

2. 检测数据合格性:根据交易事件类型、Token ID 和清洗交易检测确定数据是否合格

3. 过滤异常数据:使用统计方法和波动性评分过滤极端异常值和可能的异常值

4. 计算:使用时间加权平均价格 (TWAP) 算法对过滤后的数据进行计算,得出「真实地板价」

「真实地板价」计算中涉及的数据是通过 nftperp 运营的预言机从 Opensea、LooksRare 和 X2Y2 的 API 中提取的交易数据。每次发生合格的公开交易时都会更新计算出的价格,确保价格是最新的,同时保护用户免受价格操纵。

NFEX:使用订单簿撮合交易,使用紧密跟踪实时价格的「NFEXI 价格指数」定价

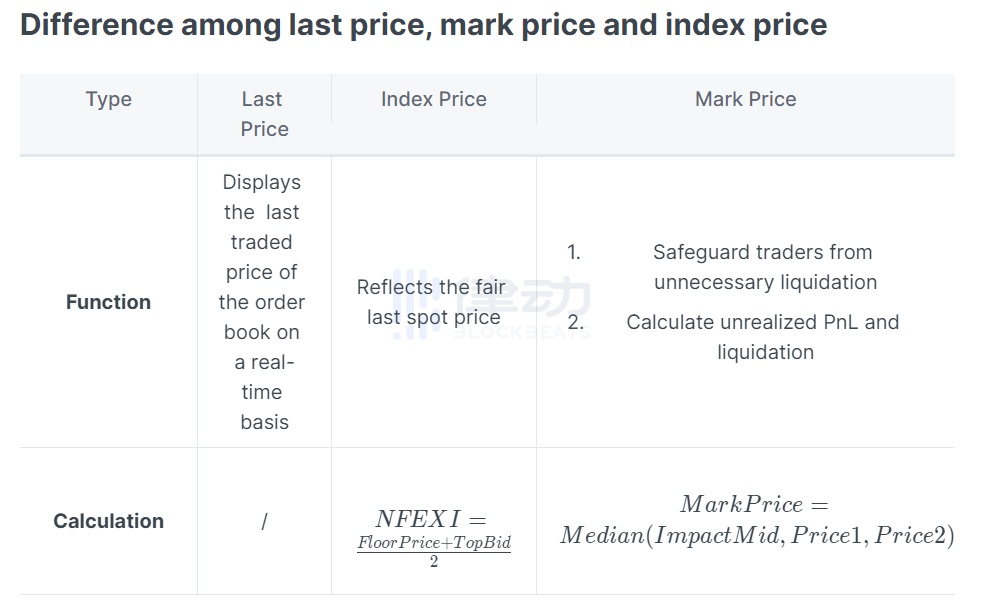

最新价格、指数价格和标记价格之间的差异

地板价是评估 NFT 的广泛使用的指标,它代表了跨市场的特定集合中 NFT 的最低要价。然而,目前的市场很容易操纵底价,这可能导致 NFT 永续合约价格与现货价格之间存在显着差异。

NFEX 采用了去中心化订单簿(DLOB)模型,同时创建了 NFEXI(NFEX 指数),通过从 Blur、Opensea、LooksRare 和 X2Y2 这四个主要的 NFT 市场获取价格数据来计算一个公平的现货价格指数,可以实时跟踪 NFT 价格,帮助实现价格发现和减少对 NFT 市场的操纵,NFEX 目前每 3 秒计算和更新一次指数价格。

NFEXI(NFEX 指数)可用于对冲风险,推测标的 NFT 的未来价格变化,以及计算标的价格,它考虑了基础资产的合理价值,旨在防止因市场操纵或流动性不足而导致无法解释的清算。

二者对比

nftperp 建立在 Arbitrum 上,相比于建立在 Ethereum 主网的 NFEX 单次交易的 Gas Fee 更低,NFEX 则是选择在单次授权存款后交易无需重复授权,即下单、挂单并不上链,在中心化服务器中执行交易,虽然可以简化操作和节省 Gas Fee,但也暴露出去中心化程度不足的问题。

在交易模型方面,nftperp 在 vAMM 的基础上叠加了动态资金费率和波动限制等手段,同时使用了时间加权平均价格 (TWAP) 算法计算出「真实地板价」后再对预言机进行喂价。这虽然可以在一定程度上避免价格操纵的问题,但也造成了它无法及时响应极端市场行情。

(关于价格操纵:例如去年 11 月 BAYC 的第 7 大持仓者 Franklin 曾「操控」地板价来引发 BendDAO 触发拍卖清算实现他的「砸盘套利」策略,可参考《BAYC 大崩盘:一夫当关,万夫清算》一文)

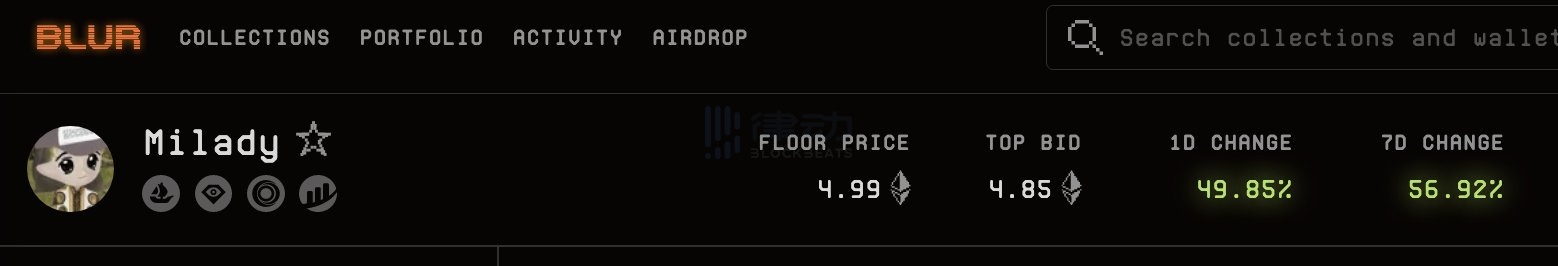

nftperp、NFEX、Blur 上同一时刻的价格

其中真实的案例可以参考文章开头的「马斯克发布 Milady 形象推文」的事件:这条推文让 Milady Maker 的地板价在短短一小时内从约 3.75 ETH 暴涨至超过 7 ETH,随后快速回撤。

在这期间,nftperp 和 NFEX 虽然都与现货价格存在一定的价差(Blur 上现货价格为 4.99 E,nftperp 上价格为 4.06E,NFEX 上价格为 4.71E),但相较之下 NFEX 上的价差更小,更能反映出市场的实际价格。

结语

一直以来,NFT 市场都在致力于解决现货「流动性不足」的问题,从 NFT 的估值定价、撮合方式等方面切入,许多优秀的产品和创新机制不断出现推进了 NFT 金融化的持续发展。而一个健康的金融市场需要让市场参与者能随时扮演多空双方的角色,以实现对冲交易风险、增加获利机会、丰富交易策略等目的。现在 NFT 永续合约赛道的发展将允许散户不只是对 NFT 现货执行低买高卖的策略,丰富了交易方式,满足了 NFT 交易者有杠杆做多 / 做空 NFT、小资金量参与蓝筹 NFT 交易的需求。

但这个赛道仍处于早期,仍存在价格操纵、无法支持长尾 NFT 资产等问题。归根结底,NFT 市场小、流动性差、难以估值定价等上游问题没有得到很好的解决,制约了下游的 NFTFi 产品开发,无法释放 NFTFi 赛道的潜力。若 NFT 技术能够如设想的得到大规模采用,并将 NFT 市场「蛋糕做大」,有 dYdX、GMX 等 DEX 产品珠玉在前,NFT 永续合约赛道将会是新的价值洼地。

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表Bi123的观点或立场