上线 1 个多月暴涨 40 倍,LSD 稳定币协议引发 LSDFi 新一轮战事?

Layer1

DeFi

DEX

一览六个代表协议,了解其中机制。

撰文:flowie

LSD 稳定币协议或正掀起 LSDFi 新一轮战事。

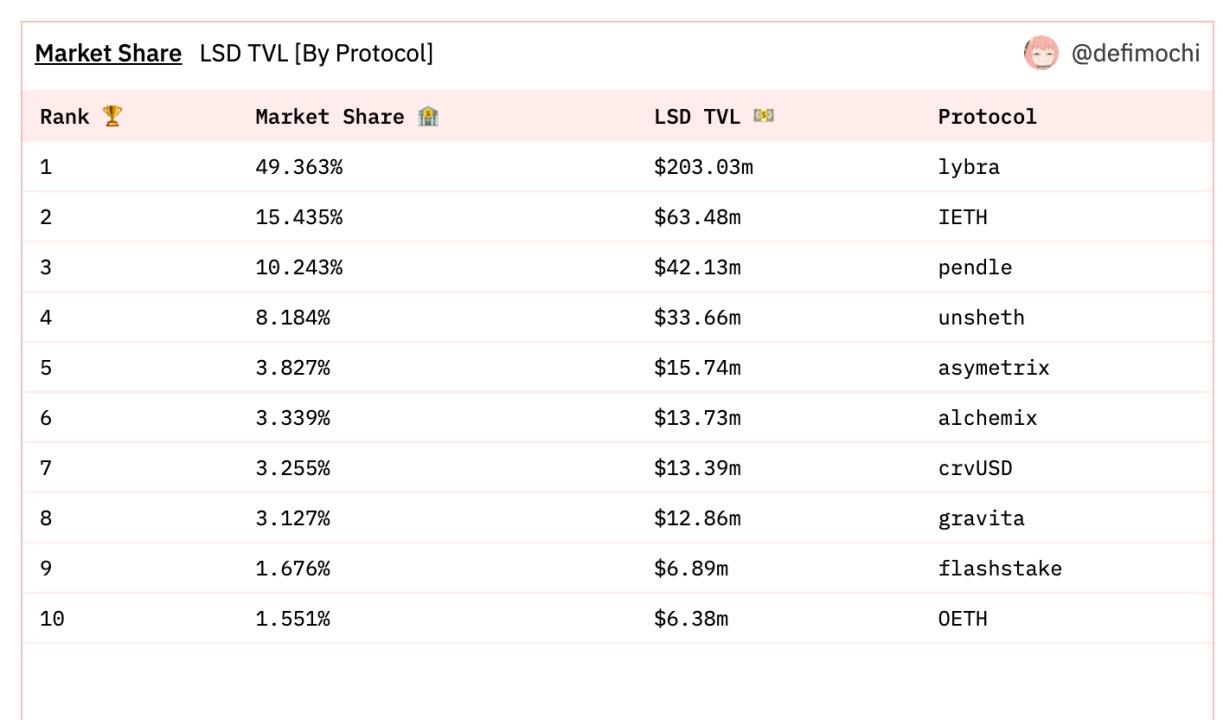

近日,以 LST 为抵押品铸造生息稳定币的协议 Lybra Finance 风头正盛,于 4 月 22 日开启 IDO 后正式上线,仅一个月多的时间,其原生代币 LRB 最高暴涨 40 倍。而 TVL 一度超 2 亿美元,市场占有率近 50%。

Lybra Finance 也并非第一个吃螃蟹的协议,不少支持 LSD 稳定币的协议正崭露头角。LSD 无息借贷稳定币协议 Gravita 的 TVL 也在迅速上涨至 2100 万美元。而 6 月 1 日 ,LSD 稳定币协议 Prisma Finance 已宣布完成新一轮融资,其中不乏 Curve Finance 创始人 Michael Egorov、CoinGecko 创始人、OKX Ventures、The Block 的 Eden 研究总监 Adam Cochran、Ankr 创始人等知名项目方或创始人参投。

此外,Curve 近日也发起支持 wstETH 为抵押品铸造超额抵押稳定币 crvUSD 的社区投票。流动性质押 Layer1 区块链 Tenet Protocol,LSD 协议 Agility 、Raft 等陆续上线 LSD 支持的稳定币。LSD 支持的稳定币或正成为 DeFi 不可忽视的新趋势。本文对其中代表的 DeFi 协议进行盘点,试图了解其中机制和趋势爆发背后的驱动原因。

支持 LSD 稳定币的协议,如何在 LSDFi 中分一杯羹?

在了解支持 LSD 稳定币的 DeFi 协议前,我们先简单回顾稳定币的几大类型。

一是以美元等法定货币为抵押品的中心化稳定币,如 USDT 、USDC。这些稳定币通常由中央机构发行和管理,一般保持 1:1 的抵押比率。二是以比特币、以太坊加密货币为抵押品的去中心化超额抵押稳定币,如 DAI、 BitUSD 和 sUSD,抵押率通常为 1:1.5 或 1:2,这意味着要发行 1 美元的稳定币,需要以价值 1.5 或 2 美元对应的加密货币作为抵押品。三是使用算法来维持稳定币价格的算法稳定币,例如 Frax 以及崩盘的 UST。这些稳定币通常会引入弹性供给机制和激励机制来调节供需,维持价格稳定,机制较为复杂。

这些我们熟知的稳定币的作用在于,充当法定货币与主流数字货币的交易媒介以及规避主流数字货币价格波动风险。

而目前加密市场出现了一种新型的稳定币形式,即通过 st ETH、cbETH、Sfrx ETH、rETH 等流动性质押衍生品(LSD)作为抵押品的去中心化稳定币,这些主要通过超额抵押的方式 ,由去中心化协议发行。相比传统的稳定币,它更明显的效用在于,一是释放 LSD 代币流动性;二是提供 LSD 代币增值场景,比如质押、借贷、生息等等。

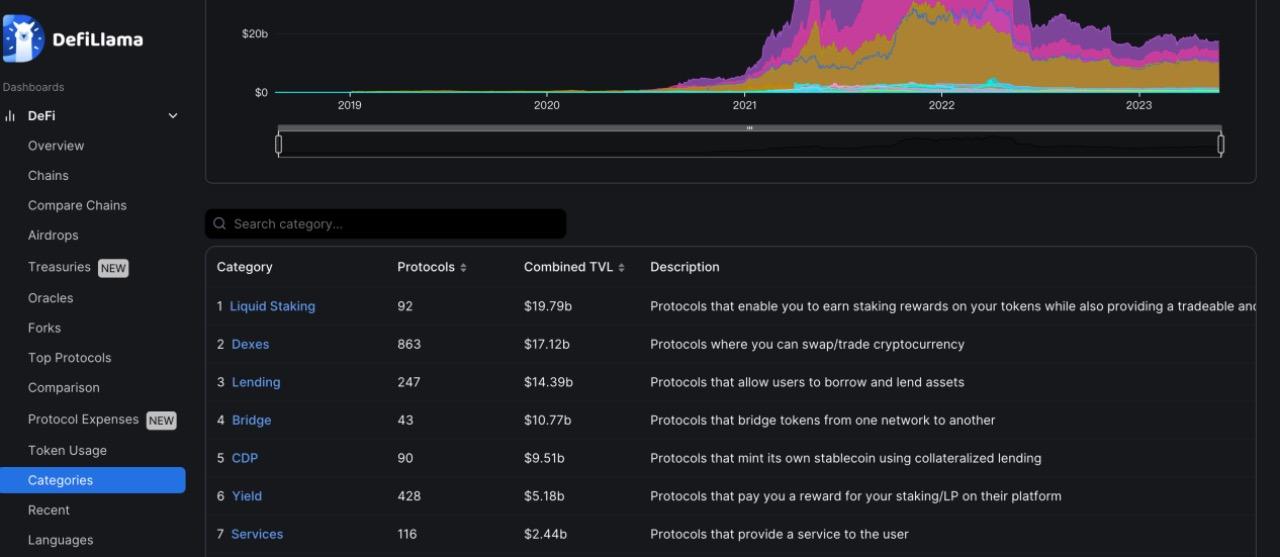

以太坊升级过后,LSD 市场增长迅速,目前其 TVL 市值超过 190 亿美元,排在 DeFi 所有协议类别中的第一位。庞大的 LSD 资产成为 DeFi 最重要的战地之一,以 LSD 支持的稳定币协议正通过稳定币、超额抵押、套利、清算等机制组合的形式,尝试从中分一杯羹。从代表的项目来看,一种侧重于 LSD 稳定币生息,一种更侧重于 LSD 稳定币的无息借贷。

1、Lybra Finance——LSD 生息稳定币协议

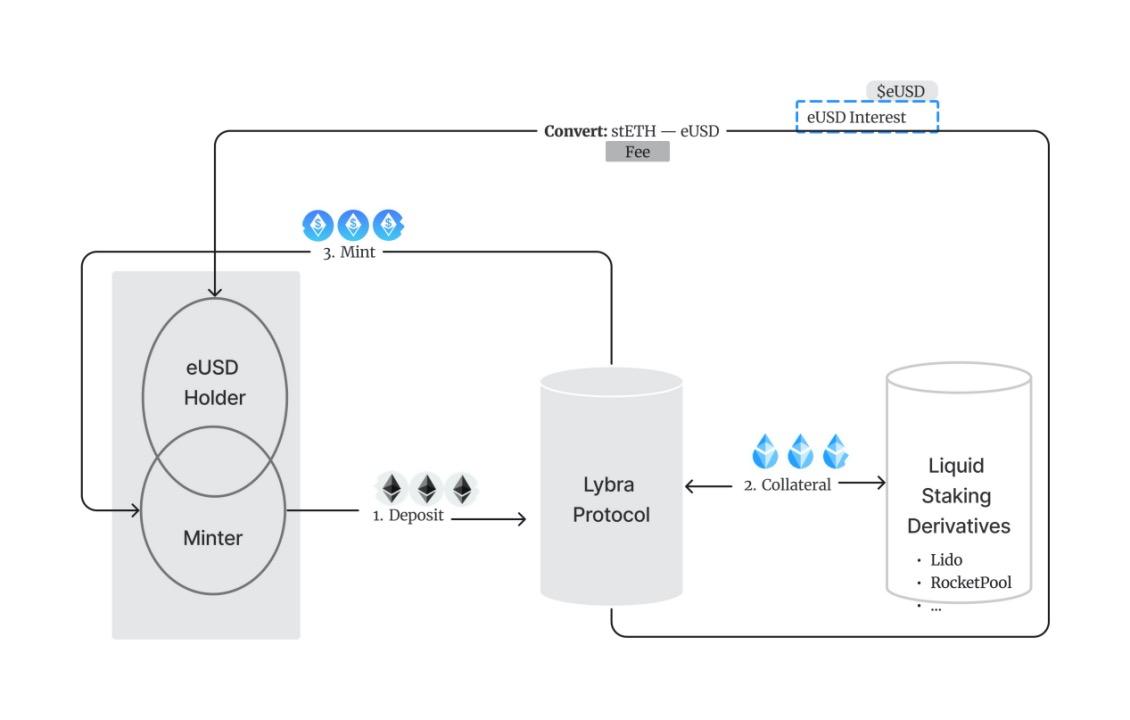

Lybra Finance 推出了可以生息的稳定币 eUSD,eUSD 与美元 1:1 挂钩,持有 eUSD 可以获得 7.2% 的 APY(年收益率)。获取这种 eUSD 有两种方式,一种通过去中心化交易所将所持有的 USDT、 USDC 或 FRAX 等主流稳定币兑换成 eUSD。另一种是通过在 Lybra Finance 协议中存入 ETH 或者 stETH 作为抵押品零费用铸造 eUSD,最低抵押率在 150%(低于则强制清算),最好保证在 200% 以上。

而 Lybra Finance 支付用户的利息以及获取收益的机制在于,当用户将 ETH 存入 Lybra 时,Lybra 会自动将其质押在 Lido 中转化为 stETH,通过质押获得收益。这部分收益 Lybra 需要抽成作为手续费,剩下的收益则用于 eUSD 持有者的利息。抽成是按照 eUSD 总流通量收取 1.5% 的年手续费。

这笔帐到底怎么算,Lybra 在白皮上举了一个例子,假设 Alice 存入 135,000,000 美元的 ETH 并铸造 80,000,000 eUSD,Bob 存入 15,000,000 美元的 ETH 并铸造 7,500,000 枚 eUSD,那么当前 eUSD 流通量则为 80,000,000 枚加上 7,500,000 枚,共 87,500,000 枚,当前抵押品则为 135,000,000 美元加上 15,000,000 美元,共 150,000,000 美元 stETH。

那么 1 年后,Lybra 通过 LSD 产生 150,000,000 美元 * 5% 即 7,500,000 美元的 stETH。

假设 Bob 用他持有的 7,500,000 eUSD 购买增加的 stETH,近 1 年手续费则为 eUSD 流通量(即 87,500,000)*1.5%=1,312,500 eUSD,股息 7,500,000 eUSD - 1,312,500 eUSD = 6,187,500 eUSD,那么将 6,187,500 eUSD 分配给所有 eUSD 持有者,年化利率在 7.2% 左右。而且对于 eUSD 持有者来说,相比一年内质押 ETH 资产带来的波动,稳定币存款收益要保险更多。

除收益机制外,eUSD 如何和美元维持挂钩是关键一环。总体来说,Lybra Finance 采用超额抵押、清算机制和套利机会来确保 eUSD 的稳定性。

首先每一个 eUSD 都需要至少价值 1.5 美元的 stETH 作为抵押品,超额抵押来降低无力偿债的风险。其次 Lybra 协议结合了清算机制,以保护系统免受抵押不足的影响。如果用户的抵押率低于安全抵押率,任何用户都可以自愿成为清算人并购买抵押的 stETH 的清算部分,支付相应的 eUSD。该机制确保了 eUSD 的升值压力化稳定性。近日 Lybra Finance 还推出了抵押率监控功能,抵御波动市场中的清算风险。即当用户的抵押率降至特定阈值以下时,它会自动偿还部分用户债务,一旦抵押率返回到预定水平,此自动还款功能将停止。

此外,Lybra 通过为用户提供套利机会来保证 eUSD 价格不脱锚。如果 1eUSD>1USD,用户可以通过存入 ETH 作为抵押来铸造新的 eUSD,然后在 DEX 上出售新铸造的 eUSD。随着更多的 eUSD 售出,市场供应增加,将价格推回 1 美元。对于用户来说,以较低的价格买回 eUSD 或用它来偿还贷款,可以从差价中获利。

当 1eUSD < 1USD,用户可以在市场上以折扣价购买 eUSD,然后在 Lybra 协议内兑换价值 1 美元的 ETH/stETH。随着 eUSD 需求增加,推动价格回升至 1 美元。而用户可以持有赎回的 ETH/stETH 或出售,从差价中获利。

除了发行了生息稳定币 eUSD 外,Lybra Protocol 也发行了其原生代币 LBR,并于 4 月 22 日启动了 IDO,分配了 500 万枚(占总供应量 5%)的 LBR 代币。

前文提到,Lybra Protocol 通过质押获得全部收益,一部分要支付 eUSD 持有者的利息,另一部分作为手续费,那这部分手续费 Lybra 将分配给 LBR 持有者。如果用户在 LBR 质押池中持有 1% 的 LBR,那么相应则获得 1% 总手续费的收益。

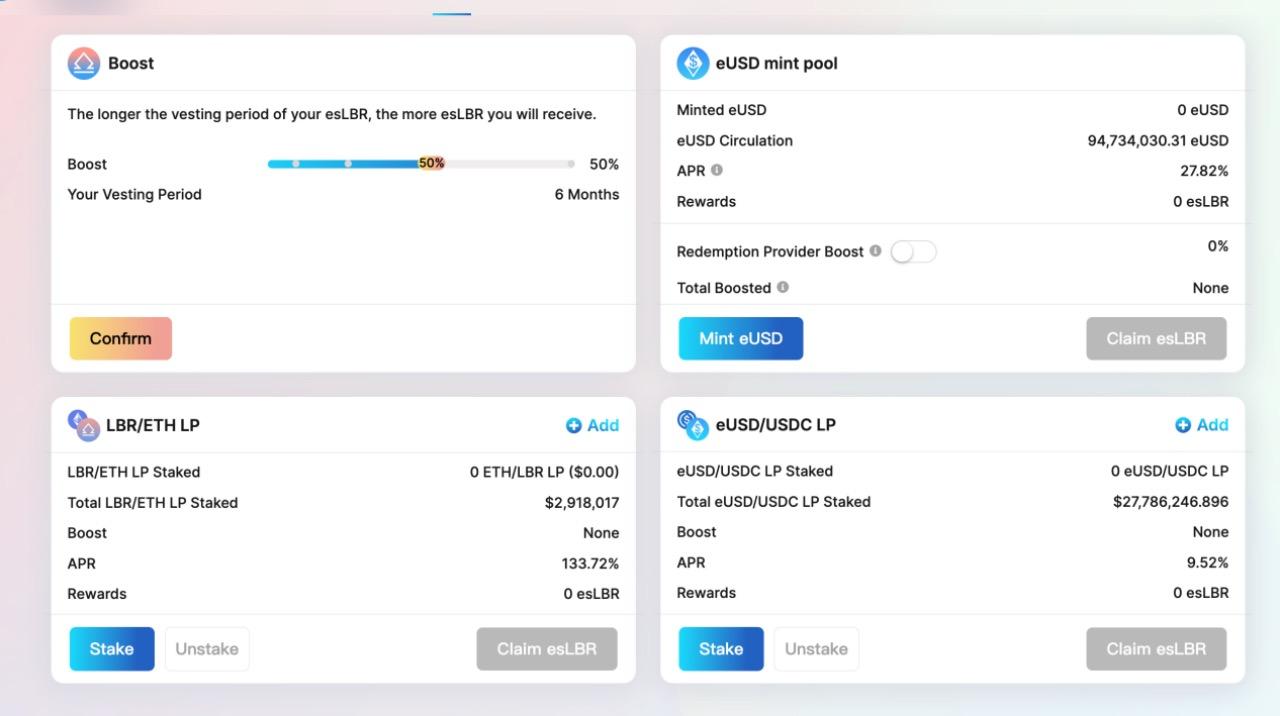

总的来说,用户通过 Lybra Protocol 可以选择持有生息稳定币 eUSD 获取利息、抵押铸造 eUSD 获取 LRB 奖励,或者质押 LRB 作为 LP 提供流动性的方式获取收益。

目前 Lybra 一池(eUSD mint pool)收益率 27.82%、二池(LBR/ETH LP)收益率 133.72%,三池(eUSD/USDC LP)收益率 9.52%,单质押 LBR 的收益率在 74.56%。 因 LBR 币价增长和其协议收入波动大,其收益率波动也较大。

目前 Lybra Finance 的 TVL 已回落到 1.82 亿美元(最高超 2 亿美元),LRB 价格也大幅降低到 1.22 美元(最高超 4 美元)。

Lybra Finance 生息稳定币和零利率借贷的创新模式,确实为即需要稳定性又追求一定质押收益的群体提供了解决方案。但对于用户而言,这也意味既要承担多一层合约的安全风险,又因为协议的抽成需折损一部分质押收益。Lybra Finance 虽然短期内 TVL 和币价暴涨,但近期也有不低的回落,Lybra Finance 如何保证长期的持续性值得关注。

近日,Lybra Finance 宣布计划在 6 月中旬推出 v2 测试网,通过以下几个方面来解决目前 TVL 增长瓶颈以及 eUSD 缺乏场景应用等问题:一是计划通过 LayerZero 进行全链扩张。据加密 KOL@qiaoyunzi1 分析,团队已经开始与 Arbitrum 上的协议谈起了合作,Layer2 是跨链首选方向,未来 Lybra Finance 可能会将 eUSD 跨链到其他 alt-layer1 上,扩大其场景。二是添加更多的 LST 资产类型;三是更新 LBR 的 Tokenomics,为协议 Lybra 引入了 VC 等投资者。此外更改协议收入和收费机制,让 LBR 引入通缩的元素和增加 esLBR 的归属期(增加到了 60 天),以及允许锁定更长的时间。此外将 LBR 流动性质押衍生品 esLBR 引入 DAO 治理,允许社区参与协议的决策权。

Lybra Finance 目前团队也是匿名状态,近期因其数据上涨迅速也引发了大量讨论,被猜测是 Lido 旗下的项目,但随后 Lido 澄清两者无关,并提醒用户交互前做好项目背调。

2、Gravita——LSD 无息借贷稳定币协议

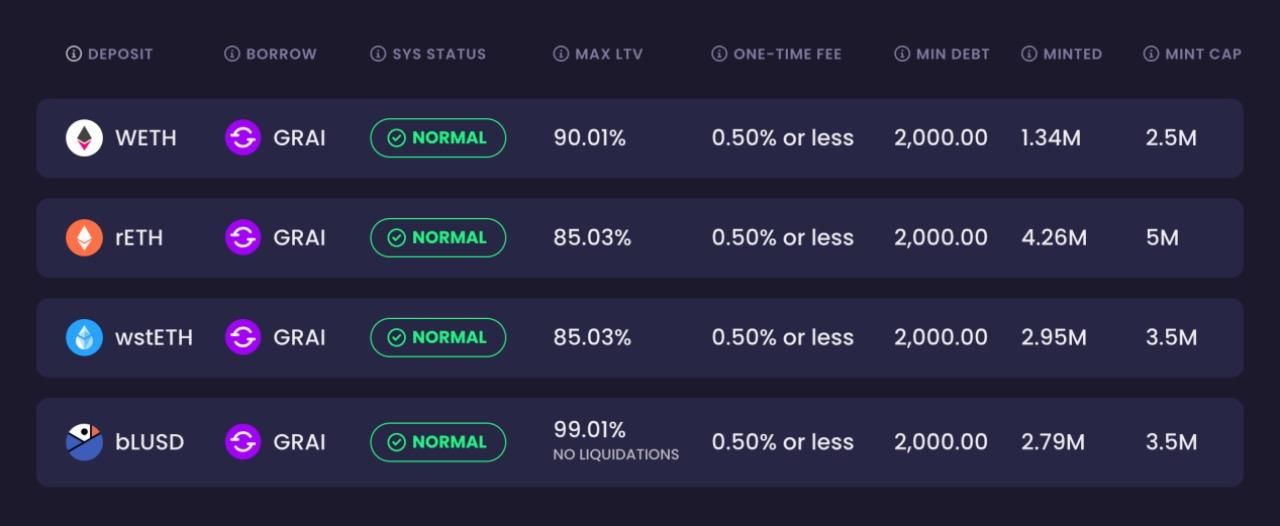

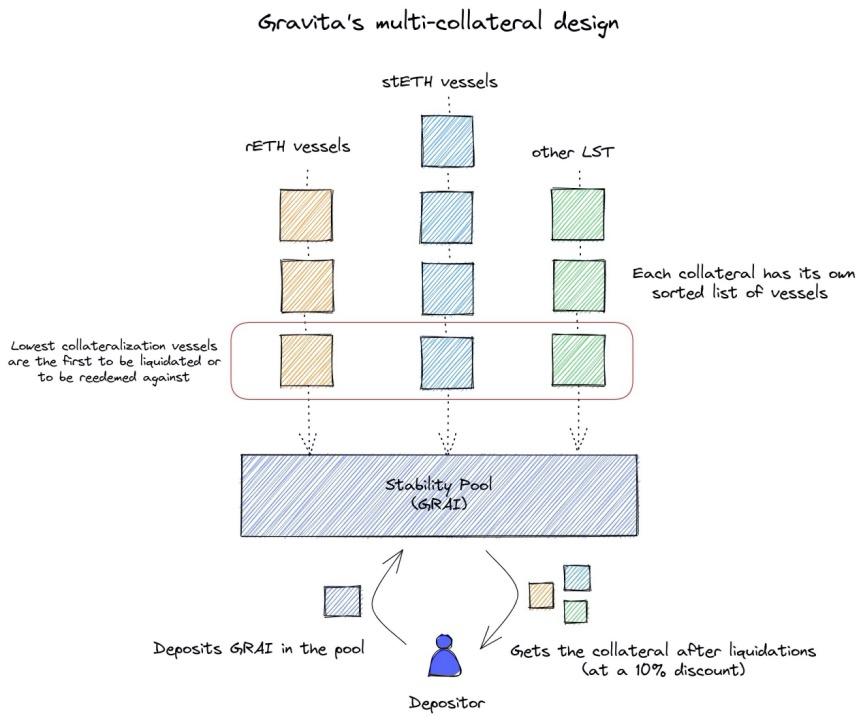

Gravita Protocol 是建立在以太坊上的去中心化借贷协议,支持用户存入 wstETH(Lido), rETH(rocketpool)、blusd(ChickenBonds)获得 Gravita 的原生稳定币 GRAI 作为回报,也支持将其抵押贷款 GRAI,用于消费,或存入稳定池中以折扣价购买被清算的 LST 抵押品。Gravita 作为 Liquity 的分叉项目,其原生稳定币 GRAI 是一种与 Liquity 原生稳定币 LUSD 具有类似波动抑制机制的代币。

Gravita 为每种抵押物设置了独立借贷池,隔离了各自的风险,不同抵押物有着不同清算线,最高 LTV 可达 90%。比如当 ETH 价格为 2000 美元时,用户最多借出 2000*0.9=1800GRAI,以太坊价格低于 2000 则会被清算。考虑到 LST 风险更高,LST 抵押品的 LTV 更低。

相比于 Lybra Finance 鼓励用户持有生息稳定币 eusd 来降低 LST 收益风险(抛开多一层合约风险不谈),Gravita 则更侧重提高用户的资金周转率,用低费率机制和清算机制,满足用户资金周转需求,尤其是短期借贷的需求。

一方面用户的 LST 被用作抵押品时,其应该获得质押 APR 不受影响,但用户抵押借贷获得 GRAI 可以选择在其它 DeFi 中使用获取收益机会。这意味着如果 ETH 的价格保持稳定或增长,LTV 会随着时间的推移而下降,用户清算或赎回的风险也降低。

另一方面,Gravita 相比于 MakerDao 有着更低的费率机制和清算线更低。目前使用 Gravita 协议,对于超过 6 个月的头寸,一次性最高费用仅为 0.5%。对于用户在六个月(约 182 天)到期前偿还债务时,0.5% 的固定借款费用将根据所用时间按比例退还,但至少要支付一周的利息。而 MakerDao 则有每年不等的年费。此外 Gravita 的 LTV 约为 85%,换算为清算线约为 116%,而 MakerDao 至少 160% 的清算线。

在 GRAI 如何保证和美元挂钩方面,GRAI 价格上限为 1.1 美元、下限为 0.97 美元。最高为 90% 的 LTV 创造了价格上限,当 GRAI 市场价格 1.2 美元,ETH 持有者可以通过抵押以太坊并按 90% LTV 铸造 GRAI 并在市场卖出进行套利,一次套利的收益可以达到将近 8%(0.9*1.2)。而协议能够以 0.97 美元的价格赎回 GRAI 以换取抵押品(即 1 GRAI 换取价值 0.97 美元的抵押品),这形成了 GRAI 稳定币的价格下限。

目前,Gravita 的 TVL 也在稳步上涨超 2100 万美元。

推荐阅读:《LSD 无息借贷稳定币协议 Gravita ——新神稳定币 GRAI 的诞生》

3、Agility ——LSD 流动性分配平台 + aUSD 交易平台

Agility 的官方描述中将其定位于 LSD 流动性分配平台 + aUSD 交易平台,旨在让 LSD 持有者获取更高的收益,释放 LSD 的流动性。但目前 LSD 流动性分配系统以及 aUSD 交易平台都还没有正式上线。

Agility 目前支持 ETH 质押并生成 aETH;同时还支持 stETH、rETH 和 frxETH 多种 LSD 质押,并会生成 aLSD。用户获得 aETH 以及 aLSD 后,可以选择持有 aLSD 获得相应的 LSD 质押收益;或者使用 aLSD 或 aETH 参与 LSD 流动性分配系统,为选定的金库提供流动性并获得收益;此外,也可以质押 aLSD 或 aETH 铸造 Agility 原生稳定币 aUSD,用于交易或对冲风险。

这里重点说一下 Agility 的 aUSD 交易系统,aUSD 和前文提到的 eUSD 等稳定币类似,也是一种超额抵押稳定币,用户可以通过抵押 aLSD 或 aETH 来铸造 aUSD。其初始抵押率为 130%,最低不能低于 110% 时,否则将清算。

用户获得 aUSD 后,可以进行交易或者对冲,例如做多 / 做空 ETH、GMX、GNS、Pendle、Gear 等资产、做多 / 做空 LSD 收益率、进行期权交易以及博彩游戏等等。在其路线图中,Agility 计划吸引外部开发者构建更多 aUSD 交易场景,包括 aUSD 的外部应用场景。

Agility 也发行了其原生代币 AGI ,并与 4 月 7 日正式在 1inch/airswap 公开发售。4 月 10 日 Agility 开启「Fair Launch」(公平启动),开启了五个矿池进行流动性挖矿,包括 ETH、stETH、rETH、frxETH 四个单币矿池以及 AGI-WETH LP 矿池、ankrETH 矿池。

起初较高的收益率让 Agility 在其刚上线两周时,TVL 曾一度达到近 5 亿美元(4.87 亿美元)的峰值,其治理代币 AGI 价格从初始发行价 0.04 美元最高到 0.79 美元。但很快回落,目前 TVL 仅为 225 万美元,AGI 的价格也仅为 0.015 美元。

推荐阅读:《解读 LSDFi 协议 Agility:上线两周,代币狂涨 20 倍》

4、Prisma Finance——LSD 生息稳定币协议

Prisma Finance 是一个非常早期的项目, 5 月份才推出官方推特,官网上也只是一句话介绍的单页面,还未推出其应用,其团队也是匿名。

但目前 Prisma Finance 已经宣布完成一轮融资,具体金额未披露,Curve Finance 创始人 Michael Egorov、Convex Finance 创始人 C2tP、FRAX Finance、Conic Finance、Tetranode、Llama Airforce、CoinGecko 创始人、OKX Ventures、DeFiDad、MrBlock、Impossible Finance、0xMaki、GBV、Agnostic Fund、Swell Network 创始人、The Block 的 Eden 研究总监 Adam Cochran、Ankr Founders、MCEG、Eric Chen 等参投。

从 Prisma Finance 仅有的一篇介绍文章来看,Prisma Finance 相比 Lybra Finance 将支持更多的 LSD 资产,比如支持 wstETH (Lido)、cbETH (Coinbase)、rETH (Rocket Pool)、sfrxETH (Frax Ether)、WBETH (Binance) 作为抵押品,铸造超额抵押的稳定币 acUSD。Prisma 的超额抵押模式支持自动偿还,允许利用以太坊质押收益来自动偿还债务。

此外,用户可以将其稳定币在 Curve 池上质押,以 CRV(Curve) 和 CVX(Convex Finance)形式 Prisma Finance 原生代币 PRISMA 形式获得除以太坊质押收益之外的奖励。Prisma 提到其代码库基于去中心化借贷协议 Liquity。Liquity 推出了一款与美元挂钩的稳定币 LUSD,ETH 持有者在 Liquity 上可以通过抵押 ETH 零息铸造 LUSD。

由于近日 LSD 稳定币模式 Lybra Finance 的数据增势收到了很多关注,Prisma Finance 这个早期项目不仅拥有类似的模式,还获得了很多知名机构的融资。不少用户关注 Prisma Finance 的进一步规划尤其是 IDO 时间,但 Prisma 中文社群表示,暂时无 IDO 时间表。

5、Raft——LSD 无息借贷稳定币协议

Gravita Protocol ,支持用户存入 wstETH(Lido), rETH(rocketpool)、blusd(ChickenBonds)获得 Gravita 的原生稳定币 GRAI 作为回报,也支持将其抵押贷款 GRAI,用于消费,或存入稳定池中以折扣价购买被清算的 LST 抵押品。

Raft 和 Gravita Protocol 类似,也是建立在以太坊上的去中心化借贷协议。其发行了稳定币 R,支持用户存入 R 或者抵押 stETH 或者 wstETH 借贷 R,获得质押收益同时,还可以通过 R 在生态系统中的其它协议中消费,提高资金利用率。目前抵押率最低为 110%。用户至少借 3000 R。Raft 目前需要收取 00.1% 的费用。

Raft 表示允许用户在 stETH 上获得高达 11 倍的杠杆,同时提供给用户一个非常简单的操作流程,用户只需要设置存入的 stETH 数量、目标杠杆和滑点,用户可以按照自动的步骤执行操作。其中最大杠杆 Raft 是根据 Aave v3 和 Maker 中的 stETH 抵押系数计算,年费基于 stETH 供应 APY 与 Aave v3 上的 USDC 借款 APY 之间的差额以及 DAI 稳定费计算。

从 Raft 官网上了解到,Raft 的投资者中有 Wintermute,Jump、GSR 等做市商知名投资者。

Raft 于 6 月 5 日上线,不到一天的时间里,目前 TVL 已经达到了 1643 万美元。

6、Tenet Protocol——流动性质押 Layer1+ 无息稳定币借贷协议

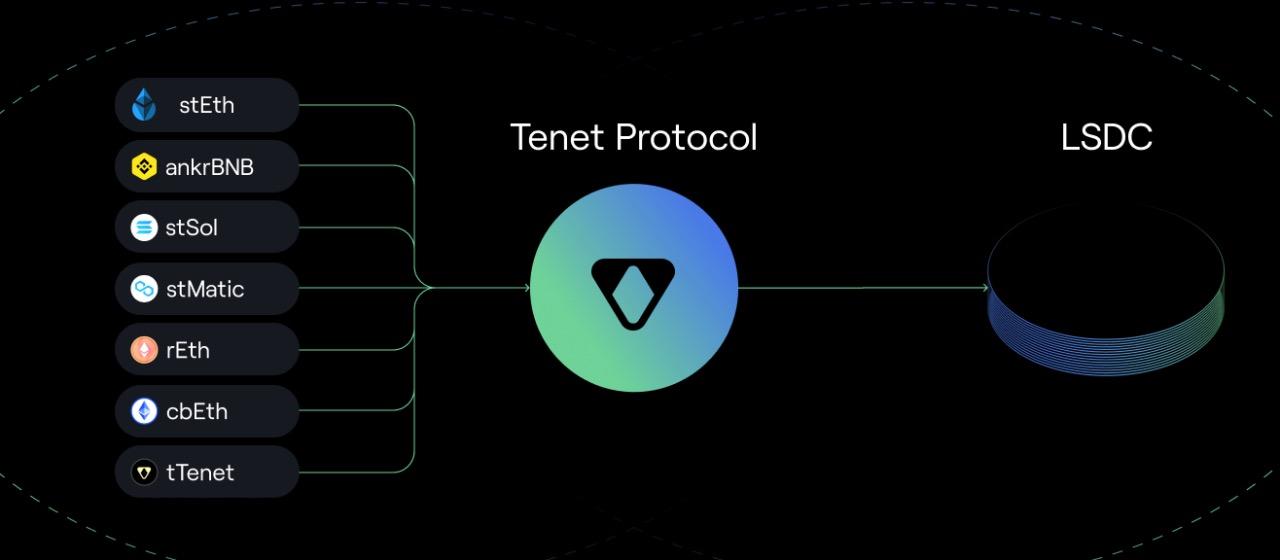

Tenet Protocol 是基于 Cosmos 的 EVM 兼容的第 1 层区块链,也是无息稳定币借贷协议,为 LSD 持有者提供了多层收益机会。

首先用户可以用户将 LSD 抵押给 Tenet 网络验证器,获得质押收益。用户可以无息借入 LSDC 抵押资产,在保证原有的 LSD 资产收益外,在 DeFi 生态系统中部署消费 LSDC;通过 LSDC 释放额外的流动性和效用。

此外也可以在稳定性模块中,为 LSDC 对提供流动性等,以在 Lucidity 系统内以清算的形式获得额外收益,并从本地奖励池中获得 Tenet 代币奖励。LSDC 抵押率最低为 125% ,且用户至少借贷 500 LSDC。Tenet Protocol 的稳定币板块也是建立 Liquity 的分叉。近日,Tenet Protocol 表示正在 LayerZero 上构建进行全链扩张。

Tenet Protocol 的项目团队在产品和营销方面有丰富的经验。Tenet Protocol 的 CEO Greg Gopman 是原 Ankr 的 CMO、Kadena 的增长主管、Akash 联创。COO Dan Peterson 是原 Blockdaemon 的收入运营专家。CPO Alex Cheng 是原 Tendermint-Cosmos 和 Composable Finance 的高级产品经理。CTO Dan Lashin 是原 Minter 的 CTO。

Tenet Protocol 目前上线了测试网,近期将在以太坊上上线主网。Tenet Protocol 5 月份开启了 IDO,价格为 0.02 美元,总共募集 336 万美元。

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表Bi123的观点或立场