崩溃还是复兴?一览 LUNA 2.0 和 Terra 生态系统现状

NFT

Solana

Web3

本文对目前的 LUNA 2.0、Terra 生态、合作伙伴关系和技术进展等进行了梳理,向我们呈现了它们目前的现状。

原文标题:《What Happened To Luna 2.0?》

撰文:Kadeem Clarke

编译:深潮 TechFlow

导读

去年 Luna 和 UST 的崩溃、Do Kwon 的法律问题以及 Terra 生态走向颓势,都让人记忆犹新。

但在负向事件过后,很多事情并没有完全消亡。重建和投机的声音互相交织,于是我们又看到了 LUNA Classic 或者 LUNA 2.0 的活跃。

Terra 生态近况如何?依旧有值得关注的地方吗?

带着疑问,M6 Labs 对目前的 Luna2.0、Terra 生态、合作伙伴关系和技术进展等进行了梳理,向我们呈现了它们目前的现状。

上次 UST 崩盘导致了区块链分裂,也被称为硬分叉,创建了一个新的区块链和代币,现在独立运行。

LUNA 或 LUNA 2.0 代表由于分叉而产生的新 LUNA 代币,原始的 LUNA 代币现在被称为 LUNA Classic 或 LUNC。超过 65% 的持有人支持 Terra 平台推出后的复兴。

Terra 是由 Terraform Labs 创建的区块链项目,是众多稳定币和去中心化应用程序的基础。 Terra 美元,或 Terra $UST,它使用算法将其与美元挂钩。

Terra UST 是一种算法稳定币,旨在减少比特币等加密货币固有的波动性。Terra 协议的先前版本已经扩展到允许稳定币开发人员创建 Terra DeFi 项目。

Terra 和 LUNA 是该项目中使用的两种加密货币。 Terra 是与法定货币和其他货币相关联的稳定币标准。例如,TerraUSD(UST)与美元挂钩,而 TerraKRW(KRT)与韩元挂钩。

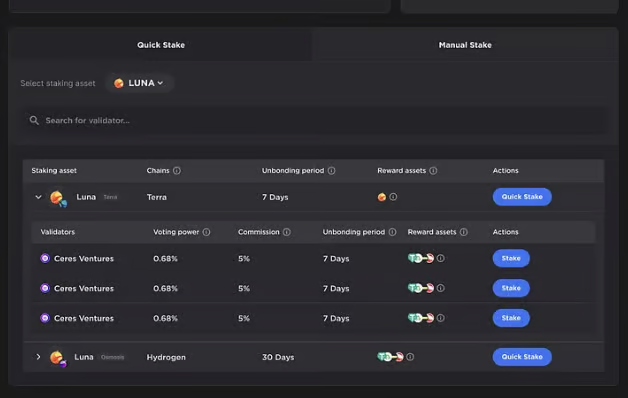

该网络的质押和治理资产是原生代币 LUNA。用户质押 LUNA 以获得治理权限,成为验证者并获得奖励。用户还可以使用 LUNA 创建 Terra 的 UST 代币或与其原生货币挂钩的代币。

但是,需要注意的是,尽管这些稳定币与法定货币相关联,但它们不受法定货币支持。而 LUNA 代币被视为算法稳定币。

算法稳定币是一种数字资产,其价值来自一组规则而不是与实物资产相联系。这种方法允许 Terra 用户投资于这些挂钩代币的价格,而无需持有它们的实物形式。

Luna 2.0

Luna 2.0 是 Terra(LUNA)的最新版本,其目标是提出 Terra 区块链的分叉和空投。 Terra 生态系统新项目的主要目标是恢复对该稳定币的信任。

历史

Terra Luna 于 2019 年 4 月在 Cosmos 区块链上推出。最初发行价格为 0.19 美元,头几个月的价格波动在 0.19 美元到 0.30 美元之间。Do Kwon 是其母公司 TerraformLabs 的创始人兼首席执行官,自 2018 年 1 月以来一直与联合创始人 Daniel Shin 共同致力于该生态系统的发展。

2019 年,Kwon 在 CNBC 上讨论了他的区块链的起源,其中心思想是数字资产只有在创新并为用户创造价值的情况下才能增加价值。

Terra 2.0 的工作原理是什么?

Terra 2.0 是 Terra Classic 的更新。

尽管 Terraform Labs 和 Do Kwon 不会成为 Terra 2.0 的一部分,但 Luna 和 Terra 背后的公司制定了一个「强有力的复兴计划」,通过创建新的 Terra 有效地挽救整个 Terra 经典生态系统。这是首个被赋予 Terra 2.0 标志的计划。

虽然有强烈迹象表明 Terra 2.0 不会遭受其前身的同样命运,但加密货币交易所和技术企业家对支持 Terra 2.0 区块链的可行性存在分歧。

Do Kwon 和 Terraform Labs 的原始计划集中在验证每个无效的区块和区块链网络交易,从而使新的 LUNA 代币和 Terra 2.0 蓬勃发展?该计划将通过硬分叉来实施,这意味着 Terra 2.0 不会直接与 LUNA Classic 关联,但仍将保持在相同的区块链上。

Do Kwon 的提议得到了考虑,但需要更多支持。 Terra 2.0 不是基于原始的 Terra 区块链,而是基于一个全新的区块链,即新的 Terra。 LUNA Classic 已经取代了原始的 LUNA 代币。

Terra 2.0(LUNA 2.0)的共识机制是什么?

Terra 2.0 加密货币区块链使用标准的质押证明共识算法来验证交易。在任何时候,有 130 个验证器参与网络共识,其投票权由绑定到节点的 LUNA 2.0 数量确定。Gas 费和 7% 的固定年度 LUNA 2.0 通货膨胀率奖励赠款。

LUNA 2.0 代币持有者通过将其代币委派给验证者来为共识做出贡献。验证者通常将自己的钱与代表一起质押。该系统中,验证节点保留佣金,然后再将奖励分配给委托人。

LUNA 的独特之处?

以下因素使 LUNA 成为一种有吸引力的加密资产:

快速的跨境支付:

Terra 稳定币允许全球以最低成本进行无缝的跨境交换。Terra 平均区块时间为六秒,可实现全球范围内的快速交易。

低交易费用:

Terra 区块链上的交易费用是加密货币中最低之一。

互操作性:

Terra 运行在 Terra Bridge 上,这是一个跨链系统,使得 Terra 代币可以互操作性。 Terra 代币可以在币安智能链和以太坊之间转移,而且正在努力支持跨 Solana 交易。 Terra 还运行 CHAI 支付软件,允许 Terra 的用户在其区块链上无缝完成付款。

自动化流动性池:

存款后,代币会自动质押在其协议上,节省了用户寻找流动性池的时间和精力。您可以轻松地在其协议上构建的许多应用程序中使用 Terra 代币。

LUNA 2.0 和 LUNA Classic 之间有什么区别?

尽管它们具有显著的相似之处,但 LUNA Classic 和 LUNA 2.0 是不同的。根据新的治理计划,Terra 网络已分为两个链。旧链将是带有 Luna Classic 代币(LUNC)的 Terra Classic,而带有 LUNA 代币的 Terra 将成为名为 LUNA 2.0 的新链。

与其完全被替换不同,旧的 LUNA 将与 LUNA 2.0 共存。任何 Terra Luna DApps 都将优先考虑 LUNA 2.0,并且开发社区将开始构建 DApps 并为新代币提供实用功能。然而,它不包括算法稳定币。

Terra Classic 将保留其社区,因为许多投资者和交易者反对 Do Kwon 的恢复计划和新链。 Terra Classic 仍然拥有庞大的粉丝群体。经典社区已同意烧掉尽可能多的 LUNC 代币,以减少货币供应并提高个别代币价格。

旧的 Terra 区块链会发生什么?

TerraUSD 和 LUNA Classic 都是旧 Terra 网络的原生代币。该区块链平台的目标是提供点对点的电子现金系统。UST 和 LUNA 是此区块链上可用的两种代币。

由于 UST 是一种稳定币,它可以直接与美元挂钩。这意味着 UST 预计将保持接近 1 美元的价值。 LUNA 代币对确保 UST 保持其锚定至关重要。使用标准的基于合约的算法来保持锚定。通过销毁 LUNA 代币,使得 UST 保持在或接近 1 美元。这允许新的代币的创建。

原始 Terra 平台上的用户必须将 LUNA 代币兑换成 UST,然后将 UST 兑换成 LUNA。即使交易时一个代币的市场价格与另一个不同,这些交易也会以保证的 1 美元价格进行。最终,TerraUSD 无法维持其与美元的锚定,导致其价值急剧下跌。但是,尚未发现此稳定币贬值的确切原因。

发生这种情况时,为整个平台提供动力的算法试图通过发行比平时多得多的 LUNA 代币来纠正问题。事实上,从 2022 年 5 月 5 日左右的超过 7 亿个代币到仅八天后的 7 万亿个代币,总 LUNA 供应量增加了许多。因此,LUNA 失去了其总价值的 99.9%。通过在市场中引入数万亿个新币,单个币的价值最终降至几分之一美分。

旧的 LUNA 代币已更名为 LUNA Classic,并列在 LUNC 代码下,因为它们基本上毫无价值。另一方面,旧的 Terra 区块链将有效地停止存在。UST 稳定币是 Terra 区块链中唯一将被完全删除的方面。即使会发行新的 LUNA 硬币,稳定币也不会发行。

Terra 生态系统

Terra 生态系统非常注重 DeFi 应用程序,这催生了 Terra Finance(TeFi)。在 Terra 上构建的原生项目数量之多以及在早期阶段就能够吸引大量资本,展示了该生态系统的优质性。

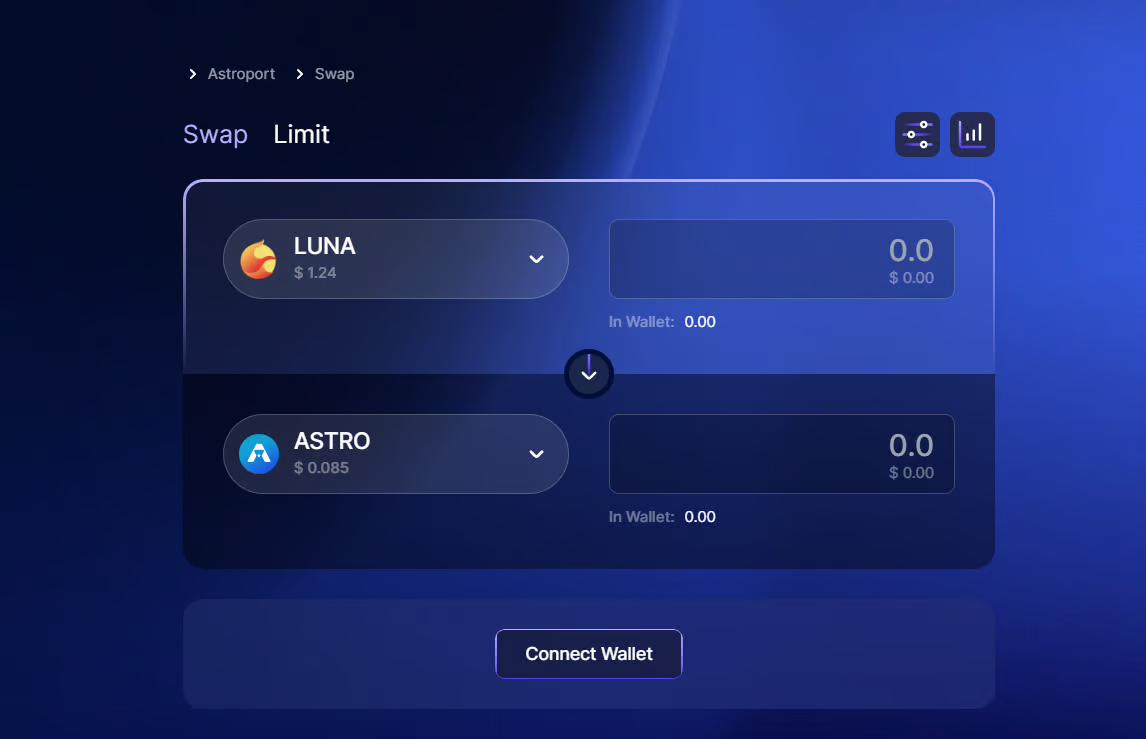

Astroport 协议

类似于 Uniswap/Curve 的关系,Astroport 协议旨在成为 Terra 生态系统的核心 DEX 或自动做市商,促进 Terra 上所有资产之间的交换。在其推出 7 天内,就有 23,379 个独立钱包地址向该协议存入了超过 12 亿美元。除此之外,Astroport 独特的代币分配和经济的长期质押设计也将在短期内保护协议免受任何快速流出的影响。

它是 LUNA 最重要的 dApp 之一,拥有 1393 万美元的总锁定价值(TVL)。

1.TerraSwap

TerraSwap 是 Terra 上的第一个 AMM 协议,类似于 Uniswap。主要区别在于,TerraSwap 不允许用户自由列出代币或创建池。

简而言之,TerraSwap 允许用户在 Terra 区块链上交换代币并创建流动性对。这些流动性对(称为池)为用户提供了交换区块链代币的流动性。池跟踪两种资产的余额,以确保始终有一定数量的代币可用于交易。提供流动性的用户将获得 LP 代币作为奖励。

TerraSwap 是最初的 TerraSwap 协议。

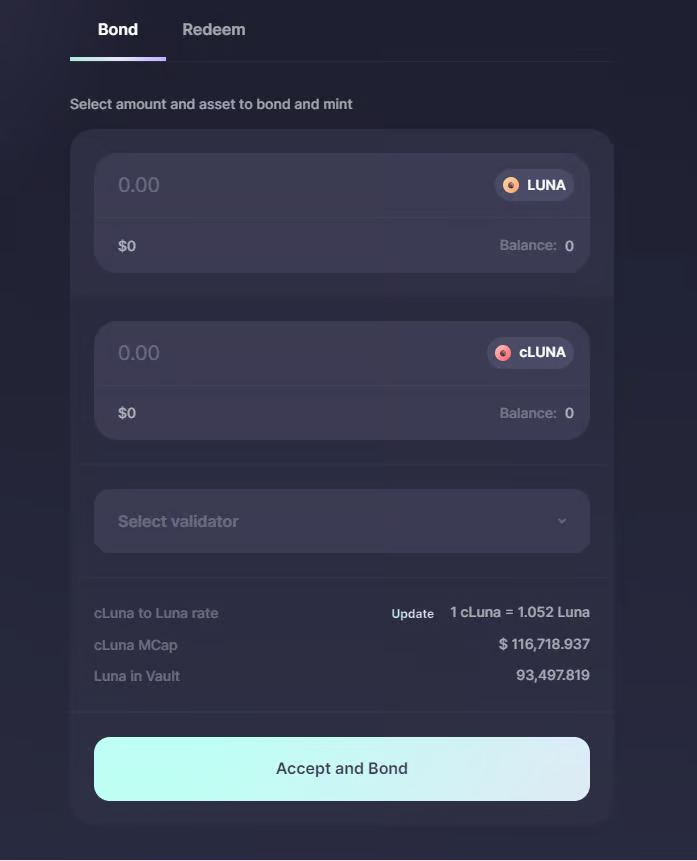

2.Prism Protocol

Prism Protocol 是 Terra 最独特的协议之一。它使用户能够将产生收益的资产分为两个不同的部分:一个收益部分和一个本金部分,从而创建新的资产类别。用户可以在避免清算风险的同时最大化其价格或收益敞口。

因为 PRISM 代币是所有流动性池中的基础资产,所以用户必须持有 PRISM 和其他资产来提供流动性。想要参与治理的用户可以质押他们的 PRISM 来获得 xPRISM,并获得一部分协议费用。

Prism 仅支持将 Terra 的原生代币 LUNA 折射成 pLUNA 和 yLUNA。PRISM 打算在未来将更多的代币从 Layer 1s 折射到高 APY 的矿池,并允许选择多种到期收益率以保证获得的收益。用户还可以使用 Telegram 下达限价订单进行代币交换,并在订单成交时接收警报。

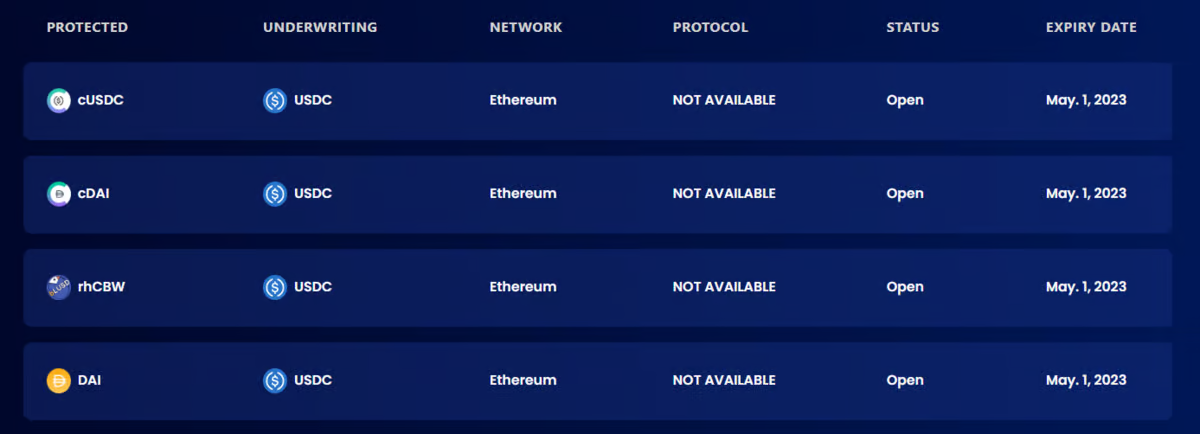

3.Risk Harbor

Risk Harbor 是一个 DeFi 风险管理市场,使用自动化、透明和公正的索赔流程,保护流动性提供者和质押人免受智能合约黑客和攻击的影响。

Risk Harbor 的核心信念是,每种加密资产都应该得到保护,而不需要可信的中介机构,从而实现真正无需许可的开放式金融系统,适用于所有人。

与其他去中心化的保护政策不同,Risk Harbor 采用参数化保护教学法。它的算法、透明和公正的解决方案消除了对预言机和第三方机构的需求,同时提供近乎即时的支付。

个人用户可以通过 Risk Harbor 购买所需的参数化保护。承销商使用预定义的参数创建风险管理池,买家选择要投资的池。预先支付总保费,并按比例将金额添加到相应承销商的池中。

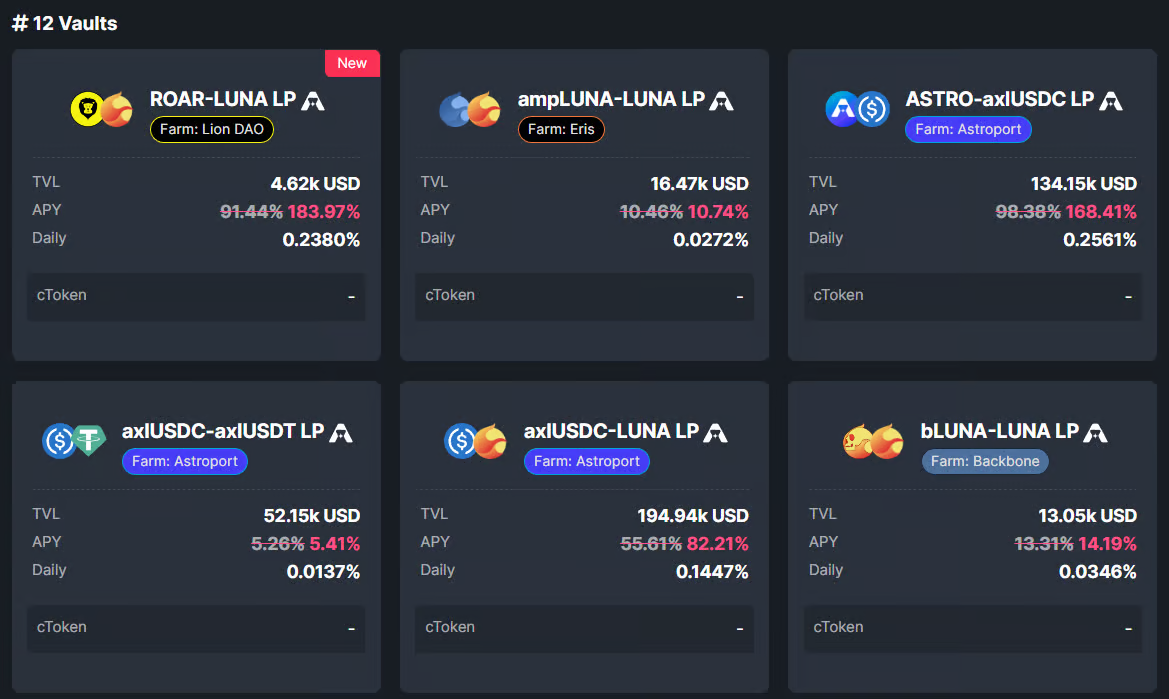

4.Spectrum Protocol

Spectrum Protocol 是一款去中心化收益优化平台,使用户能够在其流动性挖矿上获得复利。

Spectrum Protocol 通过使用智能合约保护和管理各种投资策略,自动最大化 Terra 生态系统中各种流动资金池和其他收益产品的回报。

Spectrum Protocol 的主要产品是 Vaults,您可以提供流动性或质押您的加密代币(SPEC,MIR,ANC,mAssets 等)。用户可以选择自动堆迭的投资策略,在该策略下,保险库自动通过将奖励回归到最初存入的 LP 中来增加已存入代币的数量,或者选择自动质押策略,在该策略下,保险库自动将奖励质押到相应的治理权益中以进一步增加奖励数量。

5.Mars Protocol

Terra Luna 的崩溃使加密货币市场损失了 600 亿美元。像 Mars Protocol 等平台重新浮出水面,而像 Pylon Protocol 这样的平台却逐渐消失。

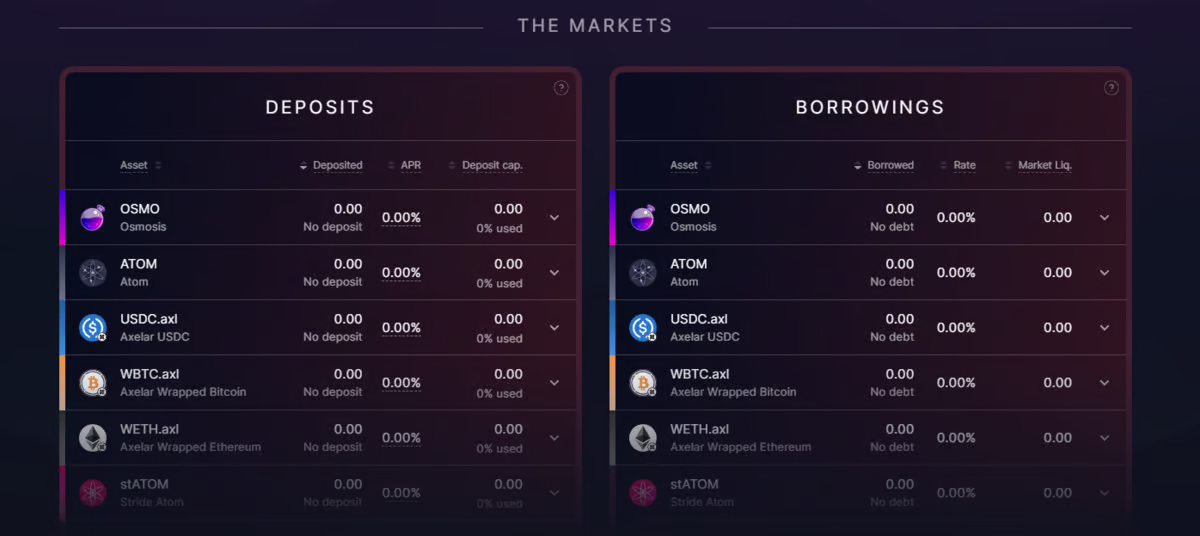

Mars 是 Terra Luna 的主要借贷方之一。

Mars Protocol 的新计划包括在 1 月 31 日启动一个独立的 Cosmos 应用程序链。其新功能将使其他 Cosmos 生态系统中的区块链更容易进行借贷。

合作伙伴关系

该项目的过去和现在有许多合作伙伴。从纯粹的研究角度来看,这些合作伙伴关系具有战略价值。Allina Health、The McKnight Foundation、AmeriCorps、Omaha Public Schools 和 Washington Nationals 只是其中的几个例子。该项目拥有超过 30 万个 Twitter 粉丝和扎实的社交媒体影响力。

随着 DeFi 总规模的增长,DeFi 稳定币的效用将会增加。LUNA 的总利用率很好,这使它们保持稳定。

此外,Terra 专注于去中心化金融,并需要更大幅度的用户采用率才能对主导的区块链构成真正的挑战。

Alliance:利用激励协调的力量

在对提案 4717 以压倒性投票通过后,LUNAtic 社区已成功将 Alliance 模块集成到 Terra 主网中,为增长和跨链协作开辟了一系列可能性。

Alliance 代表了去中心化经济扩展的范式转变。

值得注意的是,Migaloo 和 Kujira 等链已决定将其集成进来。

通过经济激励在不同参与者之间实现大规模协调的能力是互联网从 Web2 到 Web3 的过渡中出现的一个令人兴奋的功能。Alliance 是一个开源的 Cosmos SDK 模块,它通过允许区块链与相邻链、开发人员和用户协调激励来加强和扩展他们的生态系统,从而扩展了这一概念。

Alliance 的核心目标是作为一个经济工具,将去中心化经济的货币政策(即质押奖励)引导到期望的目标。通过允许用户在单个链上质押多个代币以获得原生质押奖励的一部分,从而实现此功能——这是 Web3 先前没有的。

Alliance 是一个可以随着生态系统需求变化而动态适应的工具。它可以将任何代币转换为 Alliance 资产,并通过链治理调整其奖励权重和收益率。用户和去中心化经济体都可以使用 Alliance 来:

- 多样化和增加质押收益——通过将收益率提高到 0% 以上,新的、低流动性的链可以用不相关、较不易波动且更流动的 Alliance 资产补充其原生质押收益。更大、更成熟的链可以通过将外部代币作为 Alliance 资产并设置高于 0% 的收益率来多样化其原生质押收益。用户可以通过在一个链上质押,将其 LSD 桥接到另一个链上再进行质押来实现多样化并增加他们的奖励,从而以该链的原生代币形式获得第二个收益。

- 吸引用户、流动性和开发者——通过将低收益率分配给 Alliance 资产,任何规模的链都可以吸引来自其生态系统内桥接和质押的新用户和流动性。质押产生了正反馈:更高的使用量导致更高的流动性,这又促使更多的开发者创建 dApps,进一步提高使用量和流动性,以此类推。

- 激励应用程序开发者——Alliance 可以向生态系统中的应用代币质押者提供 L1 质押收益,使最有前途的应用程序的用户可以直接从 L1 手续费和通胀中获得奖励。社区还可以使用 Alliance 来资助关键生态应用程序(例如 DEX、货币市场、NFT 市场等)或新型 DeFi 原语的开发。

- 加深基本代币对的流动性——链可以通过将 LP 代币作为 Alliance 资产并指定大于 0% 的奖励权重,增加所需代币对的流动性。

结论

考虑到其 UST 稳定币的崩溃,无法完全确定 LUNA 2.0 的未来。以前,LUNA 是一些非常受欢迎的 DeFi 项目的所在地,但现在很少有人提到它。

由于投资者、开发者和社区成员的大规模撤离,Terra 的新区块链难以获得足够的市场份额,其中许多人在去年 5 月原始 Terra 生态系统的崩溃中受到了严重的打击。

即使新的区块链不包括算法稳定币,也不会像旧生态系统的解锁一样导致其崩溃,但是对 Terra 项目的信任似乎已经不可逆转地受到损害,许多人预测 LUNA 最终将跌至零。然而,未来往往并不不能完全根据过去的事件进行预测。Terra LUNA 2.0 是否能够成功,取决于新链的表现是否足够优秀,从而重新获得投资者信任。

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表Bi123的观点或立场