Lybra Finance 机制拆解:风险、收益与生息资产的正溢价属性

信托

质押

钱包

信息量很大的 Lybra Finance 攻略,从 5 大角度拆解 LSDFi 机制设计。

撰文:Loki,新火科技

导语:本文作者 Loki 从Lybra 的收益来源、实际收益、eUSD 公允价值、eUSD 如何向上脱锚、Lybra V2 引入的新机制等5 个角度入手,结合链上数据分析,尝试解答广大 Lybra 关注者 / 用户对 Lybra 和 eUSD 的一些疑问,并对可采取的收益策略进行了独到的分析。

由于本文信息量很大,需要读者对 Lybra 的一些规定有部分储备知识,对 Lybra 不了解的读者可以先阅读其他地方关于 Lybra 的基础资料,再对本文展开深入理解。

一、eUSD 收益来源有哪些?

eUSD 的收益包括三个部分:

(1)铸造收益(债务收益) (2)持有收益 (3)挖矿收益。

铸造收益和挖矿收益相对比较好理解。按照官方文档信息,esLBR 产出的 78% 被分配给 eUSD 贷款人,7% 分配给了 eUSD-USDC 的 Curve 池,这两重收益本质上都是挖矿补贴。需要注意的是,铸造收益取决于债务量,也就是说即使铸造者将 eUSD 转移或者兑换成其它 Token,仍可以获得铸造收益。

剩下一个比较复杂一些的是持有收益,按照官网描述,eUSD 是一种【持有就可以获得 8.47% 收益的生息稳定币】。这种收益通过 eUSD 的 reBase 机制实现:

(1)用户存入 ETH 或者 stETH,其中 stETH 也会被兑换成 stETH,成为生息资产。

(2)stETH 产生利息以后,会被全部兑换成 eUSD,其中的一部分(eUSD 铸造量 *1.5%)会被作为协议收入计提。

(3)剩下的 eUSD 通过 Rebase 的机制发放给所有 eUSD 持有人,即自动增加持有人账户内的 eUSD 余额。

可以看出,用户铸造 eUSD 之后就丧失了 stETH 收入的求偿权,而是被 eUSD 的 Rebase 收入代替,同时还会被抽取一部分作为协议费用。

这里的一个诡计是「8.47%」使用了 eUSD 作为基数,从用户计算实际收益率的角度用 ETH/stETH 计算才能得出实际收益。当然,我们也可以推导出实际收益的公式:

用户实际获得的 eUSD = stETH 总价值 *stETH 收益率 - eUSD 铸造量 *1.5%

eUSD 铸造量=stETH 总价值 / 全局抵押率

( 注:全局抵押率=stETH TVL / eUSD 总量)

以 eUSD 为基数的 APY= (eUSD 铸造量 * 全局抵押率 * stETH 收益率 -eUSD 铸造量 *1.5%)/ eUSD 铸造量

化简后可以得到:

APY(eUSD 为基数)= 全局抵押率 * stETH 收益率 -1.5%

APY(stETH 为基数)= (全局抵押率 * stETH 收益率 -1.5%)/ 全局抵押率

( 注:全局抵押率=stETH TVL / eUSD 总量)

按照当前 3.77% 的 stETH 收益率和 200% 左右的全局抵押率,以 eUSD 为基数的 APY 约为 6.04%,以 stETH 为基数的 APY 约为 3.15%。可以看出,即时按照 eUSD 作为基数,6.04% 的收益率与项目官网显示的 8.47% 也有差距,即使我们考虑 365 天复利,也不过从 6.04% 提高到 6.2%。当然,对于这种差异,我们还可以通过链上数据进行验证:

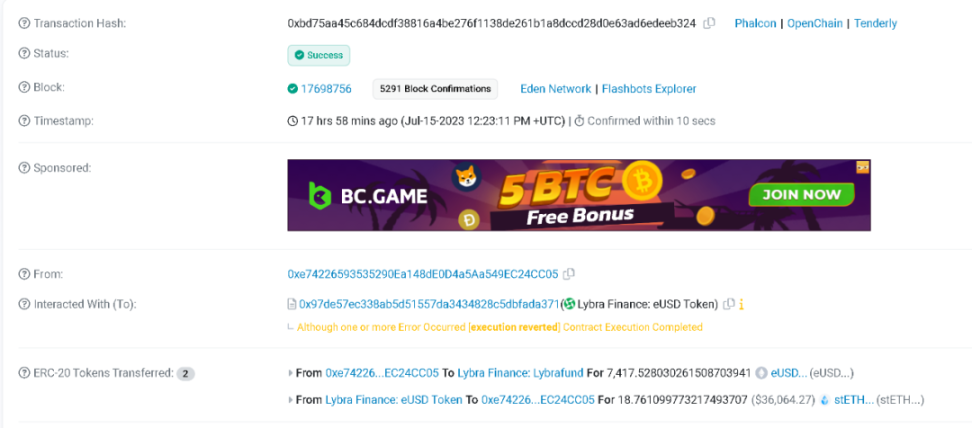

第一种方法是通过合约历史查看,stETH 收益分配通过 eUSD 合约中的【excess income distribution】函数发放,可以看出 stETH 会被兑换成 eUSD,然后进行 reBase 和注入 Lybrafund(用于质押收益分配)

进一步分析我们可以发现,Lybra 的【excess income distribution】每天定期触发一次,近 5 天平均产生 29588 美元的 Rebase 收益,近 5 天折算的平均年化 APY 约为 6.07%,与理论推导基本一致。

另一种方式选取一个链上地址进行计算,结果显示,每持有 10000 美元 eUSD,近 3 天平均每天通过 Rebase 增加 1.66 eUSD,年化 APY 为 6.06%。

二、挖 Lybra 到底可以产生多少收益?

具体而言有两种策略:(1)铸造并持有 (2)铸造并参与 Curve 挖矿

我们假想一种最简单的情况:用户存入 10000 美元的 ETH,按照市场平均水平 200% 的抵押率铸造 5000 美元。

那么它能获得的 APY= eUSD 铸造 APY/ 抵押率 + eUSD 持有 APY / 抵押率= 3.02% + 13.42%,其中 3.02% 是比较确定性的收益,而 13.42% 是以 esLBR 形式发放,实际到手需要很长的时间,很可能收到 LBR 价格波动的影响。

但即使是这样,Lybra 挖矿也极具吸引力,因为相比直接质押,在 Lybra 仅失去了 1.5%/2=0.75% 的收益率,但获得了 13.42%/2=6.71% 的 esLBR 代币补偿,那么只要 Vesting 期间 LBR 的加权平均跌幅不超过 88.9%,实际挖矿 APY 就不会低于单纯的 Staking。当然,这些补偿最终买单人是 LBR 的流通市值贡献者。

第二种情况是在持有的基础上继续在 Curve 挖矿。那么用户的 10000 美元本金需要分成 2 份,其中的 6667 美元存入 Lybra 并铸造 3333 美元 eUSD,与剩下 3333 美元 USDC 组池。那么收益=(3.02+13.42%)*(2/3)+13.3% *(2/3)= 19.8%。可以看出,相比铸造并持有,多在 Curve 挖的收益率仅提高了 3.38%,同时给投资组合带来了多重负面影响:

(1)收益率价值稳定的部分从 3.02% 下降到了 2.01%

(2)需要承担无常损失风险(且 eUSD/USDC 的潜在无常损失风险并不低,后面会详细阐述)

(3)投资组合的流动性降低

而关于投资组合的流动性问题,这里需要额外说明,当用户把 eUSD 转移至 Curve 以后会有一个问题,就是如果需要偿还债务,操作会更加复杂。与此同时,用户如果想提高组合的 APY,除了多挖 Curve 以外,还有另外一个办法——降低抵押率,如果用户愿意承担稍微大一点点的风险,就可以将抵押率从 200% 降低到 170%,这样以来收益率将变为(3.02% + 13.42%)*200%/ 170% = 19.3%。

这种做法的唯一坏处是会有更高的清算风险,但并不难解决,Lybra 官网有一个 CR Guadian 插件的选项(由第三方提供,实际执行会收取 100eUSD 的单次费用),简单来说通过这个插件可以在特定情况下自动还款。依靠这个插件,可以以较低的质押比例铸造 eUSD,但同时需要在钱包内留足够的 eUSD,以便在必要的时候进行紧急还款。

这两个策略相比起来,去 Curve 挖矿并不具备太强的吸引力。从数据也可以看出,当前 eUSD 的铸造量已经超过 1.8 亿美元,但仅有 1360 万美元 eUSD 被投入 Curve,不足 10%,日交易量仅有 84 万美元,大多数挖矿者是以铸造并持有的因素参与。当然,这与 LBR 的产出分配密不可分,eUSD 的 esLBR 份额也超过了 Curve Pool 的 10 倍。

三、生息资产 eUSD 的公允价值如何计算?

通过前面的分析,我们可以发现,eUSD 成为生息资产的本质,是把 stETH 的生息能力转移到了 eUSD 上面,使其获取了 6% 的年化收益。事实上我们可以把 eUSD 想象成一张可以随时兑换的债券,面值 100 美元,票面利率 6%。同时,考虑到 eUSD 的 Redeemer 功能,这张债券还提供了 99.5 美元的刚性兑付条款,假设市场贴现率为 2.7%(USDC 在 AAVE 的存款利率)。那么问题来了:你认为这张 100 美元的合理价值是多少?

我们想象一种最简单情况:假如市场价格为 100eUSD=100USDC:

(1)Alice 将 100USDC 兑换成 100 eUSD 并持有一年

(2)一年以后 Alice 将 106 eUSD 兑换成 USDC,假如 1 eUSD > 0.995 USDC,那么 Alice 可以至少获得 106*0.995=105.47USDC

(3)假如 1 eUSD < 0.995 USDC,那么 Alice 不选择兑换,而是通过强赎机制兑换成价值 0.995 美元的 stETH

(4)基于此,Alice 可以获得至少 5.47% 的年化收益,如果按照 2.7% 的贴现率进行计算,这张债券的合理价值至少应该是 102.7 美元,即 1 eUSD = 1.027USDC。

当然,这考虑到交易是有磨擦的,而且贴现率 2.7% 并不准确,此外还要考虑各种收益率的变动、套利可持续的期限等因素,准确合理价格并不是太容易准确计量,但可以确定的是,它肯定高于 100 美元。

这也是为什么我上周在推特提了一个问题:eUSD 向上脱锚的概率更大,还是向下脱锚的概率更大?可能的范围有多大?就我个人的看法而言:eUSD 的设计使它面临一个反常识的特性——具备天然向上脱锚的倾向。

而就在我写完这部分内容草稿以后的几个小时后(7 月 16 日),eUSD 已经上涨至 1.03USDC。当然,随着 eUSD 的价格上涨,套利空间会显著被缩小,eUSD 的向上脱锚也不是没有限制的。

四、eUSD 的向上脱锚如何发生?

接下来我们再从实际运行中 eUSD 的供需角度分析一下eUSD 的脱锚为什么会必然发生:

(1)套利者的行为带来净买入

关于这一点上一章已经给出了详细的理论推导。而在实际中,套利者的行为包括直接使用 USDC 买入 eUSD,赚取 eUSD Rebase 收益或者 Curve 挖矿收益。在这里我同样认为持有并赚取 Rebase 收益远比 Curve 挖矿更聪明,因为实际收益很可能连无常损失都覆盖不掉。这些套利者的行为会给 eUSD 带来净买入,推动 eUSD 的需求增长。

(2)Rebase 机制缺陷带来净买入

在第一章中已经分析过这一问题,每天会有大约 3.5 万 -4 万美元的 stETH 被兑换成 eUSD,而 eUSD 没有与 stETH 的流动性池,那么路由路径必然是 stETH-USDC-eUSD,同样为 eUSD 带来净买入。

事实上这是 eUSD Rebase 机制的内生缺陷。理论上虽然用户 eUSD 增加了,但增加的这部分 eUSD 超过了用户的实际债务,所以它们完全可以将 eUSD 卖出,抵消 eUSD 的净买入,但在现在这个阶段,这并不会发生。原因包括:1)部分用户并不熟悉 Rebase 机制 2)eUSD 可以生息,相比 USDC 用户更愿意持有 3)用户短期并不希望偿还债务退出 Lybra 4)操作需要手续费,需要攒够了才卖。

(3)Lybra 的设计缺陷

首先是缺乏向上脱锚的平抑机制(v2 版本正在解决这个问题),更大的问题是 eUSD 部署在了 Curve v2 池子中而非稳定币池,v2 池面向的是更具波动率的资产。前面的分析中也有说过,Lybra 用户参与 Curve 挖矿的意愿并不强,因此 Curve 的厚度也会相对有限。

从 Curve 数据来看,当前池子中 eUSD 大约 1300 万美元,USDC2060 万美元,大约 40%:60%。换而言之,仅仅几百万美元的净买入就导致了 3% 的脱锚。事实上 crvUSD-USDT、Frax-USDC 等池子也保持着 40%:60% 的比例,但这些池子的价格并没有出现任何偏离。

关于这一点我实在无法理解 Lybra 的做法,因为以上所有的因素生效都是非常缓慢的,团队有充分的时间去解决这些缺陷。但选择 v2 Pool 会使这件事情迅速发生。某种意义上当前的脱锚,选择 Curve v2 Pool 才是决定性因素。

五、Lybra V2:接下来会发生什么

过去的几个月里 Lybra 在 TVL 和流通量方面取得了显著的增长,但隐患同样存在,好消息是在 Lybra v2 中我看到了许多有意义的解决方案。:

(1)eUSD 价格平抑机制

v2 引入了一系列机制来解决 eUSD 的挂钩问题,包括引入稳定币池 3pool 代替现在的非稳定池、溢价保护机制(存在溢价的时候使用 USDC 作为代替奖励,减少 Rebase 导致的 eUSD 净买入),这两项措施会显著改善 eUSD 的正溢价问题;而 dLP 机制主要会在避免 eUSD 负溢价方面发挥作用。

(2)减少泡沫

主要包括:

dLP 机制:通过铸币挖矿需要同时持有 LBR-ETH 的 LP,否则收益会下降,相当于强制持有 LBR

归属期延长:从 30 天延长至 90 天,提前兑现收取罚金

Boost:锁定期影响挖矿收益率

这几项措施本质上是在给挖矿增加磨擦,在减少挖矿通胀泡沫抛压的同时,也有可能导致资金的流出,客观地说这些并不是多了不起的创新,也没有办法从根本上解决LBR 的【矿币】特质。

(3)peUSD:新的增长可能性

peUSD 在我看来是 v2 版本中最重要的一个功能,因为它解决了 eUSD 的矛盾:eUSD 作为生息资产与流通属性的矛盾。

v2 的 eUSD 价格平抑机制希望将 eUSD 的价值限制在 0.995-1.005 之间,但这并不能从根本上解决 eUSD 的波动问题,因为任何时候以 1USDC 大于或者等于 1eUSD 的价格把 USDC 兑换成 eUSD 都是划算的,因为这种兑换相当于「剥削」了 stETH 的质押收益;相对应地,eUSD 的持有者会有非常强的动机持有 eUSD 而不是将其投入流通或者交易,因为 1eUSD 的内在价值高于 1USDC/USDT,那么就会出现一个困境:绝大多数的 eUSD 不会被投入流通,而是在 LBR 挖矿奖励系统中进行空转。

而 peUSD 能够解决这个问题。按照 v2 规划,之后用户可以使用 Rebase LST 铸造生息资产 eUSD,而使用非 Rebase LST 铸造 0 息资产 peUSD,而 eUSD 可以 1:1 兑换成 1peUSD,这种兑换本质上是将 eUSD 的流通属性和生息属性剥离,流通属性转移成为 peUSD,投入交易与流通,而生息属性仍然保留在 eUSD 持有者身上,避免了 eUSD 持有者的 LST 收益被掠夺。(我始终愿意把 1USD 兑换成 1eUSD,但我永远不会把 0.995USDC 兑换成 1peUSD)

除了解决 LST 收益掠夺难题以外,还能创造新的增长飞轮,peUSD 机制建立以后,质押品不局限于 stETH,还包括所有的非 Rebase LST,潜在的 TVL 增长和 LBR 治理价值也会出现;peUSD 可以投入交易与流通(例如做 LP 对、抵押品、保证金等),带来套利和挖矿以外的真实需求,驱动非泡沫的增长。(Lybra1.5% 的资金成本也低于 Maker 的 3.49%)与此同时,eUSD 也能依靠生息属性创造自己的场景,例如 DAO 金库、VC 闲置资金管理;信托场景等。

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表Bi123的观点或立场