RWA 上线在即,一览 Frax 未来产品规划与潜在影响

借贷

DeFi

PoS

本文旨在梳理 Frax 未来的产品规划(FRAX V3、frxETH V2 与 Fraxchain)以及分析其可能产生的影响。

撰文:Yuuki,LD Capital

FXS 在 CRV 风波之中由于 FraxLend 保护借款人的动态利率设计受到了市场的良好评价;同时 Frax Protocol 创始人 Sam 在 8 月 4 日发起治理提案推进 RWA 业务也吸引了部分市场关注。本文旨在梳理 Frax 未来的产品规划(FRAX V3、frxETH V2 与 Fraxchain)以及分析其可能产生的影响。

一、Frax V3 — — 关注 RWA 业务的开展(8 月内上线)

目前 Frax 创始人 Sam 在治理论坛上发起提案拟通过 FinresPBC 拓展 RWA 业务,大约会在 8 月份内上线。要点如下:

1、FinresPBC 是于今年年初设立的非营利性公司,故其代表 Frax Protocol 持有的资产产生的所有收益除去公司运营成本外都将返还协议;

2、FinresPBC 不参与 Frax 协议的开发、运营和治理,同时也不参与任何其他任何的营利活动(抵押、借贷、质押或其他商业活动)以保证业务的单纯与稳健;

3、目前 FinresPBC 的合作银行为 Lead Bank,其为 Crypto 协议提供合规的金融服务,FinresPBC 目前也在积极拓展更多的 Crypto 友好的金融合作伙伴;

4、FinresPBC 未来的业务操作范围包括:铸造 / 赎回 USDP 和 USDC;在由美国联邦存款保险公司承保的 IntraFi 储蓄账户中获取美元存款收益;在独立账户中购买美国国债赚取利息;

5、FinresPBC 将每月公布资产明细、储备金报告与运营成本。FinresPBC 可以为 Frax 协议提供 7*24 小时的托管资产访问同时按需使用储备金回购销毁 FRAX 或铸造 USDP、USDC 发送至 Frax Protocol AMO。

针对 FRAX V3 业务更多的架构细节还没有官方披露,不过通过团队在 Telegram、论坛、采访中释放的一些信息汇总如下:

1、Sam 指出 FinresPBC 的运营费用会大幅低于 Maker 或其他 RWA 协议,如果 FinresPBC 为 Frax Protocol 持有 5 亿美元资产,年费用预计不会高于 20 万美元。

2、Sam 在 7 月 28 日接受 Ourodoros Capital 的采访中提及 Frax V3 会在 30 天内推出,结合目前 FinresPBC 及基础的银行关系已经建立,由此推测其 RWA 业务应该也会与 8 月份落地,目前等待 DAO 进行提案投票与确定初始参数。

3、在 FRAX V3 中推出 FraxBonds:Frax Potocol 会连续发行 4 只债券允许任何人购买,债券持有到期后会自动转化成 FRAX 稳定币,通过 FinresPBC,FraxBonds 的规模拓展没有上限;同时 FraxBonds 将是标准的 ERC20 代币,Frax Protocol 会在 Curve 中为其部署流动性,使得其可以在二级市场上交易。

4、FRAX V3 中针对 FRAX 流动性的 Borrow-AMM 设计不需要预言机喂价,去除预言机风险。

可能产生的影响:

1、FRAX 稳定币的规模目前受到 Maker 大力推行 RWA 业务的挤压出现下滑,尤其是目前 Maker DSR 的存款利率高达 8%,部分市场参与者转向持 Dai 生息。当下 DSR 中的收益远高于美国国债收益的原因是 Maker 购买国债规模与协议端存 Dai 生息存在剪刀差,而这一收益率目前看来不可持续。Frax RWA 业务的具体细节还未披露,不过由于其与 ETH 质押业务结构的相似性,结合目前已知信息,推测 Frax 在 RWA 业务在早期业务规模未起量时由于国债收益率叠加 Crv 激励可以获得很高的收益率以完成产品启动。中长期来看,若如 Sam 所说,FinresPBC 的运营成本远低于竞品,则 Frax RWA 业务或将具备长期竞争力,有助于扩大 FRAX 稳定币的市占率。

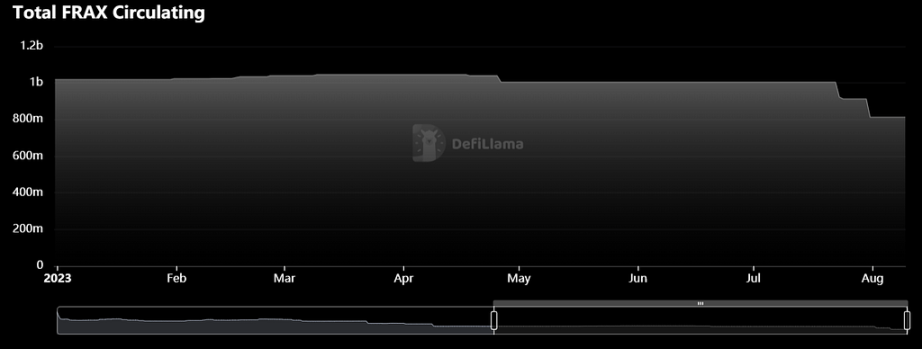

Frax 市值近期从 10 亿下降至 8.13 亿

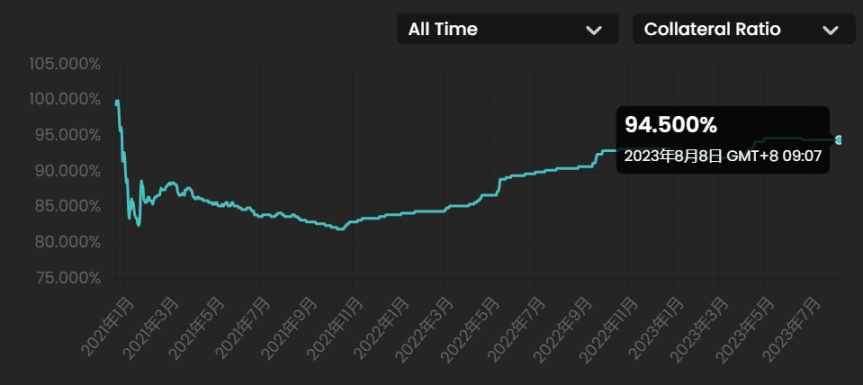

2、Maker 通过美债 RWA 的策略赚取了大量利润并于链上回购 MKR 成为近期 MKR 上涨的主要动因。Frax 由于目前稳定币部分抵押,协议收入用以提升 FRAX 稳定币的抵押率 CR,若 RWA 业务能为 Frax 协议带来额外收入加快抵押品的补充,将协议收入重新流向 veFXS 持有者或用以回购 FXS,将对 FXS 的价格产生支撑。目前 FRAX 的抵押率 94.5%;Frax Protocol 持有闲置 USDC 2.8 亿美元,以 5% 收益率计算,每年可以产生 1400 万美元收入,占目前 Frax 年化收入的 75%。

目前 FRAX 的抵押率为 94.5%

二、frxETH V2 — — 关注去中心化与吸引质押的能力(50 天后上线)

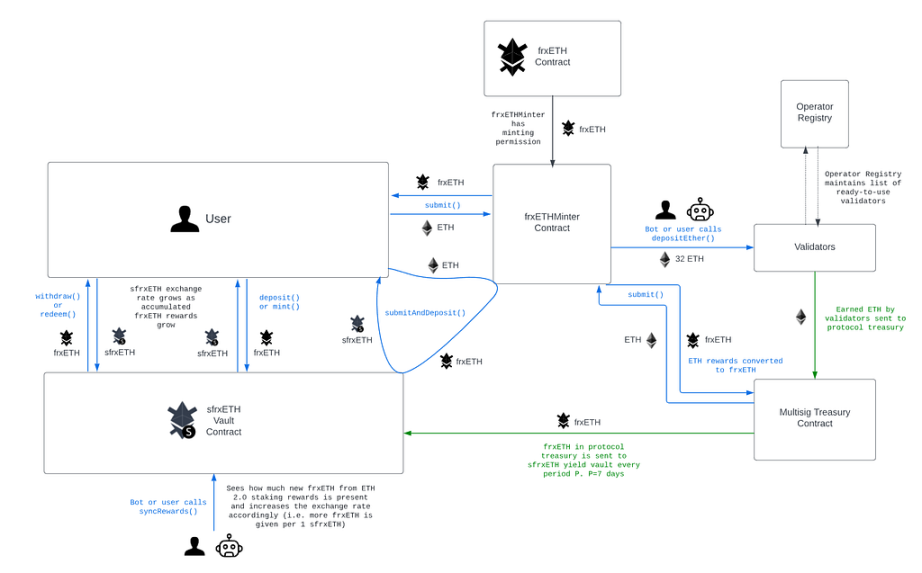

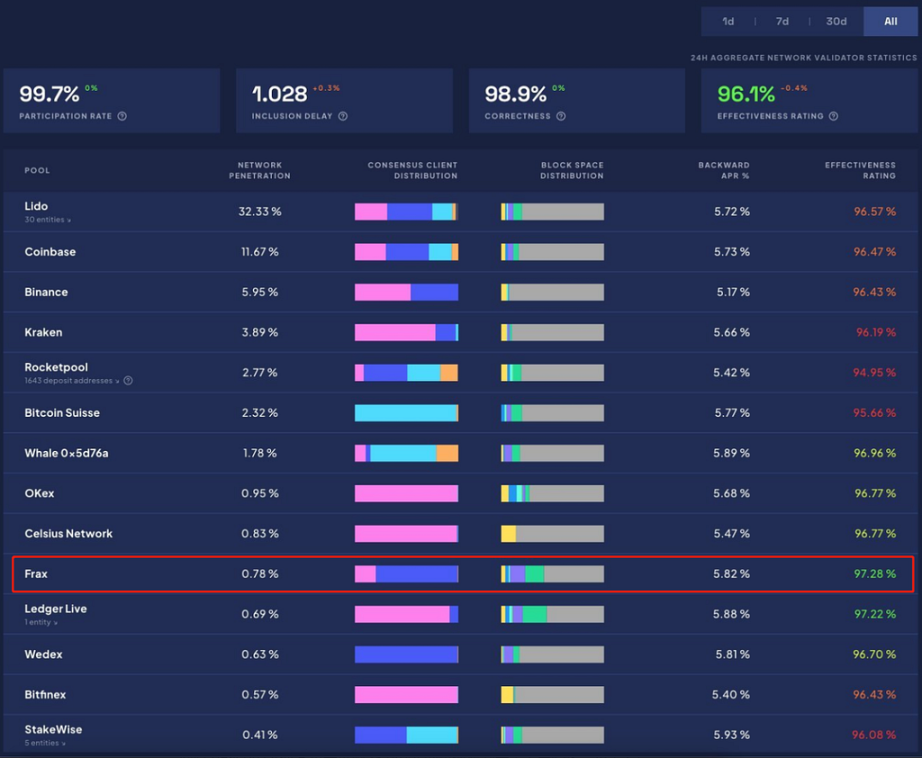

Sam 在 Twitter space 中提及 frxETHV2 大约会在 50 天后上线;在目前的 frxETH V1 中,用户的 ETH 由团队运营的节点质押,同时协议抽水 10%。frxETH V1 的优势在于其利用在 Curve 生态治理权的优势,可以很好的引导 frxETH 的流动性,同时 frxETH 与 sfrxETH 双币模型的设计可以让 Frax Ether 系统拥有全市场最高的收益率。这一点帮助 Frax Ether 在 LST 领域作为一个后来者跻身前三大 LSD 协议。

frxETH V1 质押流程图:

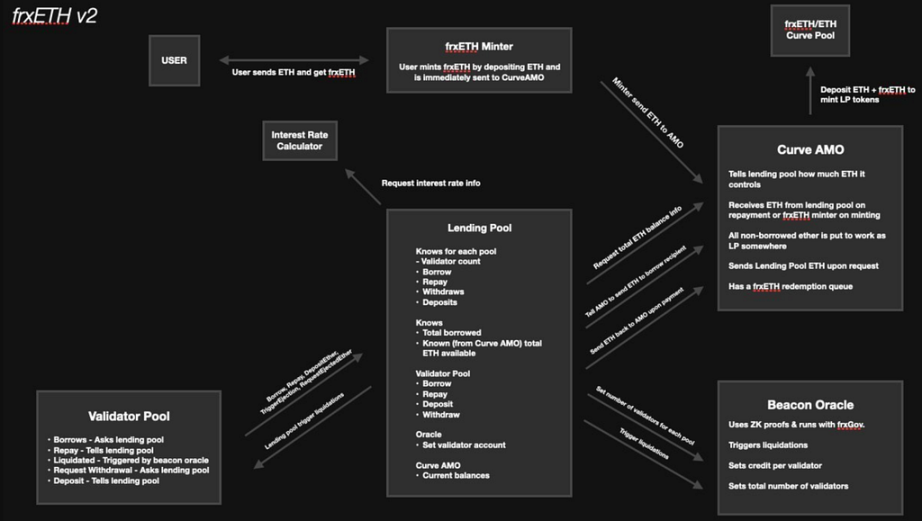

在 Frax protocol 未来将要推出的 frxETH V2 版本中,团队将致力于保证高年化收益的同时解决中心化的问题。frxETH V2 的的整体设计逻辑与 Rocket Pool 类似,但是又有 Frax 自身的特殊之处,关键区别在于:

1、在 Rocket Pool 中用户存入的 ETH 会被累积在存款池,在激活验证之前无法产生收益,这将会拖累 rETH 的整体收益率,目前该存款池存在上限为 1.8 万枚 ETH;而在 frxETH V2 的设计中,用户存款首先会分配给 Curve AMO,当节点需要用户端 ETH 配对之时再由 Curve AMO 分配给 Lending Pool。如此一来由于闲置的 ETH 可以在 Curve AMO 中赚取交易手续费与挖矿奖励,其相较于 Rocket Pool 的整体收益就会提高。

2、Rocket Pool 在 Atlas 升级后执行的节点抽水基本固定为 14%,而 frxETH V2 拟通过市场调节确定节点抽水比例。在 frxETH V1 中,Frax 是市场中节点运营最高效稳定的团队,其也会加入 frxETH V2 通过市场化的方式竞争节点抽水。竞争机制的引入与高效团队的加入预计会进一步让利给用户,使得用户获得更高的收益率。

目前 Frax Ether 的质押最高效

frxETH V2 的产品流程图

关于 frxETH 产品,除去对 frxETHV2 的关注,也需要关注赎回功能的上线。目前 sfrxETH 在拥有全市场最高收益率的同时,近一个月增速 4.56% 落后于 Lido+5.17% 与 Rocket Pool 的 +7.47%,主要原因在于目前 frxETH 不可赎回,只能通过 Curve 在二级市场中兑换为 ETH,这放大了巨鲸和部分用户的担忧,使得其转向使用 Lido 或者 Rocket Pool。

三、Fraxchain — — 关注其生态发展与 frxeth 消耗沉淀(2024 年初上线)

Fraxchain 是一条基于以太坊的 Layer2 网络,拟采用 hybrid rollup 方案(op rollup 与 zk rollup 的结合),可以为开发者提供 op 带来的易编码环境同时为用户提供 zk 带来的最终确定性、安全性和去中心化。在作为前三大的 LSD 协议,Fraxchain 和 frxETH 也会产生协同效应,Fraxchain 采用 frxETH 作为 GAS 费,由此带来的 frxETH 持有会减少其向 sfrxETH 的转化,进而有助于 Frax 协议为市场提供更高的质押收益来竞争市占率。在规划中未来 Frax 协议完整的 DeFi 产品矩阵都会迁移至 Fraxchain 以降低 Gas 同时为 Fraxchain 带来初始的流量与资金。需要注意的是 Fraxchain 的定位不是一条应用链,其在支持 Frax 目前稳定币生态的同时还旨在拓展生态与提高采用以更好地回馈协议原生生态。

总的来说 Frax 具备精悍与强单兵作战能力的团队,高效的执行与快速的产品落地,在目前 FRAX V3 与 frxETH V2 推出之际值得相应的关注。

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表Bi123的观点或立场