现实世界中的 DeFi:释放全球的金融潜力

融资

Web3

支付

如果说软件正在吞噬整个世界,那么加密货币正在吞噬资本市场。

撰文:TIOGA CAPITAL、TZEDONN、MICHIEL LESCRAUWAET、NICOLAS PRIEM

编译:Block unicorn

如果说软件正在吞噬整个世界,那么加密货币正在吞噬资本市场。

代币化并不是一个新概念,自 2017 年之前,初创企业、银行和股票交易所就一直在探索这个概念。然而,当前的时刻是大规模采用的一个前所未有的机会。随着稳定币在交换媒介方面证明了其有效性,以及在 DeFi 夏季 2020 之后 DeFi 基础设施证明了其可靠性,我们正站在大规模链上流入现实世界资产的前沿。

在 Web3 领域,RWA 指的是「现实世界资产」代币化的股权、债务、房地产等。不要与传统金融中的「RWA」混淆,后者代表「风险加权资产」。

事实上,稳定币目前占美国 M1 货币供应的市场份额为 0.7%(约 1300 亿美元),而 M1 货币供应总额为 18.6 万亿美元,市场份额峰值约为 1.0%。作为对比,特斯拉目前在美国汽车市场上的市场份额为 0.63%。

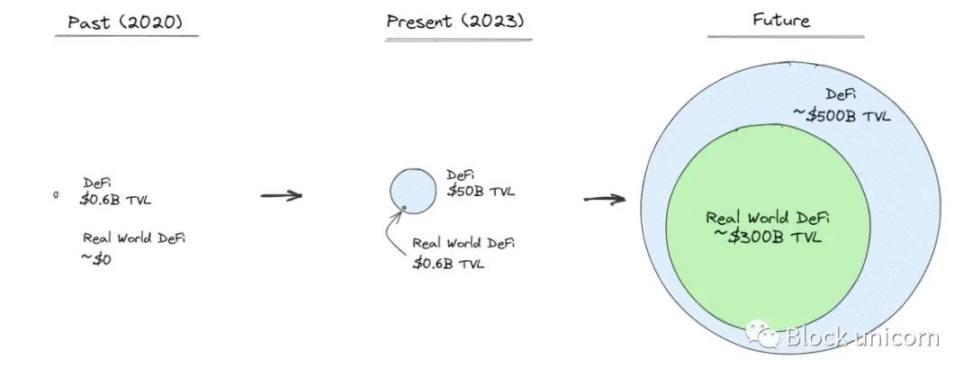

另一方面,DeFi 的总锁定价值(TVL)从 2020 年的仅 60 亿美元激增至今天的约 500 亿美元,增长了惊人的 80 倍。这一令人瞩目的表现超过了以太坊价格的 8 倍增长。

在 2022 年市场混乱之际,中心化金融(CeFi)平台,如 FTX、Celsius、BlockFi 和 Voyager Digital 遭受失败,而 DeFi 表现出强大的韧性。DeFi 协议——包括 Aave、Compound、Uniswap、MakerDAO 在全天候无缝运行,DeFi 运作得非常出色。

因此,我们已经准备好迎来一个将传统金融资产引入链上的时代。随着 DeFi 的发展,我们预计「现实世界 DeFi」将在 DeFi 中占据更大的份额。

现实世界的 3 个 DeFi 论点

一:现实世界 DeFi 允许您解锁所有财务资产,并将其用作任何 DeFi 应用的抵押品

在传统金融(TradFi)中,获得以股权为抵押的贷款是一个漫长而艰苦的过程,涉及许多方。它始于您的股权保管人向银行发送 PDF 文件,以验证您在其孤立数据库中拥有资产。然后,银行为您的贷款提供担保,保管人将您的股权转移到银行,您获得现金转账。最后,贷款条款会进行手动评估,以检查是否存在任何违规行为,所有这些都需要几天时间。

这些高操作要求和成本意味着通常只有银行才能向高净值客户提供此类服务。

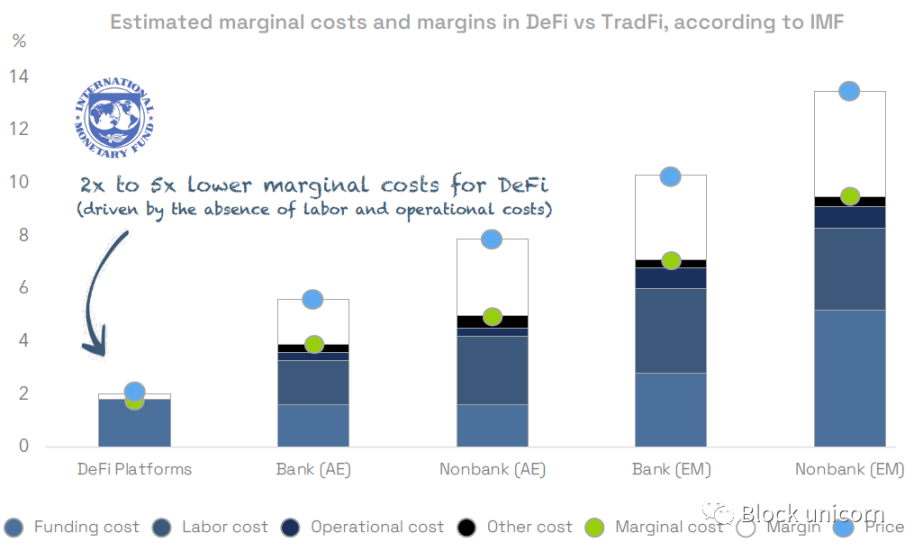

更普遍地说,国际货币基金组织估计,与先进经济体的银行和非银行机构相比,DeFi 平台的边际成本降低到约 2 倍,与新兴市场相比,边际成本降低约 4-5 倍。

在现实世界 DeFi 中,这只需几秒钟的时间。您按下几个按钮,您的股权代币会在公共区块链上进行加密验证,然后通过智能合约进行抵押,交易立即结算。您会立即收到数字现金(稳定币),并且贷款条款将通过代码进行执行。

这还不止于此,在一个人可以通过钱包控制所有的代币化资产(法币、股权、房地产、艺术等)的世界里,这将解锁多样化的潜在抵押品,通过全球和全天候交易实现流动性改进,自动化投资组合管理等等。

以 PV01(一家 Tioga 投资组合公司)为例,他们正在研究基于链上发行的代币化不记名债券。这些不记名债券将在区块链上本地可组合,用户可以轻松地将它们用作抵押品。

从创业者的角度来看,DeFi 使开发人员可以从第一天开始就获得全球客户基础。创业者还可以利用现有的 DeFi 基础设施,这本质上是一个本地开放的 API。对于客户来说,低换乘成本促使创业者之间的竞争,从而推动了最佳可能产品的开发。

引人深思的是,随着利率上升,ING 银行的利润增加了近 4 倍,而他们继续支付存款人 0.75% 的利率,而欧元政府债券的收益率为 3.4%。然而,这对 ING 银行来说是一个极其有利可图的业务,因为高换乘成本。银行是具有粘性的,倾向于只向他们的高净值客户提供最佳利率。

DeFi 提出了一种替代方案,您可以在只需点击一下的情况下从一种服务切换到另一种服务,而无需任何限制。此外,DeFi 在现金(无信用风险)和储蓄账户之间进行了明确区分,使得由于银行过度承担风险而产生的私人损失不必在之后社会化。

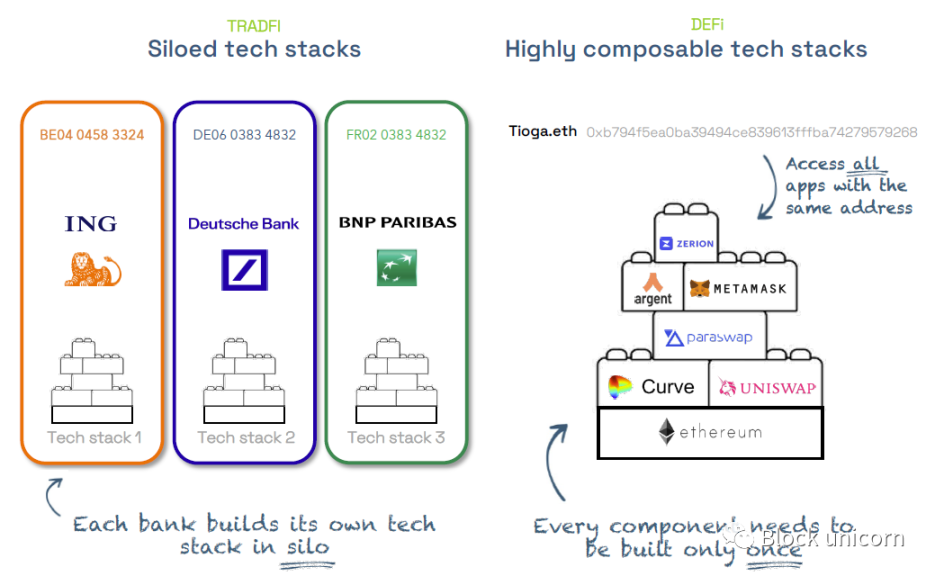

尽管传统金融(TradFi)存在孤立的技术堆栈中,但创业者可以利用本地互操作性的 DeFi 基础设施。

二:现实世界 DeFi 为金融产品,提供了全民畅通的渠道

如今,任何人都可以因为通过 DeFi 应用(如 Maple 或 Atlendis,属于 Tioga 投资组合公司)在区块链上运行的效率提升,而开始自己的私人信贷基金。

对于像黑石(35% 的运营利润率)这样已经拥有规模经济的老牌企业来说,这些后端成本节约可能很小,但新兴的私人信贷基金可以利用 DeFi 基础设施,将运营利润率从约 20% 提高到 35-40%。

用杰夫·贝索斯的话来说,「传统金融的利润空间就是 DeFi 的机会。」

如果你是阿根廷人,由于阿根廷比索急速贬值,你不需要等待银行「支持美元」或允许你以「官方汇率」购买美元。您只需将任何代币化货币(如 USDC)直接存入您的钱包即可。

银行和券商不能再充当金融产品的守门人,因为消费者不再局限于他们的体系中。相反,他们可以利用代币化金融产品的范围,做出自己的决策。

现实世界 DeFi 允许您在 DeFi 范围内寻找最佳利率,这是由于其本地的可组合性和资产的普遍可验证性。不同于过去需要在每家银行开设账户,然后使用各自独立的系统才能申请贷款或购买金融产品。现在,任何有互联网访问权限的人都可以获得任何金融产品。

三:自托管降低交易对手风险,透明度提升风险管理

自托管是对抗交易对手风险的一种保障,尽管自托管在目前可能仍然令人生畏,但账户抽象、社交恢复和混合恢复方法将使体验与当前的银行登录没有太大区别。

在硅谷银行爆发银行危机(与 2008 年雷曼兄弟类似)时,几乎没有透明度。没有人真正知道他们是否健康,风险无法监控,更别提外部验证了。

如今,如果硅谷银行在区块链上运行,我们将完全透明地了解他们的资产和负债,可以创建 Dune 仪表板来「监视链条」。我们还可以通过风险管理套件(如 Tioga 投资组合公司的 Chaos Labs)来监控流动性。

Terra 的崩溃是一个很好的例子。由于 Luna 价格下跌,Anchor Protocol 遭遇了银行挤兑。而在 2008 年雷曼兄弟崩溃时,我们被蒙在了黑暗中,而现在我们在链上拥有每分钟的透明度,零售用户与机构一样都能获得这些信息,以做出最优决策。但是,我们现在在采用曲线上处于什么位置呢?

RWA DeFi 的特洛伊木马——私人信用和国债

在 2020 年初,DeFi 的总锁定价值(TVL)约为 6 亿美元,随后飙升至超过 1500 亿美元。目前,DeFi 的 TVL 在 500 亿美元左右停滞不前。

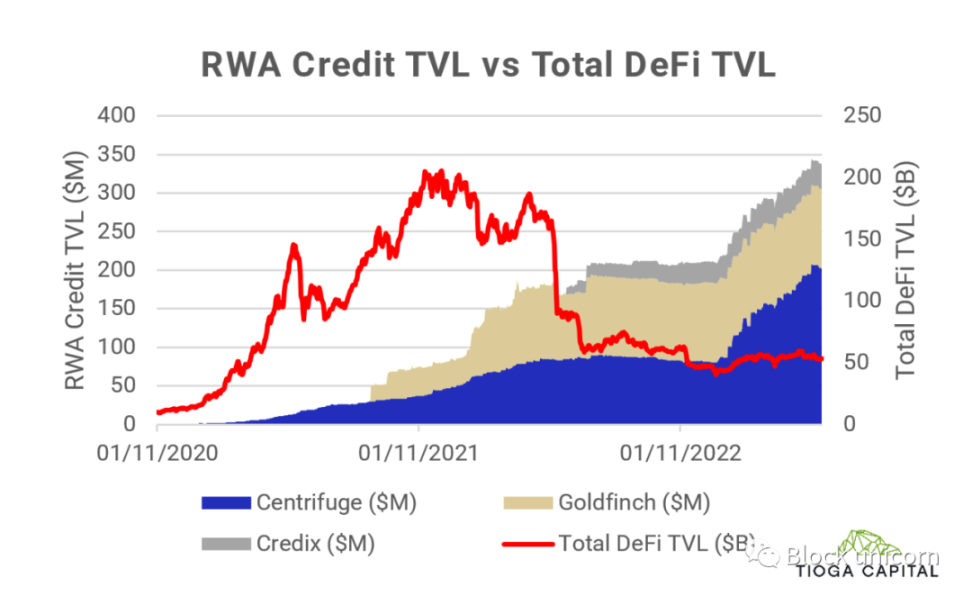

2020 年的 DeFi 就是如今的链上现实世界资产(RWA DeFi)。目前,它的 TVL 创下了 6 亿美元的历史新高,其中 3.4 亿美元来自私人信用,2.6 亿美元来自链上国债。

DeFi 能够起飞,得益于独特的组合:COVID 刺激检查带来的流动性潮水,COVID 爆发时人们有时间进行实验,以及新的加密原语(例如 AMM、流动性挖矿)已经准备好进行阿尔法测试。

我们相信,如今的 500 亿美元 TVL 为我们提供了有力的证据,证明 DeFi 可以成为金融行业下一个范式转变的蓝图。

RWA 信用的稳定增长与加密货币价格的涨跌无关,这表明区块链技术不必仅仅用于投机,而可以简单地用作价值传输的技术。因此有了「互联网货币」的术语——我们首次能够通过互联网传输自我主权的价值。

Centrifuge 是 RWA 的先驱,他们从 2020 年开始与 MakerDAO 密切合作,资助金融交易、结构化信贷产品、基于营收的融资和新兴市场信用等领域的 RWA 信用。Goldfinch 和 Credix 主要专注于拉美、非洲和东南亚的新兴市场信用。

与此同时,许多其他信用协议也已推出,重点关注非洲和东南亚信用,例如 Atlendis(一家 Tioga 投资组合公司)、Bluejay Finance、Jia。

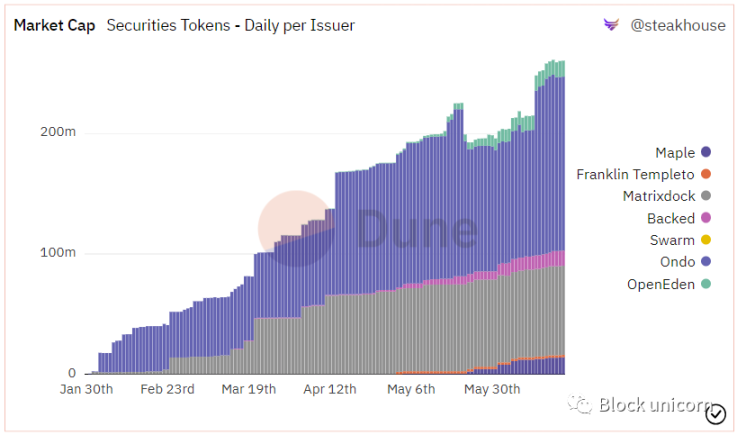

近期,代币化的国债逐渐崭露头角,成为另一个备受关注的资产类别。在 2023 年上半年,涌现出了多个国债代币化的协议,如 Ondo Finance、Matrixdock、Backed Finance、Swarm Markets、富兰克林·坦普尔顿(Franklin Templeton)的 Benji 应用、OpenEden 以及 Maple 的现金管理池。

这种势头的背后有着强大的推动力,原因是大约 1350 亿美元的链上稳定币资金可能正在寻求一种更加便捷的方式,来获取传统金融领域的无风险利率,而且,不需要经历复杂的转出流程,这正推动着国债领域迎来了蓬勃的发展。

代币化的国债在短短 5 个月内从零增长到了 2.6 亿美元的资产类别(数据来源:Dune 上的 Steakhouse Finance)

有人可能会对使用代币化国债的理由产生疑问——如果我是一位高净值个人,我不是可以通过传统券商购买国债吗?答案在于两个微妙的区别。

首先,代币化的国债并不是为普通用户设计(但是可以让任何人购买任何国家的国债),而是为高净值个人(HNWI)、交易者或对冲基金提供服务,他们更倾向于避免从链上世界到链下世界的过程中产生的摩擦成本。

代币化的国债对于 DAO 和初创公司的资金储备也是有益的,尤其是那些位于美国以外地区的机构,以及需要实现 RWA 的无需许可组合性的 DeFi 协议。

举个例子,Ribbon Finance 刚刚下了一份价值 200 万美元的 Backed 代币化国债订单,用于利用产生的收益购买 ETH 期权。另一方面,Angle Protocol 正在努力提出一项提案,将 Backed 代币作为他们的欧元稳定币的抵押物。

其次,对于许多老牌机构来说,国债作为一种市场推广策略,由于 DeFi 和 CeFi 之间的当前利率套利,显得非常吸引人,它们展示了代币化资产在技术和法律层面上的可行性。

实质上,代币化国债可能是引入传统债券和其他金融资产上链的「特洛伊木马」。

总结

现实世界 DeFi 已经成熟并且迎来了颠覆的机遇

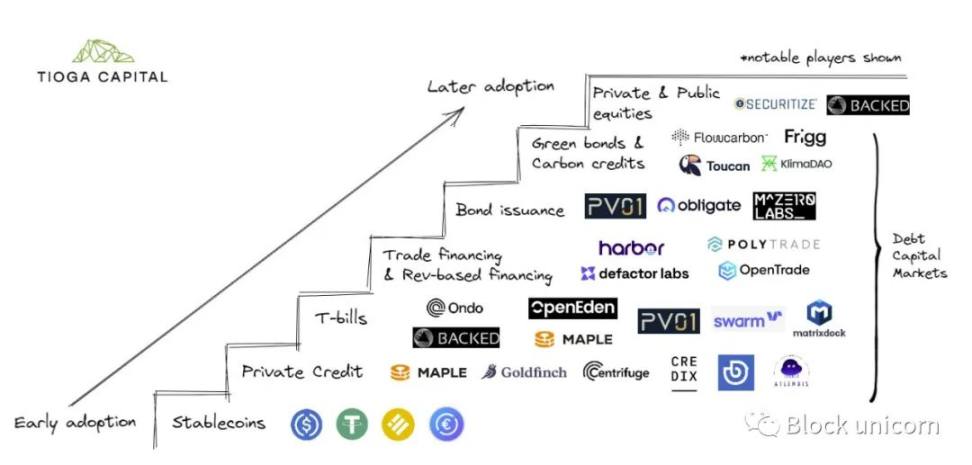

现实世界 DeFi 领域尚处于初级阶段,但早期产品市场适应性的迹象已经开始显现。我们看到采用者开始从链上资本(加密原生用户、非美国加密公司、无银行账户人群)寻求低风险收益(国债),然后逐渐增加风险(贸易融资、债券、私人信贷)。

接下来,我们预计传统金融界的资本会受到区块链技术独特功能的吸引,比如对完全代币化资产进行抵押贷款、更好的流动性和资本管理,以及新的投资产品(债券发行)。最后,由于效率提升和向客户提供这些基于区块链的服务,机构也将加入进来。

对现实世界 DeFi 采用趋势的梯度概述

现实世界 DeFi 仍处于早期阶段。除了对现实世界资产进行代币化外,在 DeFi 采用的拐点到来之前,我们还有许多方面需要在区块链可扩展性、隐私和安全性方面进行改进。

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表Bi123的观点或立场