两轮牛熊经验之谈:牛市何时开启?有什么新叙事值得持续关注?

NFT

Launchpad

支付

详解牛市形成以及崩盘的底层逻辑,聊聊本轮熊市该埋伏哪些赛道,以及牛市何时启动。

原文标题:《 Echoes of the Past: What the Deja Vu Market Tells Us About the Next Bull Market. 》

撰文:IGNAS,DeFi 研究员

编译:Luccy & czgsws,BlockBeats

在加密领域,有一种流行的观点认为,你需要经历三个加密周期才能真正成功:第一个周期是遭受重创并学到有关加密运作的重要教训;第二个周期是获得一些收益并感到舒适;第三个周期才能获得可以传承的财富。 对我个人来说,这是我经历的第二轮熊市,很快就会迎来第三轮牛市。

我感觉自己目前经历的一幕幕都似曾相识,因为我的确经历过 2019-2020 年的熊市周期。但我说的并不仅仅是价格下跌的趋势,而是整体的氛围:官方的监管打压,普通民众逐渐对加密货币漠不关心或指责其为诈骗,存量资金将一种代币上的收益转投到另一种代币的场内搏杀模式。 如果你在上一个熊市或之前加入了加密货币市场,那么你可能也会有同感,这种熟悉感是一个巨大的优势,它来源于你过去在加密货币市场的经历,并能为下一次牛市的到来奠定基础。

每个牛市和熊市都略有不同,但在总体情况上又相差无几。 本文将根据我自己过去的经验,来探讨一下下一轮牛市该何时开始。

似曾相识的市场

第一次牛市&崩盘

似曾相识的感觉通常只持续几秒钟,但目前的加密货币市场却让人产生了长达数年的似曾相识之感。 2017 年底,那时 BBC 的文章报道比特币不断刷新历史新高,于是我带着 FOMO 情绪开始接触加密领域。

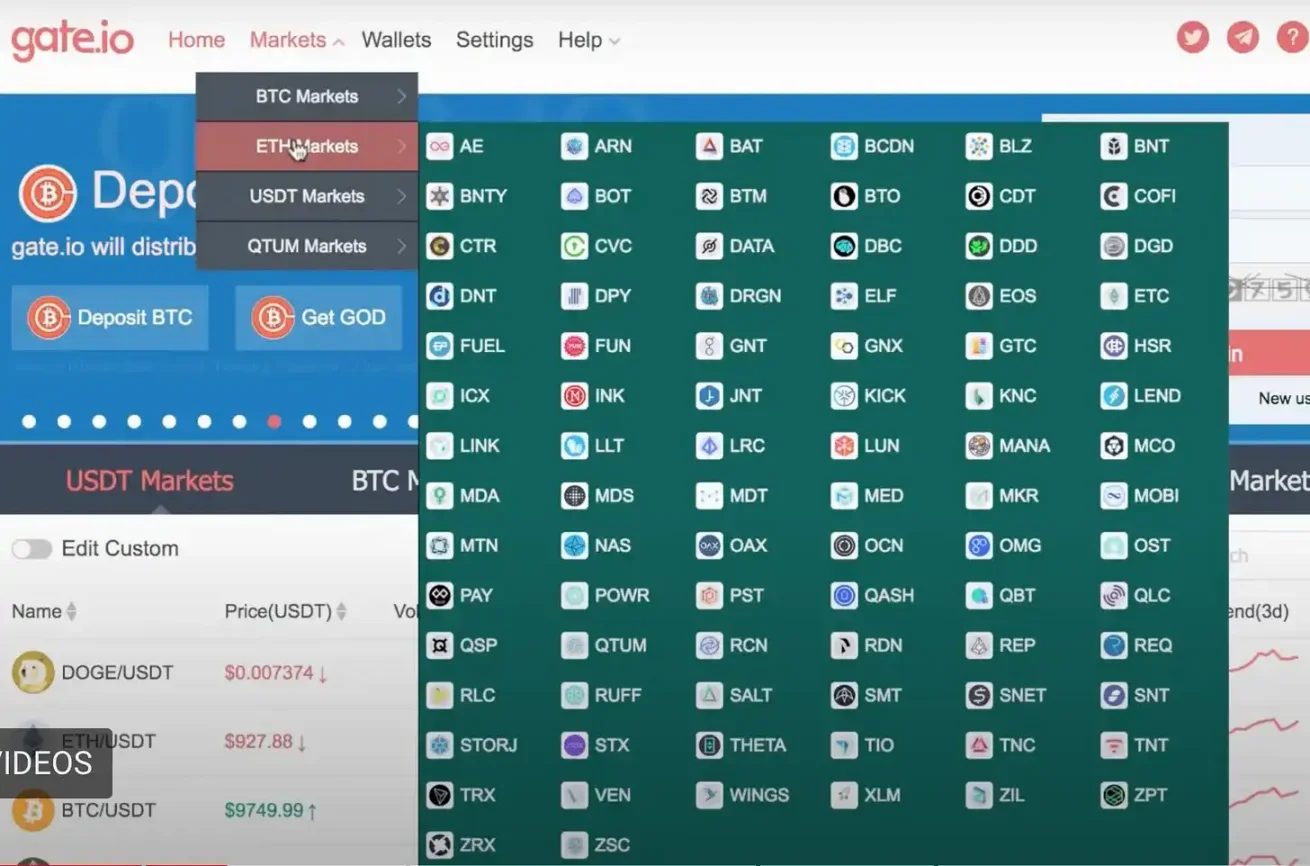

我买了一些比特币,没过多久价格就翻了一番。我感到非常兴奋,觉得自己非常聪明,提前进入了一个全新的金融领域。这种兴奋很快变成了自信,相信如果投资更多的新币种和更便宜的代币可以赚更多的钱。 因为我使用的第一个交易平台(Bitstamp)没有上架很多山寨币,所以我在谷歌上搜索了最佳的山寨币交易平台,发现了 Gateio。我喜欢它的旧版用户界面,我可以清楚地看到所有代币符号,更重要的是还可以看到代币的标识。

我通过阅读他们的网站、白皮书进行了一些「研究」,所有这些项目看起来都具有革命性,去中心化的供应链管理、去中心化的存储,甚至去中心化的银行!FOMO 情绪越来越强烈。

我不断地把更多的奖学金投入到这些代币上,但它们种类太多,而且看起来都很相似,所以我决定在没有详细调查的情况下根据代币标识的颜色来选择,我偏执的认为「红色代币」能跑赢市场。

长话短说,我最终亏了很多钱。我不明白为什么会这样?我使我的投资组合更多样化,阅读了白皮书,并相信这些项目会兑现他们建立产品时的承诺。

但它们都没能建立任何实质性的东西,只留下了一个网站和一篇白皮书。

这对于加密领域的新手来说很常见。贪婪、对新观念的天真信仰以及缺乏关于加密市场运作的知识和经验导致了悲剧的发生。许多人损失过多以至放弃了加密领域。然而,那些留下来并从错误中学习的人有更大的成功机会。

我当时同样感到失望,但又好奇到底出了什么问题。

这种好奇心是我继续撰写加密相关内容的主要动力。虽然我的博客赞助可能不会为我带来什么收益,但它让我持续参与并了解真正重要的市场趋势。在这篇文章中,我将介绍其中的两个趋势。

第二次牛市&崩盘

好奇心与贪婪是促使我早起的强大动力。 在 2017-2018 年的比特币暴跌之后,我对加密货币仍然保持着浓厚的兴趣并关注所有的新闻。2018 年底,这种对加密货币的热情让我在一家韩国 CEX 找到了第一份工作,我在那里度过了大约 4 年的时间,了解了市场做市商的工作方式,分析了数百种代币,与他们的团队交谈,并参加了十几场会议。 但当时的市场却无聊而平静,市场的相对平静只是与我们当前市场阶段的其中一个相似之处,其他相似之处包括:

- 监管机构对 ICO(尤其是在亚洲)的打压,与现在西方的监管打压相似。

- 迄今为止,加密货币被称为骗局、庞氏至少 385 次。

- 等待机构采用:机构开始购买比特币,与现在的现货比特币 ETF(待通过)相似。

- 博弈发生在场内存量资金之间,而并没有出现新资金的入场 · 等待加密货币大规模采用。

还有更多的相似之处,但与上一次熊市相比,现在在加密货币领域却也不是任何叙事都没有。 2018-2019 年的熊市确实没什么可做的,那时没有 DeFi,没有 NFT,我所有的交易和持仓都在 CEX 上。最有趣的是 IEO,以及 EOS 代币销售,那次筹集了创纪录的 42 亿美元,却几乎没有任何成果。 市场几乎没有令人兴奋的东西。 然而事情似乎突然发生变化,在 2020 年初,我发现了一种新的热门代币 AMPL(Ampleforth),它完全改变了我对代币经济学的理解,它是第一个具有弹性供应的代币。

AMPL 智能合约会根据目标价格(1.06 美元和 0.96 美元之间)自动增加或减少总供应量,这个过程被称为「重新调整基数」。如果价格超过 1.06 美元,那么凌晨 2 点,该协议将自动发行更多的 AMPL,以将价格降至目标水平。如果价格低于 0.96 美元,协议将销毁多余的代币。这意味着你拥有的不是一定数量的 AMPL,而是供应量的一定百分比。投资者会看到他们的 AMPL 代币数量增加或减少,这与其他任何货币的运作方式都不同。

它新奇且令人感到兴奋,而且我还因此赚到了钱。我并没有完全理解其中的要领(主要是猜测其他人在代币 rebase 期间的行为),但我乐意看到钱包里 AMPL 代币数量的增长。那时,它是一个新的热门概念,而且非常罕见。

不久之后,越来越多的新热门概念开始出现,最令人兴奋的是 BAL 和 COMP 代币流动性挖矿,它们按比例奖励协议用户免费代币,奖励的多少取决于你向智能合约存入的金额。

这是一个令人惊讶的时刻,也正是你应该集中注意力的时候!

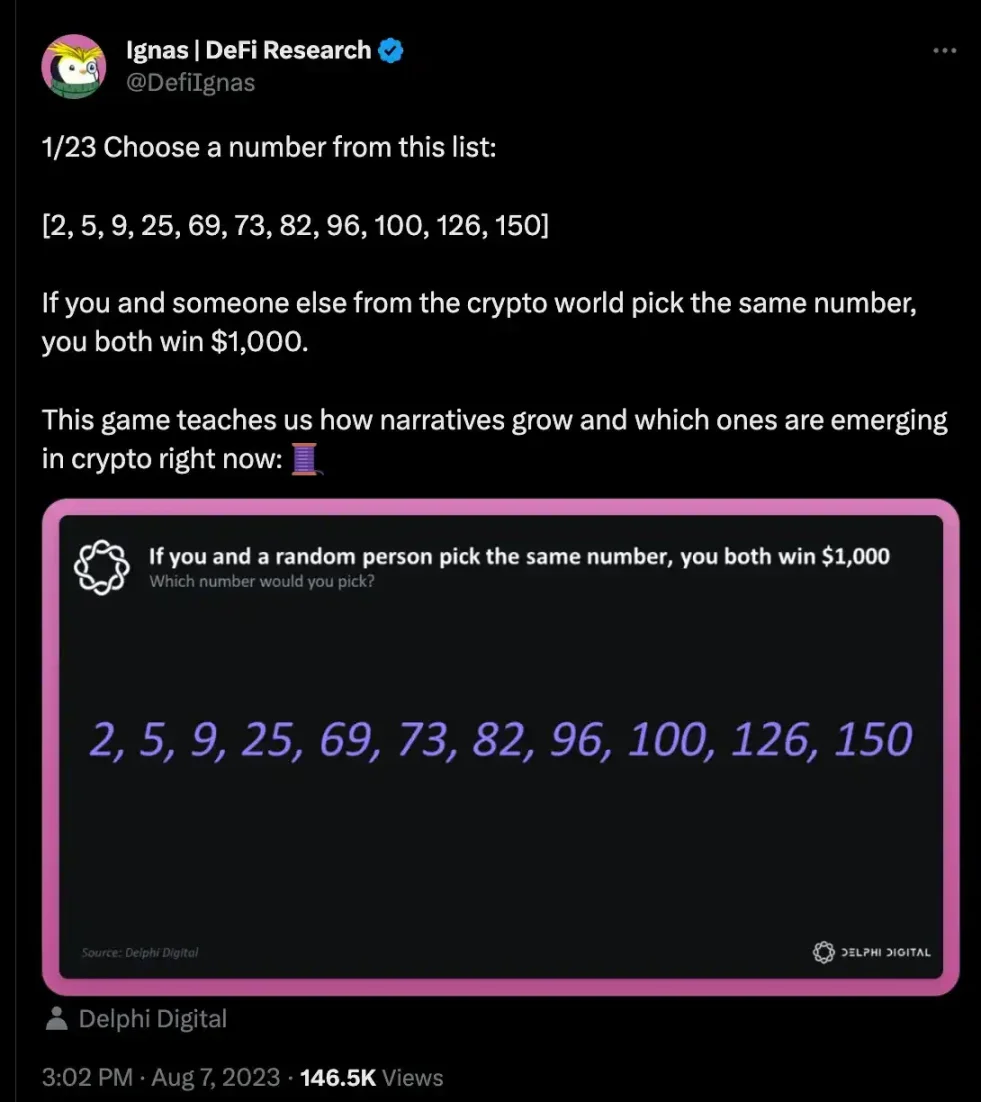

因为时不时地会出现一种创新的代币模型,从而改变行业的发展轨迹。新代币经济学的独创性推动了行业的发展,并可能引发新一轮的牛市。

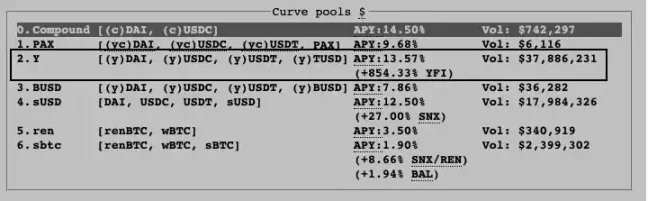

为什么他们会免费发放代币呢?起初这真的让人感到很费解,之前你要么需要在 ICO/IEO 中购买新代币,要么为了获得 5 美元的空投而完成数百万个任务。 最疯狂的是 Yearn Finance YFI 代币的发放。我只需将我的稳定币存入 Curve,就能以 1000%+ APY 的利率赚取免费的 YFI。

随着 SushiSwap 流动性挖矿的进行,情况变得越来越疯狂。其机制是存入 ETH/USDT 以赚取 SUSHI,或购买 SUSHI 并将其存入 ETH/SUSHI LP 农场以赚取更多 SUSHI。

这种 Pool2 代币机制是一个真正的庞氏骗局,因为只有当更多的人加入时,SUSHI 的价格才会上涨。 每天都有数十个 Pool2 挖矿上线&崩盘。赢得比赛的博弈论很简单:比别人早入场,尽可能挖更多的代币,当新加入的资金少于代币发行 + 离场资金时,就抛售代币。最终,新矿数量不断增加的同时也削弱了人们对他们的关注和投入的 ETH/USDT 数量。当代币价格下跌导致 APY 降低,随后 TVL 流向了收益更高的地方时,它们都崩盘了。 然而,这次崩溃是一个重要的教训,也是一个在加密领域不断重复的模式,这最终为加密领域提供了最好的机会,只要您知道应该何时退出。

牛市如何开始和结束

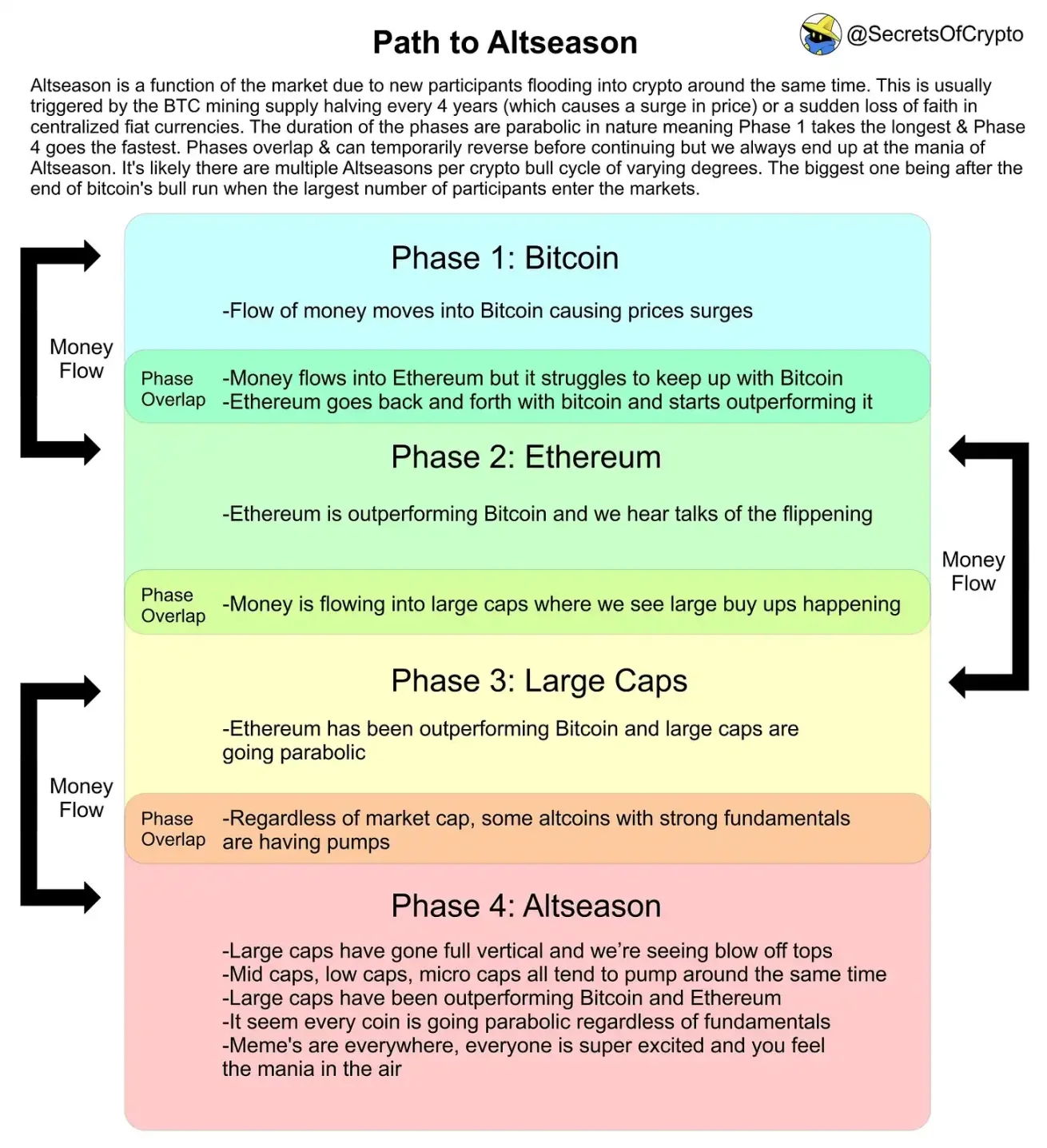

SecretsOfCrypto 在《通往山寨之路》中总结到,资金是如何通过比特币进入加密货币生态系统并逐渐流向山寨币。

我认为牛市故事还有一个关键因素:创新性印钞。

这里的「印钞」并不是指中央银行的印钞行为,尽管这确实有利于加密货币的价格,但我指的是加密货币固有的印钞机。 在加密货币领域,我们会说我们讨厌中央政府的印钞行为,因为这会稀释法定货币的购买力,加剧不平等,并最终导致货币崩盘。

然而,加密货币产业在印钞方面是最擅长的,而且每次牛市都会变得更容易。 事实上,在比特币首次推出后,过了几年时间才诞生出新的竞争对手。

莱特币是第一个山寨币,于 2011 年推出,然后以太坊在 2015 年推出。后来的几年,比特币的分叉币如 BCH、BSV 也相继出现。这是原始的 Layer 1 Seaon。 这些比特币分叉币也让 OG 印钞机作为 BTC 持有者收到了新的代币,如果你在发布当天卖掉它们就会盈利。

但是,发行一种新的代币成本很高,因为这些 PoW 矿机需要电力来维护网络安全。 得益于以太坊智能合约支持的 ERC20 代币,发行新币变得更加容易和便宜。现在任何人都可以以低成本发行代币,仅通过一个网站、白皮书和重大承诺就推出了数千种新代币。

然而,以太坊和 ERC20 带来的最大影响不是技术上的,而是社会上的。在 ERC20 之前,代币主要被视为支付或贮藏价值的货币,但随着 ERC20 的出现,代币化有了一切可能。随着加密货币价格的上涨,加密货币的使用场景也随之增加。

然后,忽然之间,价格暴跌了。

暴跌发生的原因是流入加密货币系统的资金无法支持每天推出的新代币的指数级增长,我们印制了过多的代币来满足需求。随着流通代币数量的增加,注意力变得分散,导致人们对投资方向感到困惑。 在 DeFi Summer,类似的模式再次出现。 在这段时间里,协议通过空投向流动性提供者或用户免费发放代币,这些代币都说空投是为了让协议符合加密货币的去中心化精神。

回到 2017 年 ICO 破灭时期,似乎所有东西都需要一个代币来发挥作用。现在,在 DeFi 领域,协议需要一个代币来进行治理,我们目前还主要处于这个阶段,但对 DeFi 治理的失望正在迅速增加。 然而,这些代币背后的真正动机是为了激活流动性。没有流动性,像 Aave、Uniswap 或 Curve 这样的协议就没有价值。 就像 2017 年一样,DeFi 崩盘是因为每天发行的代币超过了进入系统的资金。

故事不同,但崩盘的根本原因是相同的。 有趣的是,NFT 也因为同样的原因经历了崩盘。Crypto Punks 和 BAYC 让错过机会的人 FOMO,导致新的 NFT 诞生,而当新的 NFT 通货膨胀无法维持价格水平时,市场最终崩溃。 目前,只有少数 NFT 系列设法幸存下来,这让我感到 NFT 市场可能正接近谷底。

新牛市:新故事,相同机制

简要回顾一下 SecrestsOfCrypto 的《通向山寨币季》,文中说到牛市开始于新的法币资金进入比特币,然后资金逐渐流向较低市值的代币。

但我认为牛市的赚钱机会将在新资金进入系统之前开始,通过创新的杠杆和现有加密资本的循环利用。

一个典型的例子是 DeFi 热潮:在以太坊和比特币价格暴涨之前,DeFi 代币就已经有了起色。加密行业的原住民们存入以太坊、稳定币来获取全新的代币,这些代币正在讲述一个新金融体系的故事。有些人在抛售这些代币,但许多人相信这个故事并坚持持有 DeFi 代币。

DeFi 预热牛市泡沫和从中产生的财富足够吸引新手进入加密系统,购买以太坊和比特币。当然,低利率环境比我们相对温和的印钞产生的影响大得多,关于这一点我们稍后再谈。

最让我感兴趣的是,在 DeFi 热潮之前,DeFi 的基础设施其实就已经搭建好了,但在流动性挖矿成为热点之前,很少有人关心 DeFi。

我们目前正处于一个类似的前 DeFi 牛市季节,为创新的印钞和引人注目的叙事奠定基础,一些顶级机会有可能产生比我们在本次熊市期间看到的一些短期叙事更大的回声泡沫。

每一项创新都值得单独撰写一篇文章,我将简要介绍这些创新对回声泡沫印钞的重要性。

再质押

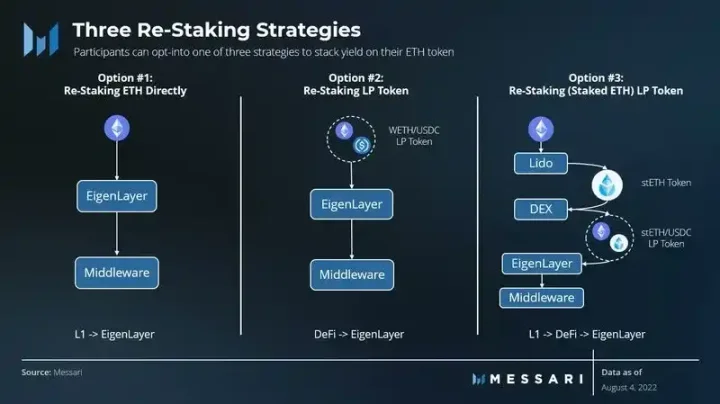

EigenLayer 正处于这一叙事的前沿。 简单来说,以太坊的安全性可以通过允许以太坊持有者「再质押」他们的 ETH 来同时保护多个网络。然而,这带来了更高的风险,为了补偿,再质押的持有者可以获得更高的回报,即获得一种新的山寨币,它承诺将改变我们生活的世界。

许多挖矿庞氏经济策略将会被发明,每一种策略都更有创意,以此来阻止您出售代币,我们的重点是寻找那些能产生飞轮效应的代币,使得去中心化应用程序(dApp)的采用能随着代币通货膨胀而增长。Stader 的 rsETH 就是一个具有流动性的再质押代币。

然而,再质押是一个超越以太坊范围的更宏大的叙事。Cosmos 最早推出了「复制安全性」的概念,ATOM 质押者将其安全性「出租」给其他区块链,第一个是 Neutron。我预计更多的区块链将出现再质押的想法,就像他们在 DeFi 夏季期间追求流动性挖矿奖励一样。 我们的任务是了解再质押是如何运作的,因为在回声泡沫开始之后,时间就是金钱。

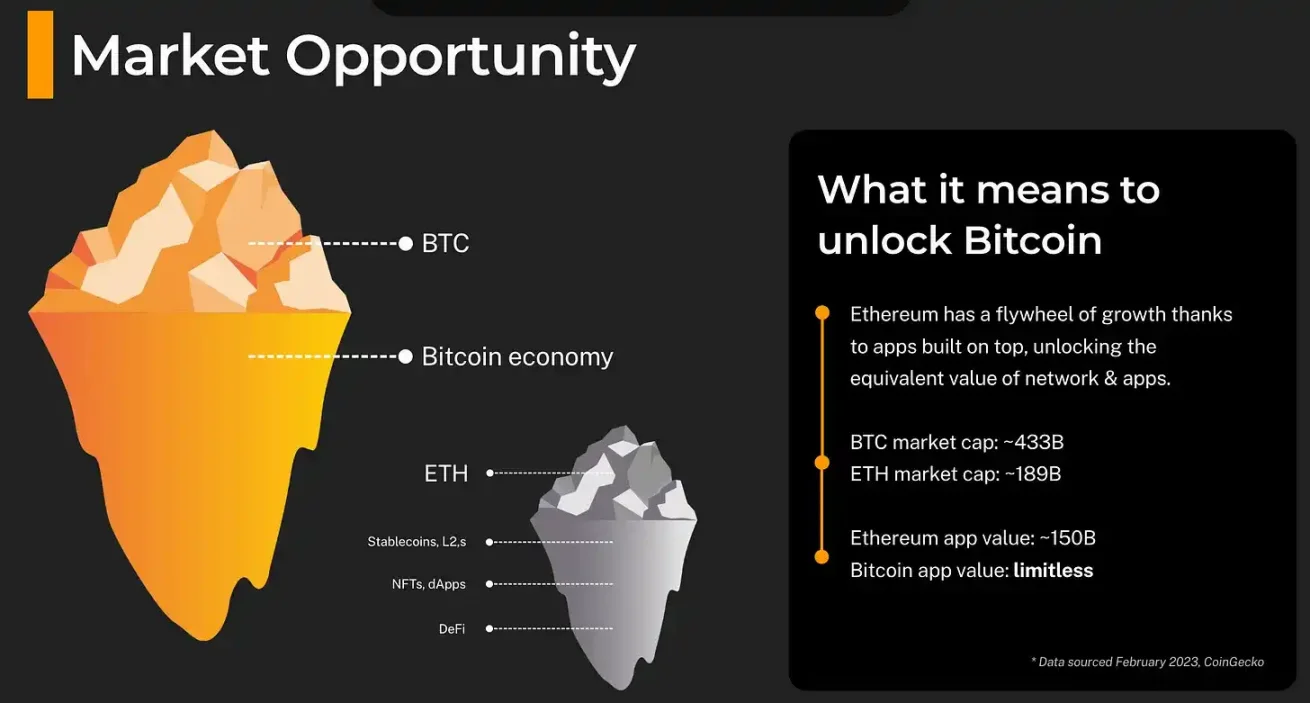

比特币生态 DeFi

这是一个全新的叙事,即使在 EVM DeFi 爱好者中也鲜为人知。

我对 Ordinal 和 Inscriptions 的蓬勃发展潜力持乐观态度,但目前它们没有庞氏代币经济学来维持对市场新发行代币的通胀。

比特币 Ordinals 是比特币的基本单位,即已铸造并整合了独特信息的 satoshi 或 sat。因此,satoshi 可以变得独一无二,具有与基础 NFT 相同的身份。

然而,我相信事情会有所改变,Ordinal 和 Inscriptions 表明了比特币生态系统对非同质化代币(NFTs)和去中心化金融(DeFi)的强烈需求,作为与比特币深度整合且功能更强的平台,Stacks 非常适合满足这种需求。

Source: Stacks

Stacks 是一个比特币智能合约层,DeFi 应用在 Stacks 上执行并以比特币结算,Stacks 正在为 sBTC 的重要发布做准备。 sBTC 是一个去中心化的比特币锚定系统,促进了比特币和 Stacks 之间的 BTC 转移。发送到 Stacks 的 BTC 以 1:1 的比例变为 sBTC。将其兑换回 BTC 有信任假设,使其信任最小化,但不是无信任。与 wBTC 或 RBTC 不同,sBTC 避免了使用集中化的托管机构,而是使用一个开放的用户网络,提高了 Stacks 上的 DeFi 和 NFT 的比特币流动性。 我看好 Stacks,因为比特币很快就会进入 Stacks 生态系统,但目前还没有太多地方可以投放,资本和注意力将集中在首批上线的几个应用上。 其中之一就是 Alex。ALEX 正在 Stacks DeFi 中扩大领先优势,强调加密货币交易和借贷,并以比特币结算,其核心是 AMM 协议,为其 Launchpad 和 Orderbook 提供支持。它还有一个链接 Stacks 链的 BSC/ 以太坊 USDT 跨链桥。 Alex 还推出了 BRC20 代币的链上索引器(封装器),因此可以在 Stacks 上交易 BRC20 并添加任何想要的庞氏代币经济学。

什么时候迎来牛市?

前面提到的两个叙事在发行新代币和控制通胀方面具有显著优势,这主要得益于引人入胜的故事(安全共享和比特币上的去中心化金融)以及创新的代币经济学。

然而,新鲜资本的注入对于可持续性和确定回声泡沫的生命周期至关重要。目前,由于系统中缺乏新资金的注入,叙事的出现和消失变得相当频繁。但我相信这些特定的叙事具有将外部资本吸引到整个加密市场的潜力,尤其是购买 ETH 用于重新质押的买家,以及购买 BTC 用于比特币去中心化金融叙事的买家。

但请记住,这两个叙事也会有破灭的一天,会铸造过多的代币被以至于需求和关注无法跟上。不要盲目地购买他们向你兜售的叙事,提前制定一个退出策略。 关键在于时机,最重要的因素仍然是宏观形势,这方面也在改善。过去几年,我们受到了三个重量级叙事的影响:美联储流动性周期、战争和新政策。然而,最近有了一些变化,监管打压减缓,中国进入通缩,通货膨胀和利率上涨达到顶峰。

如果我们相信加密货币周期,那么我们可以预测 2024 年第四季度,加密货币的最高价格将达到 69,000 美元,然后在 2025 年第四季度之前,加密货币将经历一波疯狂的上涨,直至创造新的历史最高价格。

如果真的和预期一样,那么这两次庞氏回声泡沫将在新的 ATH 之前开始。

现在正是研究和学习的最佳时间,因为当欢乐时光开始时,我们需要做好准备。

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表Bi123的观点或立场