Glassnode:三个指标评估 Binance、Coinbase、Huobi 交易所风险

ETF

比特币

托管

通过观察洗牌率、信赖率和鲸鱼提款率,Coinbase 和 Binance 的整体链上足迹相对相似且不令人担忧。

撰文:Crypto VizArt,Glassnode

编译:Lynn,MarsBit

事后看来,并吸取 FTX 的经验教训,对交易所相关风险的监控是数字资产风险管理的重要组成部分。在本报告中,我们制定了三个指标,可能有助于突出交易对手风险较高的时期。

摘要

- 交易所仍然是数字资产行业的核心,绝大多数交易都是在交易所进行的。

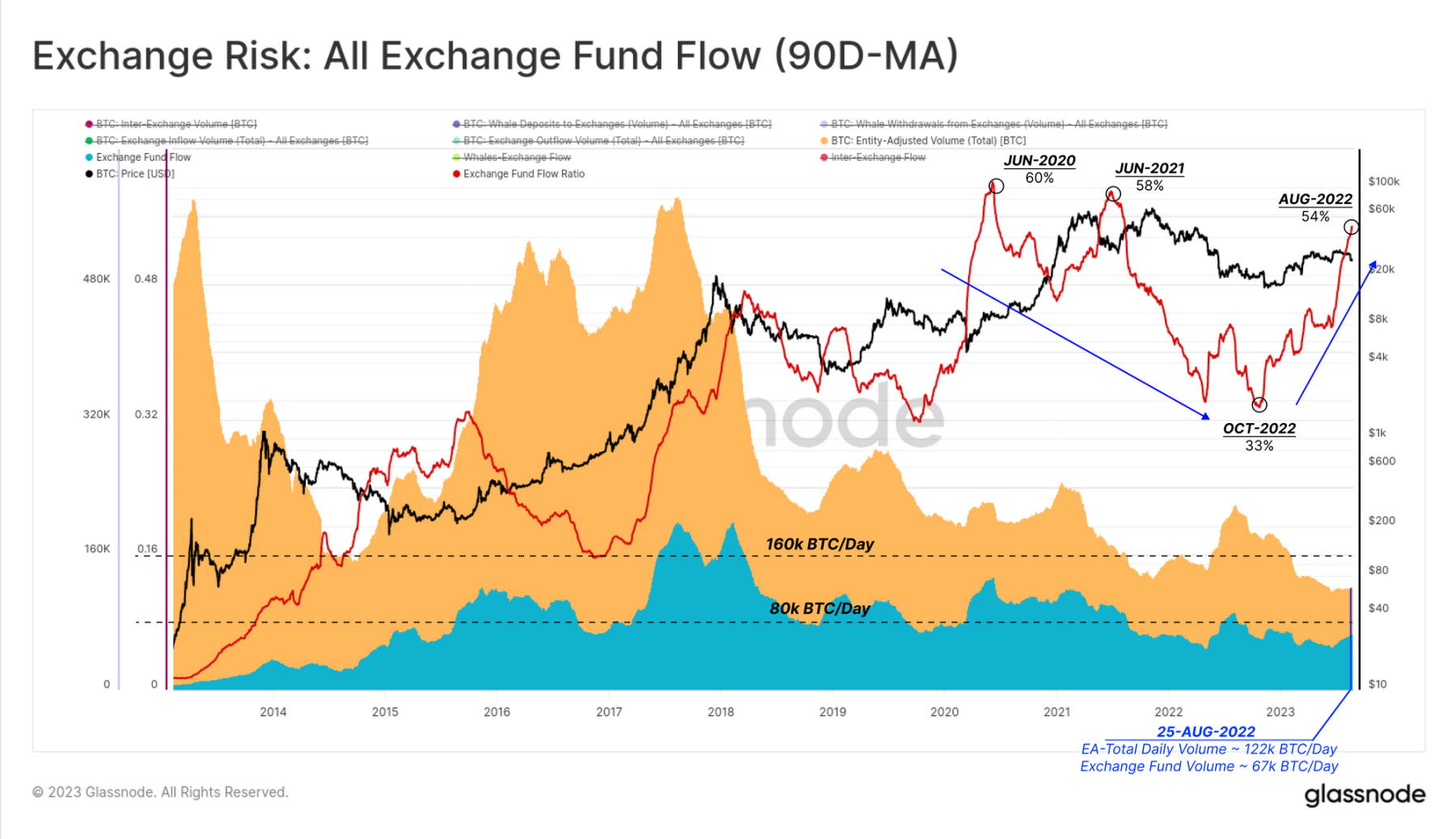

- 我们根据实体调整数据进行的评估表明,比特币 54% 的经济链上交易量与交易所存款或取款相关。

- 从 FTX 崩溃的教训中吸取教训,我们引入了三个指标来查明异常的交易所活动:洗牌比率、依赖比率和鲸鱼提款比率。

- 使用这个交易所风险框架,我们评估了 Binance、Coinbase、Huobi 和 FTX,以概述各种交易所的链上行为。

交易所的链上足迹

2022 年 11 月 FTX 倒闭的混乱事件清楚地提醒人们注意数字资产行业内的交易对手风险。虽然事后看来是 20/20,但交易所仍然是贸易的核心,因此风险缓解和管理变得至关重要。

Glassnode 套件目前提供链上数据,涵盖与 20 多个中心化交易所相关的余额和资金流。在本期中,我们将介绍使用链上数据评估交易风险的框架的几个组成部分。

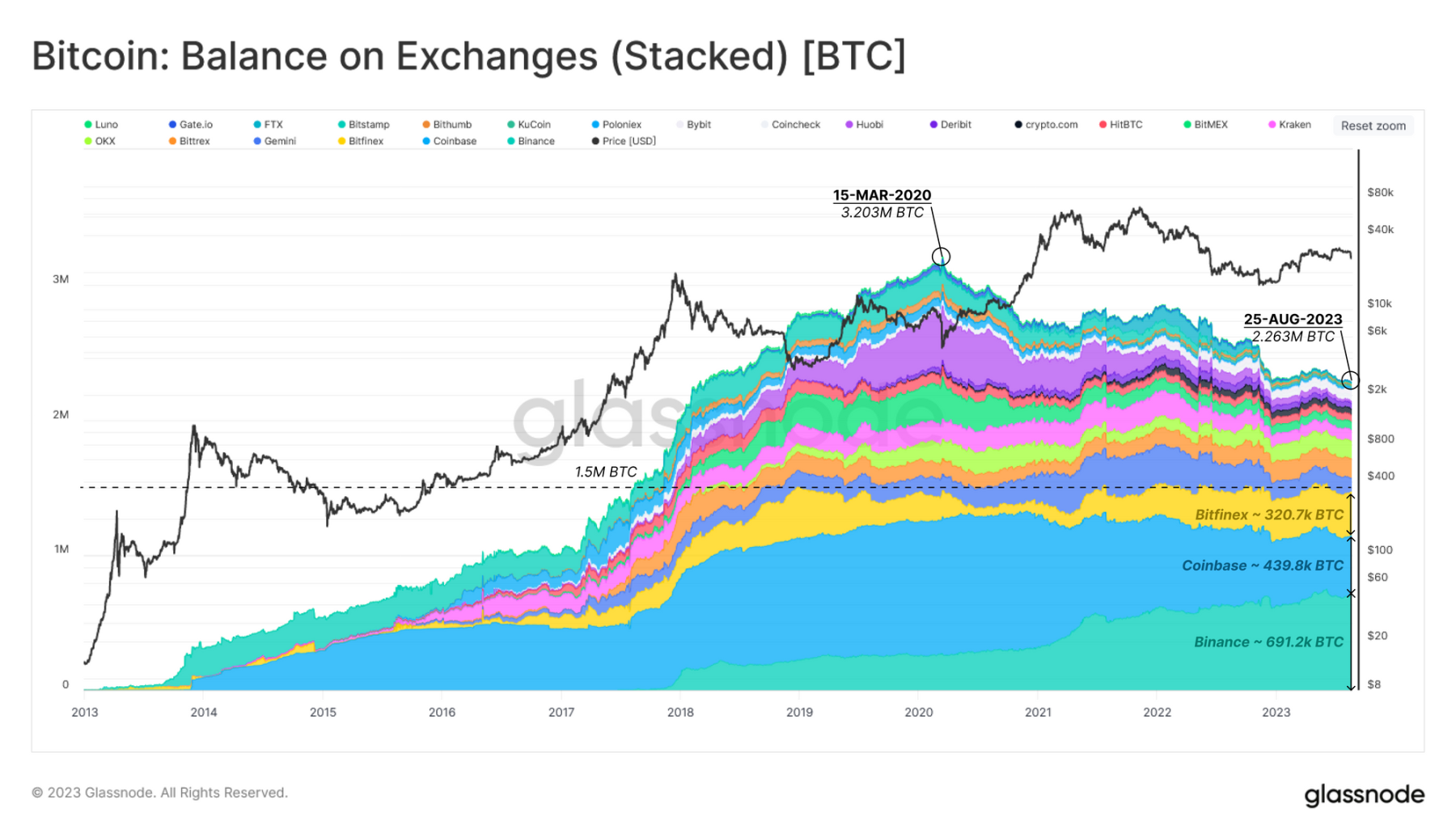

中心化交易所的比特币供应量于 2020 年 3 月达到峰值 320.3 万枚,此后一直在稳步下降。本周,交易所总余额达到 225.6 万 BTC,创五年新低。请注意,这些交易余额考虑了直接与交易相关的钱包集群,但不包括专用托管人或 ETF 类型的工具(如 GBTC 或 Microstrategy 等)。

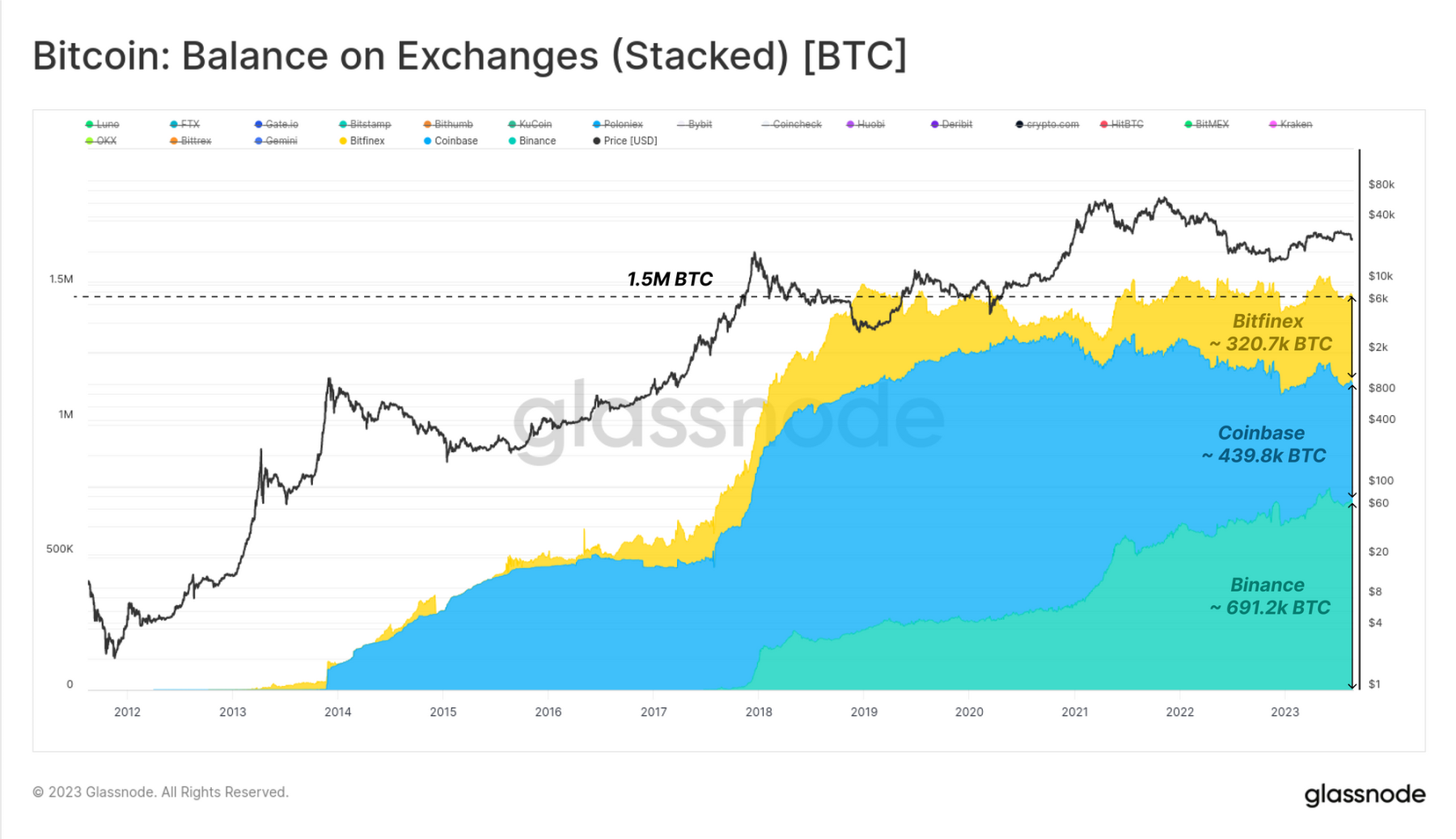

该图表的一个显着特点是排名前三的交易所占据主导地位,自 2019 年初以来,它们持续持有约 150 万枚 BTC。这些交易所目前持有的供应量估计如下:

- 币安 691.2k 比特币

- Coinbase 439.8k 比特币

- Bitfinex 320.7k 比特币

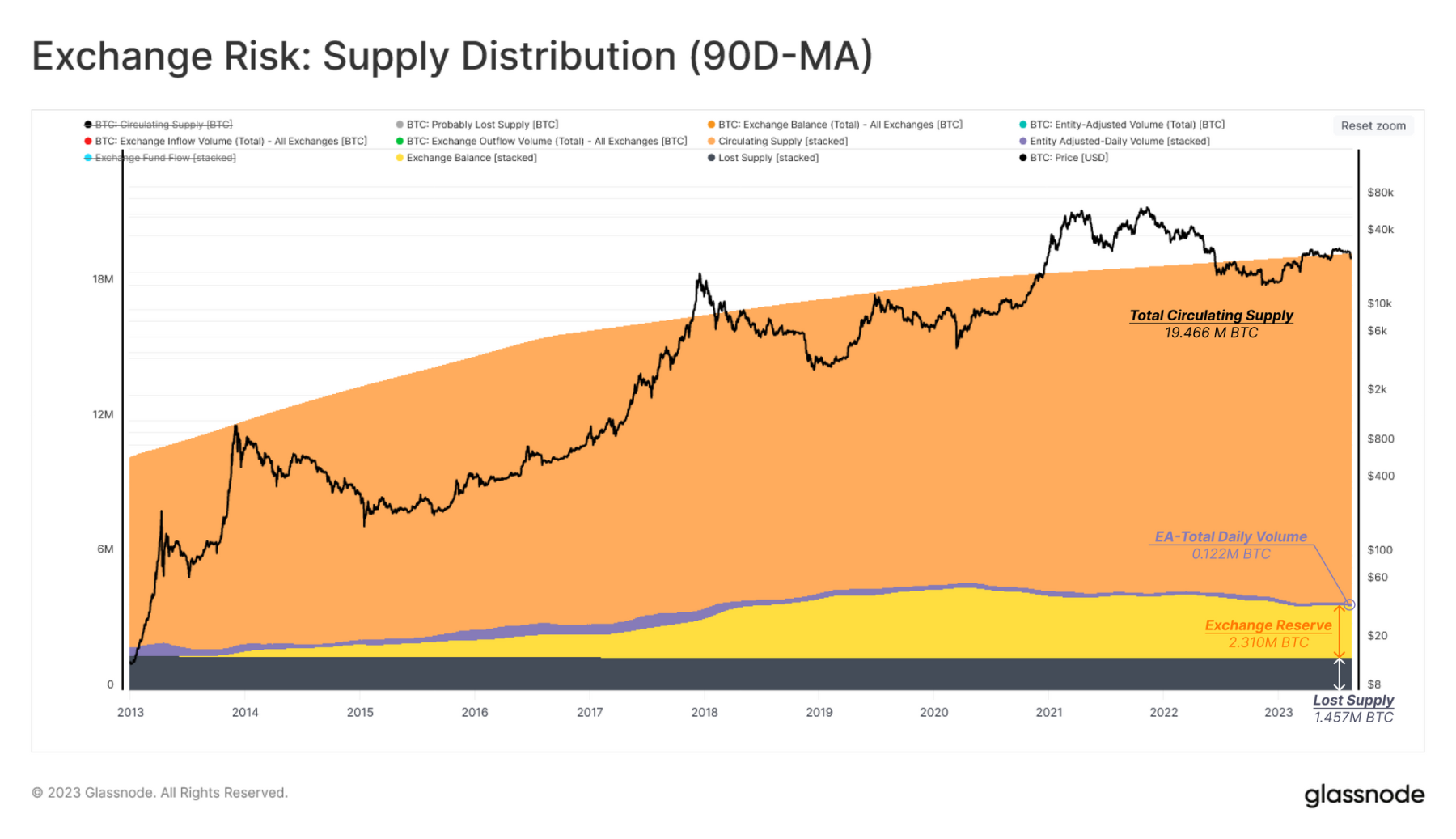

下图展示了中心化交易所🟡和非交易所实体🟠之间的相对供应分布。我们还将实体调整转移量显示为顶部 🟣 上「活跃」层的一种形式,并排除了被视为供应损失的 145.7 万 BTC ⚫

交易所储备包括 231 万比特币(11.8%)的流通供应量,而每天有 12.2 万比特币(0.6%)的经济价值在链上转移。

在这 122k BTC 交易量中,交易所存款或提款占其中的 54% 以上(67.3k BTC/ 天,通常为 50/50 存款 / 提款)。因此,对进出交易所的经济流动的观察往往信息密集。

探索外汇流动

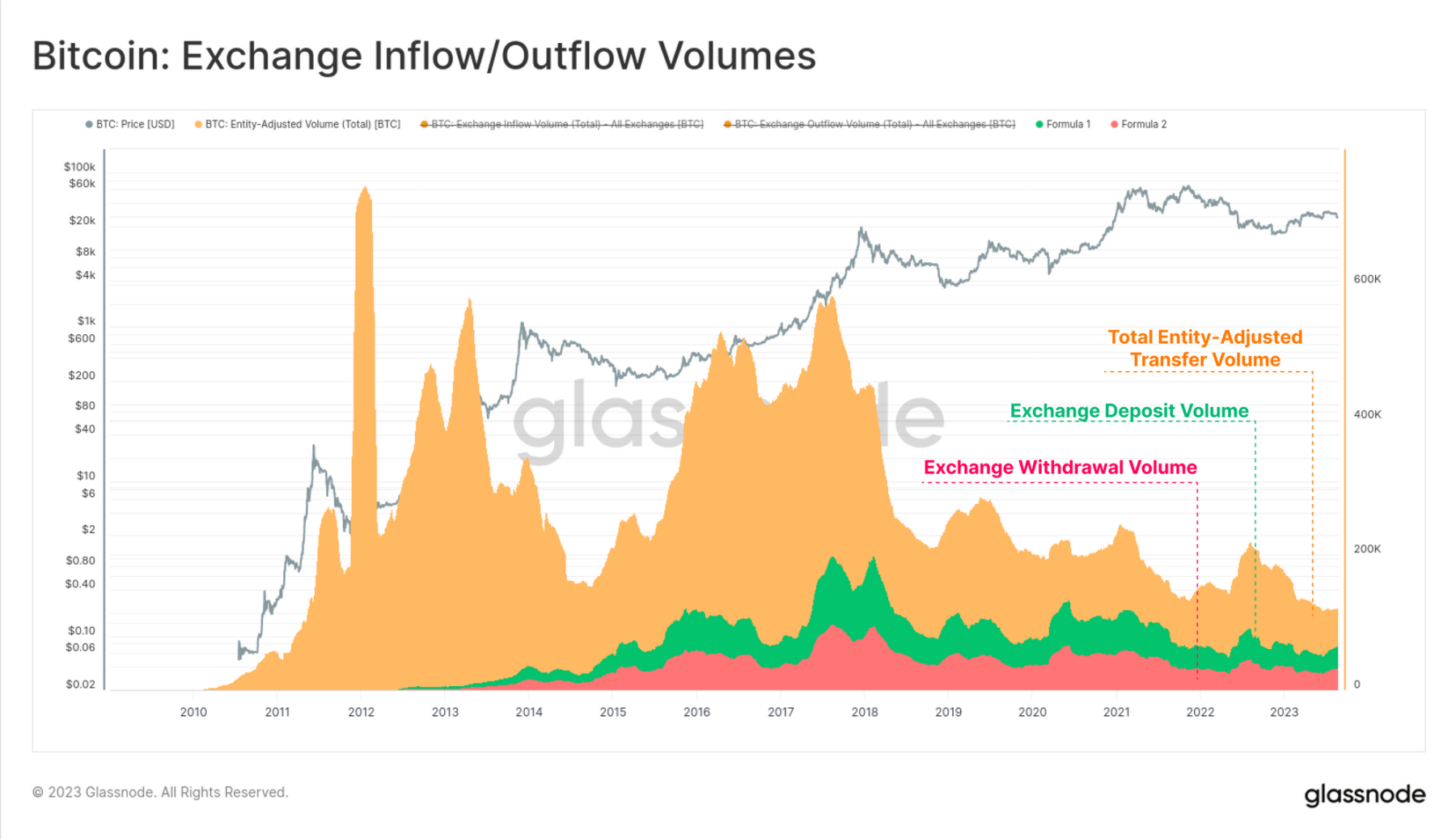

随着对交易流量规模的认识,我们可以更深入地研究实体和交易所之间的资金流动。在下一张图表中,我们将外汇流入量和流出量相加,形成一个单一指标,外汇资金流量🟦(应用 90 天平均值)。

这里我们可以看到外汇资金流🔴的主导地位已经达到经济总量的 54%,并且处于宏观上升趋势。2021 年 6 月,交易所主导地位达到 58%,随后随着全球利率开始加速走高、流动性开始收紧以及熊市不久之后开始大幅下降。随着全球流动性和市场从 FTX 的影响中恢复过来,主导地位在 2022 年 10 月再次开始上升。

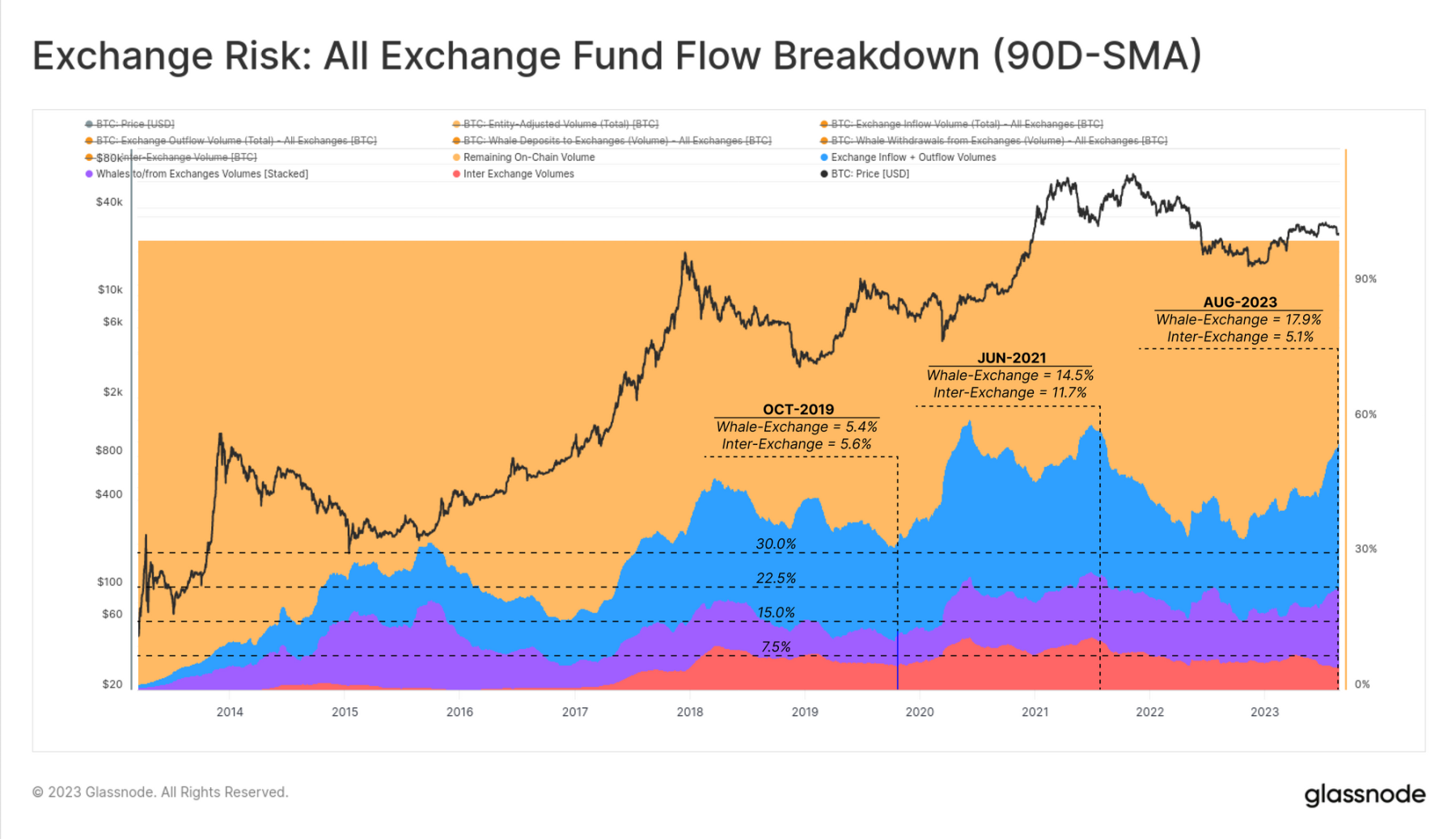

我们可以将链上交易量的主导地位分为四个部分:

🟠 非交易所相关的链上交易量(实体调整)。

🔵 所有与交易所相关的流量(流入和流出)。

🟣 鲸鱼到 / 来自交易所:资金转入 / 转出鲸鱼(1k BTC+)和交易所。

🔴 交易所间流动:资金从一个交易所集群转移到另一个交易所集群。

交易所间流量保持相对稳定,占链上总交易量的 7.5% 左右,并于 2021 年 6 月创下 11.7% 的峰值。同时,鲸鱼交易所份额最近达到 17.9% 的历史新高(涵盖在《WoC 30 》中)。

正如我们所看到的,交易所相关流量的整体主导地位 (54%) 🔵 目前接近历史最高水平。

交易所风险框架

本报告的第一部分阐述了交易所在比特币生态系统中的宏观主导地位。然而,继 FTX 之后,交易所也可能成为交易对手风险的来源。

在下一节中,我们的目标是介绍一个可用于分析单个交易所的相关风险的框架。在本节中,我们将 FTX 数据集视为未来高风险实例的参考点。为了反映 Coinbase 的主导地位以及最近围绕币安和火币的市场评论,我们将提供与这些交易所相关的数据,仅供比较之用。

我们将使用三个指标结构来展示该框架:

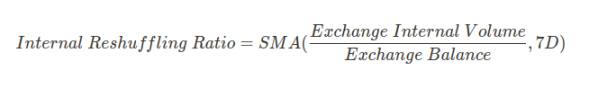

- 内部重组比率——一段时间内内部交易的外汇余额的比例。

- 交易所依赖率 - 交易所余额向其他交易所转移或从其他交易所转移(交易所间转移)的程度。

- 鲸鱼提款率 - 大型实体正在以较高速度提款的指标。

内部改组比例

第一个指标考虑的是交易所集群内的交易量比率以及感兴趣的资产的总余额储备。为了提供所有交易所和资产的可比较指标,输出值的上限为 0 到 1 的范围。

核心思想是识别 7 天内超过 100% 的交易余额在交易集群内进行交易的情况。如果这种结构持续很长一段时间,和 / 或跨越多种资产类型,这可能是资金管理不善的警告信号。

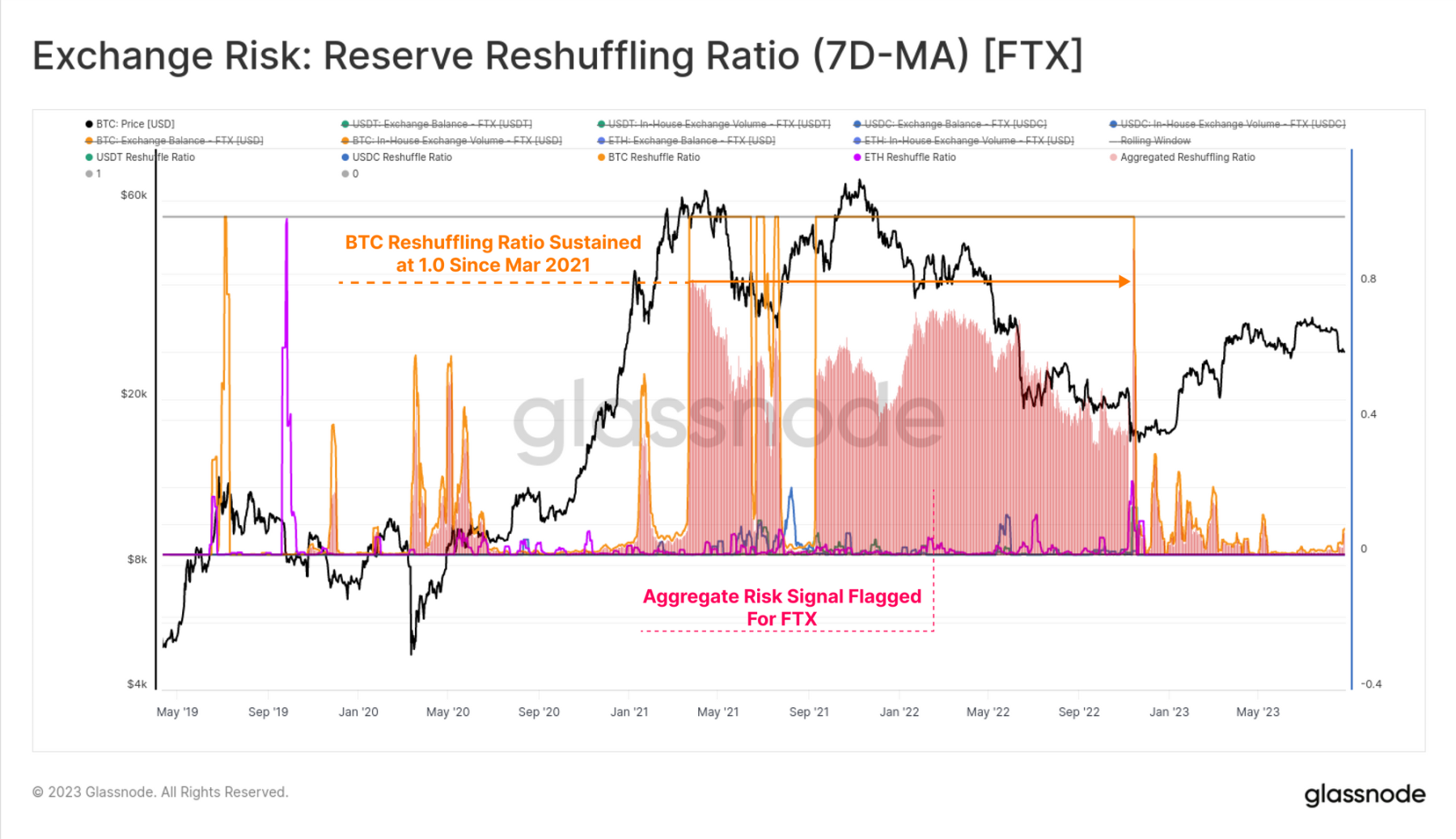

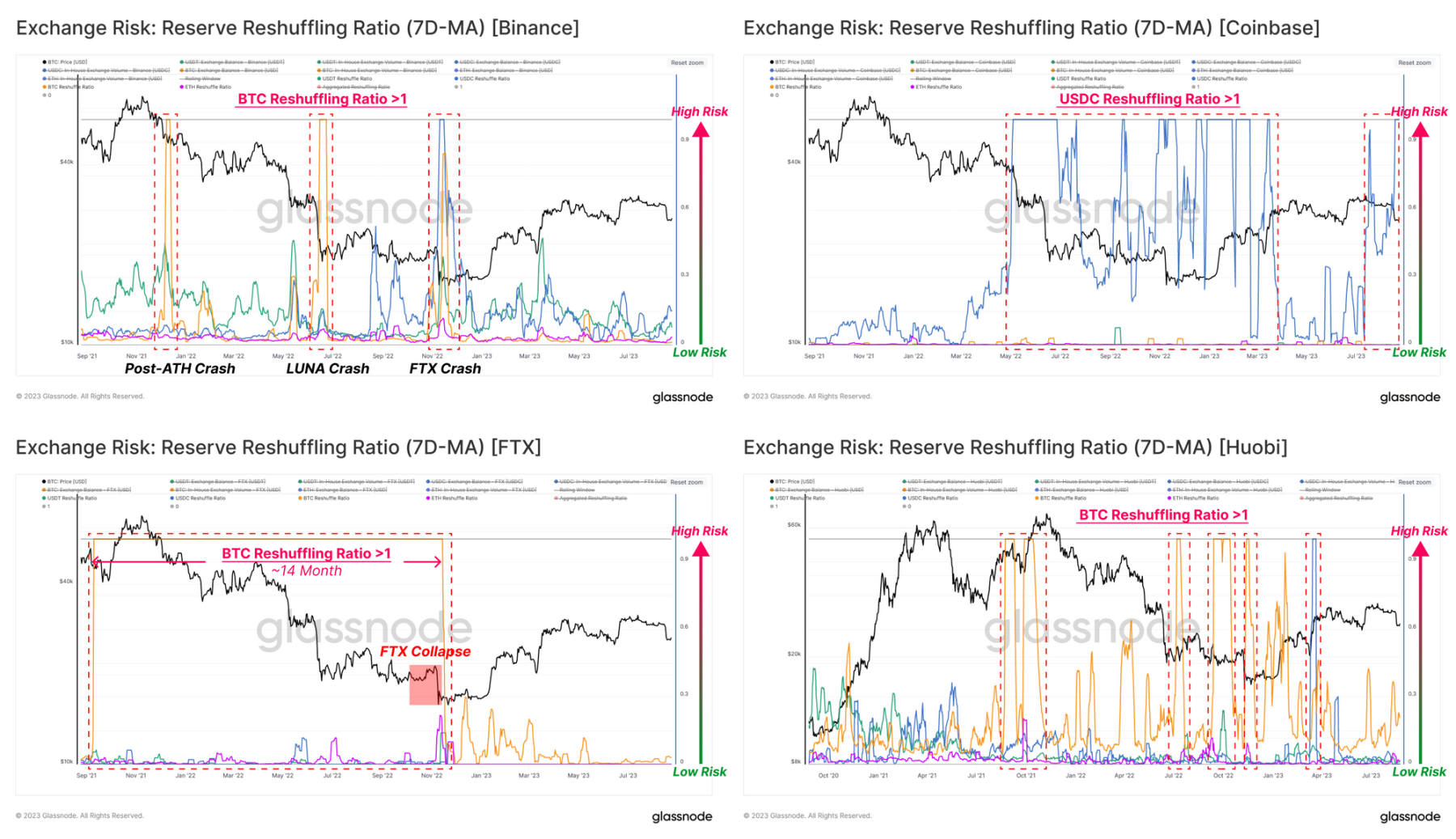

对于 FTX,我们可以看到,从 2021 年 3 月到 2022 年 11 月,他们的 BTC 余额一直维持在 1.0。我们还显示了考虑到四种最大资产 BTC、ETH、USDC 和 USDT 的「综合风险」评分。

如果我们将其与其他三个交易所进行比较,我们可以看到存在一些特定于交易所的细微差别:

- 币安(左上):在大幅波动期间,所有资产的洗牌率会突然达到峰值,然后迅速降温。由于这些似乎是市场反应并且不可持续,因此很可能是通过新的存款和提款工作的结果。

- Coinbase(右上):除了长期维持在 1.0 的 USDC 之外,很少有重组事件发生。这很可能与 Coinbase 与发行人 Circle 的合作关系有关,并充当 USDC 上线 / 下线的主要场所。

- FTX(btm 左): BTC 崩盘前 14 个月的洗牌比例表明其处于高风险状态。事后看来,这很可能是阿拉米达挪用客户资金的结果。

- 火币(btm 右):该交易所也出现了与币安类似的波动性相关活动。

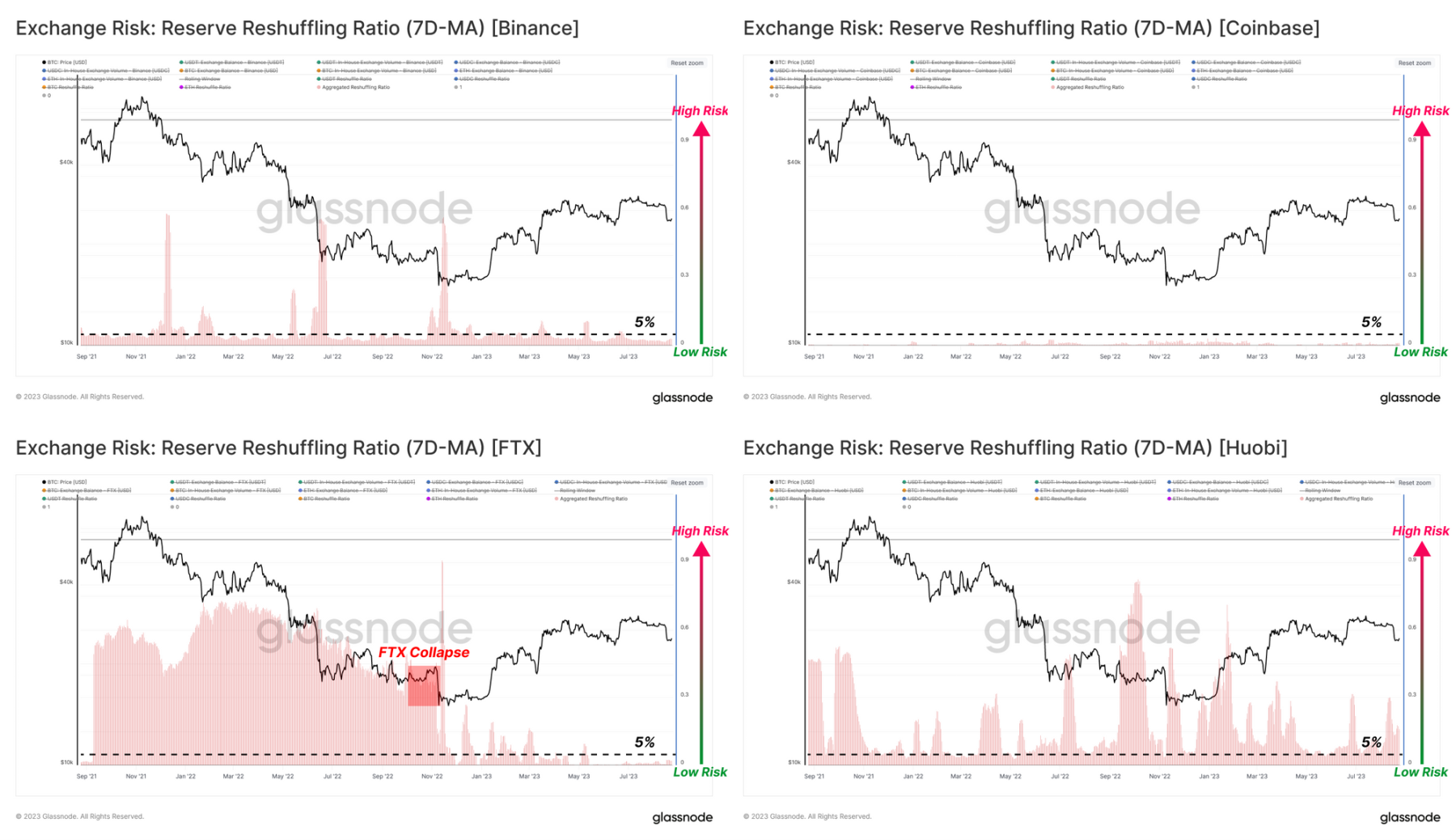

下图比较了四个交易所四种资产的综合洗牌比率。在这里,我们使用 5%(重组后的总余额)的阈值来标记潜在的高风险事件。从这个角度来看,币安和 Coinbase 的余额内部「流失」很少。

正如我们现在所知,FTX 之所以脱颖而出,是因为种种错误的原因。

火币的排名可能介于这两种情况之间,其与波动性相关的洗牌比率与币安类似,但考虑到交易所资产余额逐渐下降(分母递减),该洗牌比率被放大。

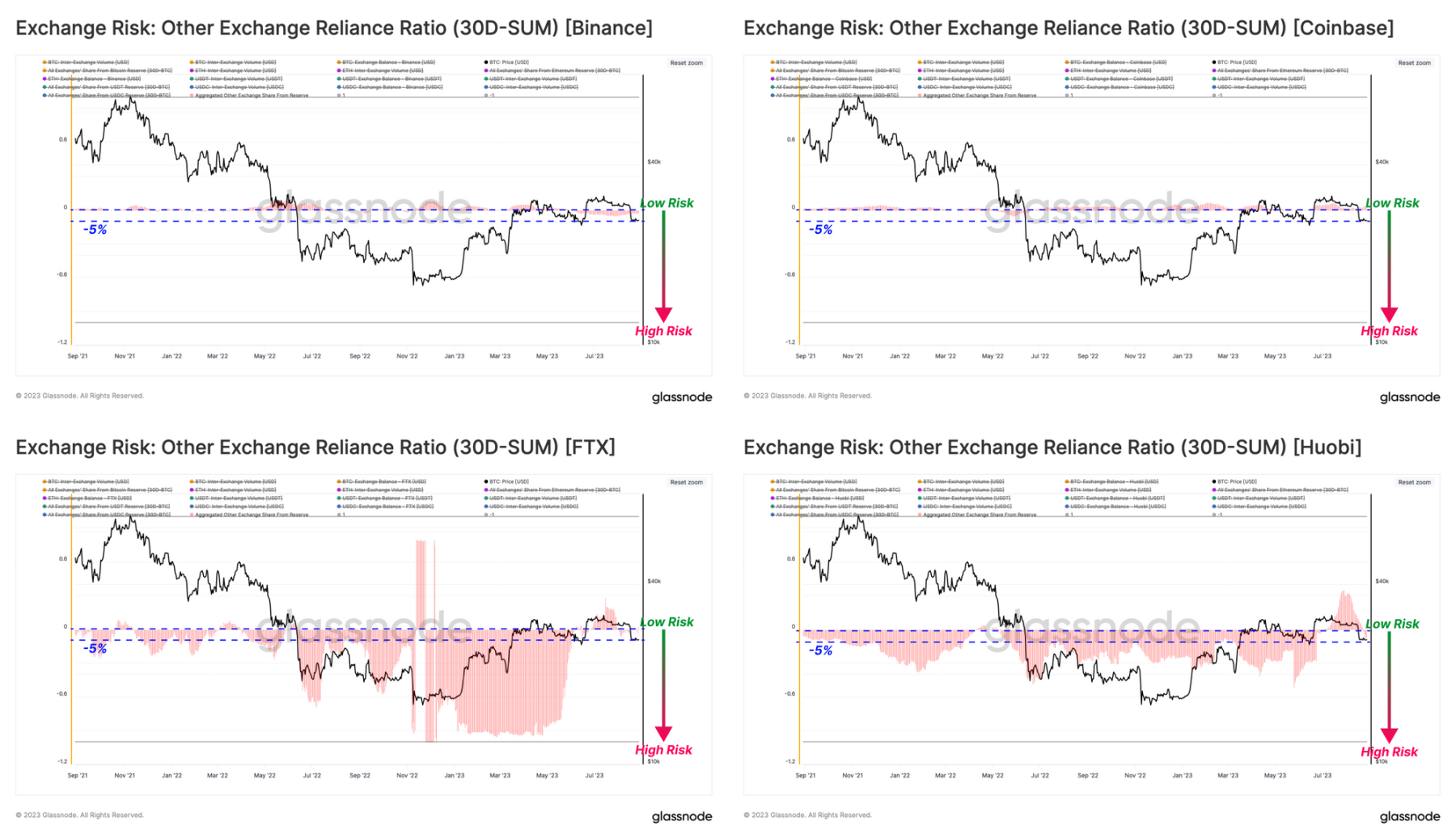

交易所依赖率

交易所风险的另一个潜在指标可能是交易所余额的很大一部分定期转移到另一个交易所或从另一个交易所转移。这可能表明这些交易所之间流动性的依赖或相互依赖程度有所提高。

与上节类似,我们计算了市场上排名前四的资产的这个比率,并将产出值限制在 -1 到 1 的范围内。我们还可以通过该比率是否为正(净流入)来了解资金的流向。或负数(净流出),并调查来源和目的地。

该指标较大的负值表明资产正在迅速流出目标交易所并流向另一个交易所对手方,如果这种情况持续一段时间,则需要发出警报。

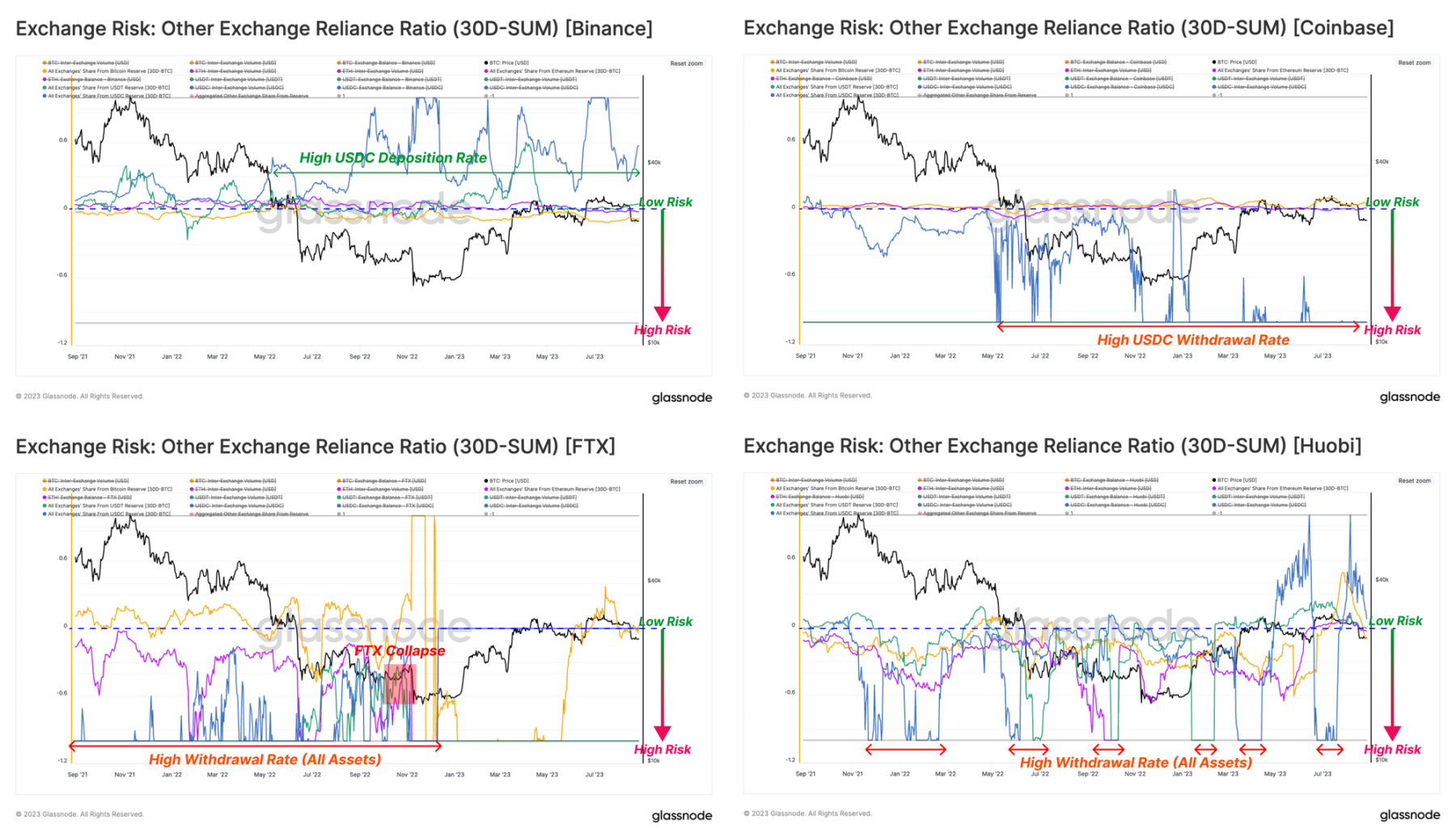

回顾上述交易所的四大资产:

- 币安网(左上):所有资产的依赖率都是中性且接近于零,这表明与币安网的余额相比,来自或流向其他交易所的资金很小。自 2022 年 9 月以来,USDC 的依赖率一直表明存款利率制度较高,这可能可以通过查看 Coinbase 上的 USDC 来解释。

- Coinbase(右上):与币安类似,所有资产都显示出中性的依赖率。然而,USDC 指标显示自 2022 年 9 月以来的高提款率。这表明在过去 12 个月中 USDC 供应已从 Coinbase 显着转移到币安。

- FTX(btm 左):在交易所失败之前,所有四种资产的信赖比率均显着为负。这表明投资者(和阿拉米达)正在将所有主要资产撤回其他交易账户。

- 火币(btm 右):评估火币的这一风险指标,我们可以看到所有资产的负依赖比率相对较大,这表明从火币到其他交易所的净转移。

我们再次显示了聚合的依赖比率,显示币安和 Coinbase 的依赖程度非常小,为 -5% 或更高,这表明它们的行为在很大程度上独立于其他交易所。

另一方面,FTX 和火币的综合信赖率处于高度负值,这表明活跃在其他交易所的实体从这些实体提取资金的情况持续存在。

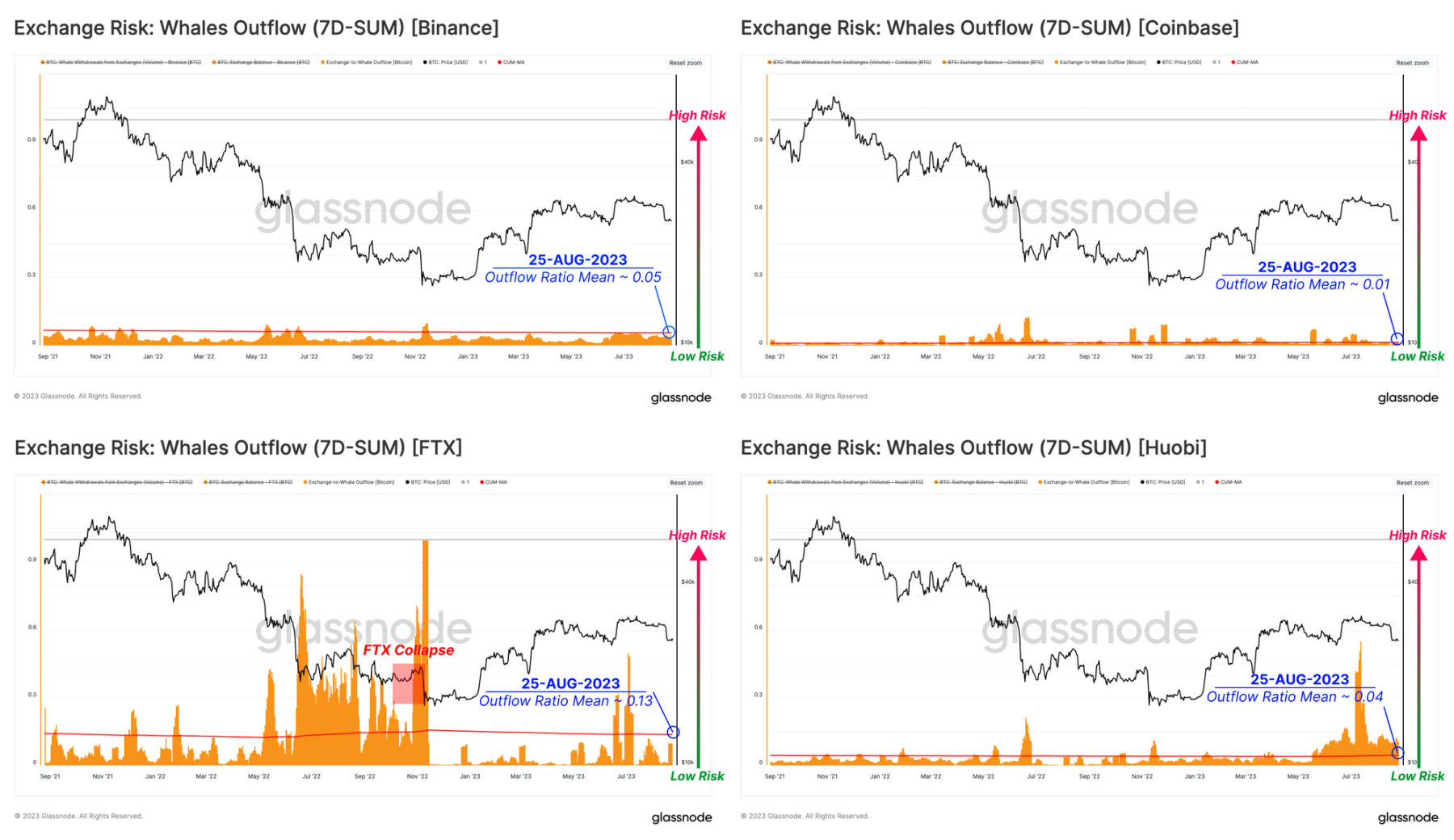

比特币鲸鱼提现比例

最后一个指标是一个监控比特币鲸鱼是否增加提款率的工具。该参数计算为每周鲸鱼总流出量与交易所比特币余额之间的比率。换句话说,我们正在寻找过去 7 天内鲸鱼移除的供应百分比。

除了鲸鱼提款率🟧之外,我们还提供了该指标🔴的历史平均值作为长期基准。

- 过去两年,Coinbase 和 Binance 的鲸鱼提现率都非常低,长期平均值仍低于 5%。

- 对于 FTX 来说,鲸鱼提现率的上升始于 LUNA 和 3AC 崩溃,并一直维持在高水平,直到交易所本身最终倒闭。

- 对于火币来说,我们可以看到到 2023 年 6 月之前风险相对较低的模式。近几个月来,鲸鱼实体的提款活动相对于火币 BTC 余额持续上升。我们再次指出,这在一定程度上是由火币 BTC 余额持续下降推动的,这本身就是意识增强的一个指标。

总结和结论

FTX 的失败对数字资产行业来说是一个痛苦的提醒:交易对手风险仍然存在于中心化交易所和托管机构中。以事后诸葛亮为指导,我们开发了三个指标,利用我们的链上数据和标签集群,对交易所实体内的一些潜在风险向量提供有限的了解。

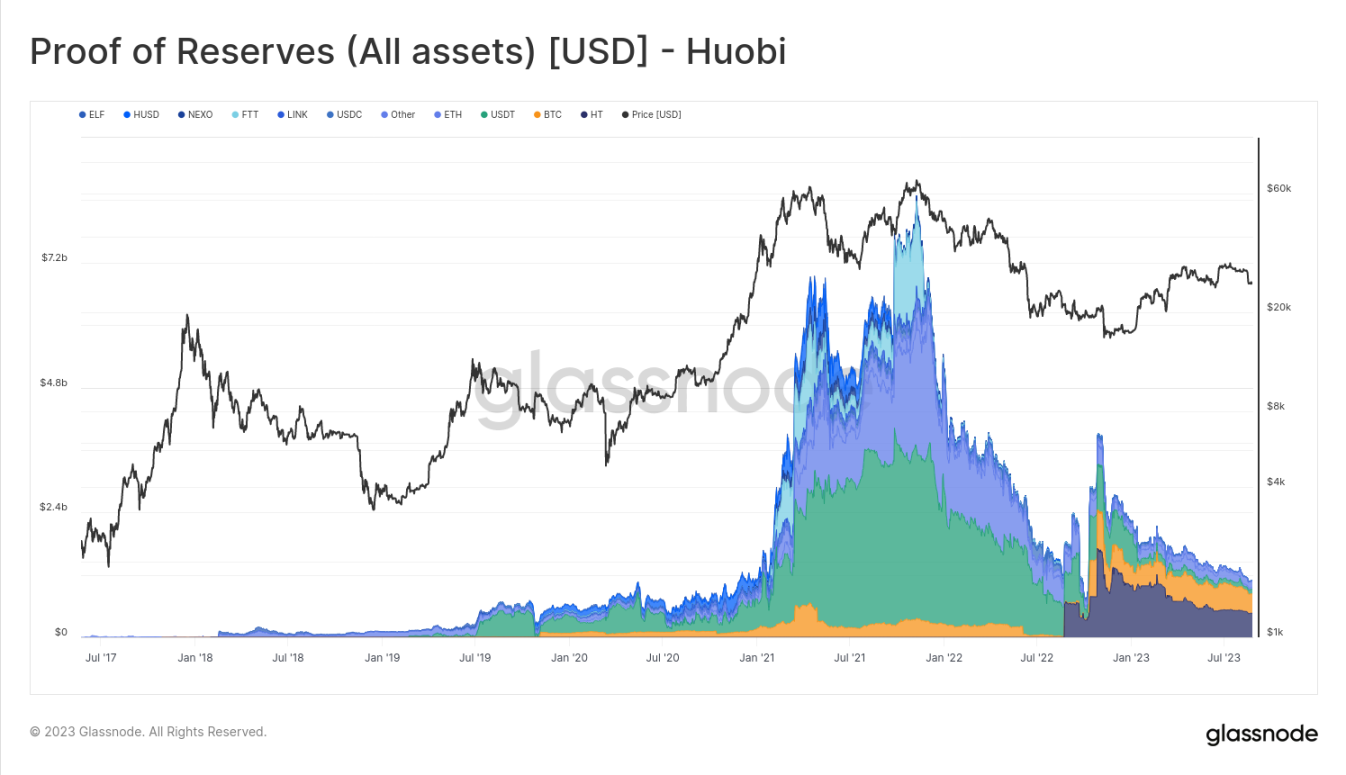

我们发现,通过洗牌率、信赖率和鲸鱼提款率的镜头,Coinbase 和 Binance 的整体链上足迹相对相似且不令人担忧。不幸的是,FTX 成为值得关注的风险指标的一个典型例子。对于火币来说,四大资产 BTC、ETH、USDT 和 USDC 的交易余额持续下降将对这些指标产生放大效应,但这确实表明可能需要保持一定程度的谨慎。

注:本报告范围有限,仅考虑利用 FTX 事件经验教训的一小部分指标。为了简洁起见,我们只考虑了主要的四种资产和四种交易所,但是这些概念可以针对其他资产进行重新表述和迭代。

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表Bi123的观点或立场