灰度赢得对 SEC 诉讼,GBTC 背后的 DCG 帝国迎来新希望?

融资

支付

信托

昨夜的加密世界又如同 Ripple 胜诉那晚热闹非凡,虽然灰度赢得诉讼不意味 GBTC 会立即转为 ETF,但也表明了比特币现货 ETF 近在眼前。

撰文:Jaleel、Kaori、Joyce、Luccy,BlockBeats

编辑:Jaleel,BlockBeats

最近一段时间里,加密圈的一些叙事逐渐疲软,比特币多次跌破 2 万 6,比特币市值跌破 5000 亿美元,创下 6 月 20 日以来的最低点,几乎抹去了贝莱德 (BlackRock) 6 月 15 日申请比特币 ETF 后的一半涨幅。

然而就在昨晚,灰度赢得诉讼,推翻了 SEC 阻止灰度 ETF 的决定。大盘短时整体上涨 6.48%,比特币短时突破 28,000 美元,以太坊短时突破 1700 美元,以太坊网络 Gas 费也久违短时突破 100 gwei。于此同时,带动着 STX 短时拉升超 18%,CYBER 涨幅 22.81%,Coinbase 股价盘中上涨 14.10%,为 7 月 13 日以来最大单日涨幅。不少空军被曝,过去 1 小时全网爆仓超 8000 万美元。

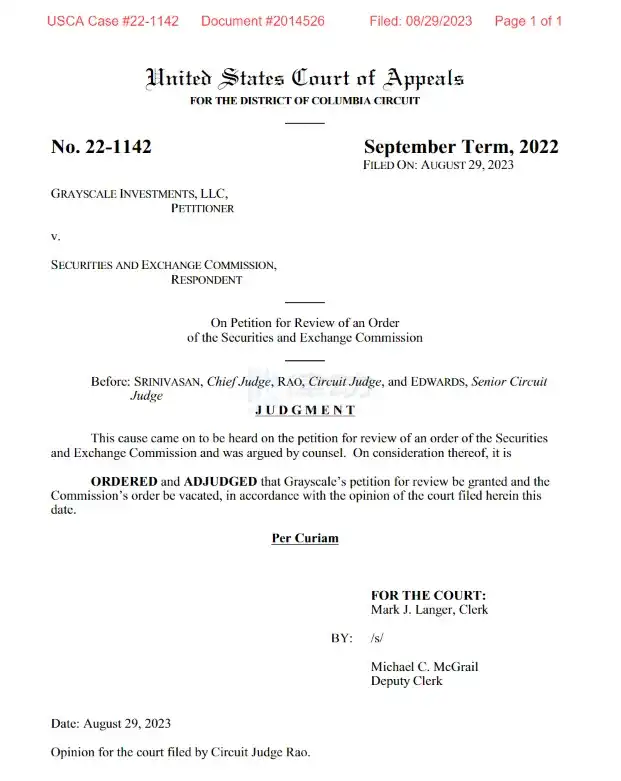

据法庭文件显示,华盛顿一个由三名法官组成的上诉小组推翻了美国证交会(SEC)阻止灰度 ETF 的决定。法院称「拒绝灰度的提议是武断和反复无常的,因为 SEC 未能解释对类似产品的不同处理。」

灰度表示「此次裁决对于美国投资者和比特币生态系统来说是一个里程碑式的进步」,之所以是里程碑在于若比特币现货 ETF 推出,加密货币将迎来历史性时刻。届时 GBTC 有望顺利转换为 ETF,其负溢价将不复存在。

过去三年,SEC 拒绝灰度的各种理由

作为最早一批进入加密市场的传统金融机构,灰度从 2020 年 10 月起,就计划申请将其旗下 BTC 信托转换为现货交易所交易基金 (ETF),灰度的比特币信托(GBTC)管理的资产增长情况优于大多数美国已注册 ETF。

在这三年期间,SEC 用尽各种原因拒绝。2021 年 11 月 12 日,SEC 以不符合 1934 年证券交易法(Exchange Act)的要求为由,驳回了此次申请。2022 年 6 月 30 日,SEC 再次拒绝灰度将其 GBTC 转换为比特币现货 ETF 的申请。SEC 表示,申请未能回答美国证券交易委员会关于防止欺诈和操纵行为以及其他担忧的问题。

也是在这个时候,灰度决定正式对 SEC 提起诉讼。与如今 SEC 找币圈的麻烦相比,灰度剑走偏锋,反而选择非常强硬起诉 SEC。那一天,灰度首席执行官 Michael Sonnenshein 在社交媒体上表示:「我们已对美国证券交易委员会提起诉讼。」

今年 Michael Sonnenshein 再次表示了与 SEC 斗争到底的决心和强硬,他预计对 SEC 拒绝比特币现货 ETF 的诉讼可能会在今年第三季度作出裁决,正在动用所有资源与美国 SEC 进行法律斗争。如果美国监管部门仍不愿承认比特币 ETF 的合法证券地位,灰度在必要时将不惜把官司打到最高法院。

为了实现比特币现货 ETF,灰度在此时走了一步巧棋,着手准备 ETH 期货 ETF 的发行计划。在收到 SEC 的监管警告后,灰度致函联邦上诉法院,抗议 SEC 差异化对待比特币 ETF 产品。7 月 12 日,据官方公告,灰度的律师已向美国哥伦比亚特区联邦巡回上诉法院提交一封信函,抗议 SEC 批准杠杆比特币期货 ETF 的同时,却继续拒绝批准 GBTC 等现货比特币 ETF。灰度有理有据的地表示 SEC 批准杠杆比特币期货 ETF 的行为,为其法律论点提供了更多支持,即 SEC 正在以任意方式行事。灰度指出在允许杠杆期货产品交易的同时,没有充足的理由继续拒绝批准现货产品。

灰度还向 SEC 提交声明,表示 SEC 应同时批准所有比特币现货 ETF 的申请,以向所有申请者提供平等对待。仅批准上市的提案「包括 Ark 21 Shares、Invesco Galaxy、iShares(贝莱德)、Valkyrie、VanEck、WisdomTree 和 Wise Origin(富达公司)」将反映出积极的「但是突然且显著的变化」,这种变化涉及委员会对相关法定标准的应用,因此会给这些提案带来不公平的歧视性和偏见性的先发优势。

SEC 在过去的对加密货币现货 ETF 的拒绝中表现出了对现货市场还没有足够的流动性或交易量的担忧。这些加密货币在不受监管的交易平台上交易,因而难以监控,市场操纵也是现货市场长期存在的问题。SEC 虽然已批准过加密货币期货 ETF,但这些 ETF 都在美国金融监管当局监管下的平台上。

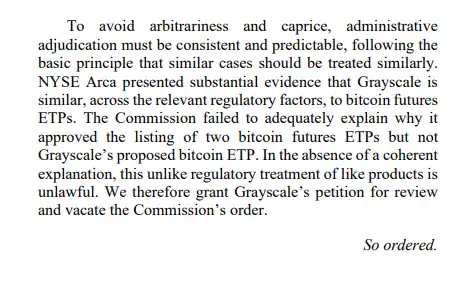

回到这一场取得胜利的诉讼上来,去年 10 月 12 日,灰度已就 SEC 拒绝其申请现货比特币交易所交易基金的诉讼提交了开场简报。灰度首席法律官 Craig Salm 表示,现货 ETF 和期货 ETF「在比特币背景下没有区别」,因为「芝商所比特币期货的定价本身就低于现货比特币市场。」简报中称,美国证券交易委员会未能证明为何会对比特币期货 ETP 和现货比特币 ETP 批准存在截然不同的处理方式,因此违反了美国《行政程序法》的最基本要求。

为什么这是一个巨大的胜利?

灰度在这场诉讼中,一直保持乐观的状态,近日还曾表示正在为 ETF 团队招聘高级顾问,将协助灰度的 ETF 团队在产品生命周期的各个阶段,包括产品战略、构思、上市和上市后支持。

诉讼判决结果的几周前,咨询公司 The ETF Store 总裁 Nathan Geraci 曾表示,一旦法院审判结果对灰度有利,那么现货比特币 ETF 批准的关键将是 SEC 如何看待 ETF 上市交易平台提出的 Coinbase 监控共享协议,在二者都没有问题的情况下,无疑将对现货比特币 ETF 的批准有推动作用。

VanEck 基金集团数字资产研究主管 Matthew Sigel 也曾对该事件表达自己的看法:「SEC 对加密 ETF 的政策一直是随意的。现在完全不连贯了。」

而这次的诉讼结果也表明法院了对 SEC 的态度。据法庭文件显示,华盛顿一个由三名法官组成的上诉小组推翻了美国证交会(SEC)阻止灰度 ETF 的决定。法院称「拒绝灰度的提议是武断和反复无常的,因为 SEC 未能解释对类似产品的不同处理。」

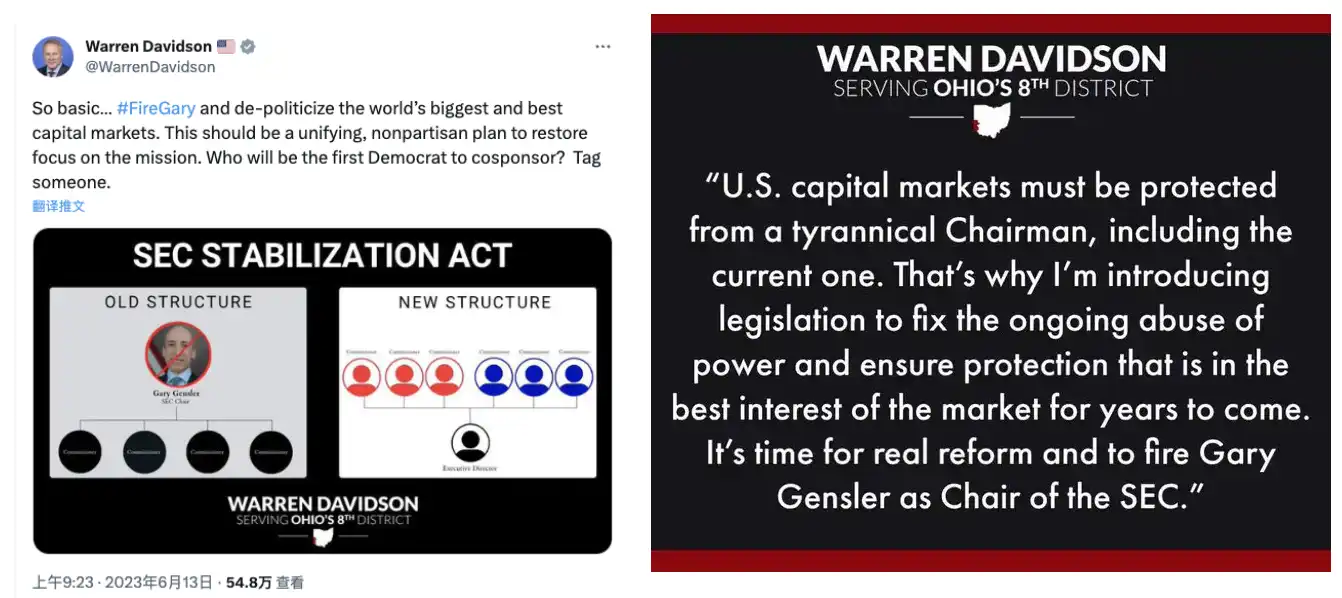

不仅是法院,近段时间来国会对 SEC 的态度似乎也不太友好。6 月 12 日,美国众议员 Warren Davidson 向众议院提出了「SEC 稳定法案」。该法案的主要条款之一是重组美国 SEC 并解雇 SEC 主席 Gary Gensler。

该提案得到了另一位众议员 Tom Emmer 的支持。「美国投资者和业界应该受到清晰而一致的监督,而不是政治游戏。《美国 SEC 稳定法案》将带来符合常识的改革,确保美国 SEC 的首要任务是保护他们有责任保护的投资者,而不是迎合其鲁莽主席的临时念头。」Tom Emmer 在新闻稿中说道。

相关阅读:《美国会议员提案改组 SEC,Gary Gensler 或将下台?》

SEC 的反复无常已是美国立法机关和美国最高审判机构的共识。回到诉讼的结果上来,虽然灰度赢得诉讼虽然不意味 GBTC 可自由转换为 ETF,「但这使转换一事又向前迈进了一步」。

Cinneamhain Ventures 合伙人 Adam Cochran(@adamscochran)认为:「完整的决定是对 SEC 论点的屠杀,需要对 Grayscale 的申请进行全面审查。从现在开始,SEC 选项是:拖延决策,想出新的假理由;让步和批准;请求对案件提出上诉。」

「但鉴于法院裁决的理由以及他们一再指出 SEC 未能支持其任何论点的事实,全面上诉将是一个可怕的决定,可能只会惹恼法院。所以这是一个巨大的胜利。」Adam Cochran 在社交媒体写道。

虽然灰度赢得诉讼虽然不意味 GBTC 将马上自由转换为 ETF,但也意味着比特币现货 ETF 的上市更近在眼前了。

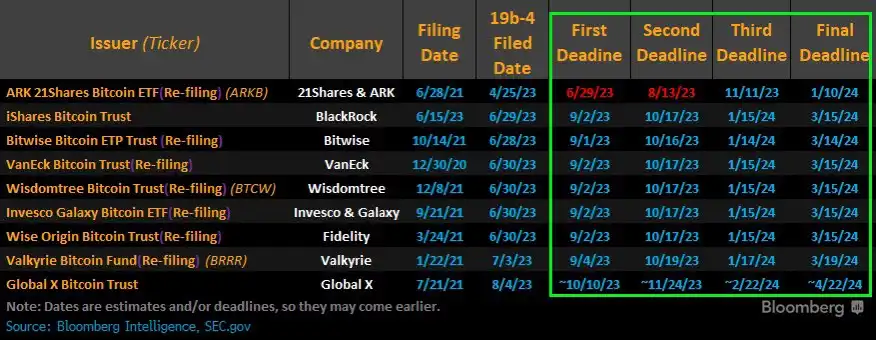

Ark Investment Management 和 21Shares 合作推出的 ARK 21Shares BTC ETF 自 2021 年以来一直在寻求批准。今年以来,包括贝莱德在内已经有 8 家大型的金融机构向美国 SEC 提交了比特币 ETF 申请。Bitwise 对比特币 ETF 的申请仅与贝莱德的申请仅相隔 1 天,尽管之前因为欺诈和操纵问题而遭到 SEC 拒绝,但 Bitwise 仍然坚定不移。接着,WisdomTree 也不甘示弱,重新提交了其 WisdomTree BTC 信托的申请。尽管两次申请均未成功,但他们仍希望能让投资者了解 BTC 的价格走势。最后,富达投资(Fidelity Investments)也加入 BTC ETF 的行列。

数据显示,截至 8 月 20 日,至少有 16 项与以太坊相关的 ETF 申请,正等待监管机构批准,目前这些公司并未撤回申请。SEC 在开始审查后总共有 240 天的时间对申请做出决定,而下一批 ETF 申请的第一个截止日期为 9 月 2 日,比特币 ETF 将迎来密集的批复。预计 SEC 将在 9 月 2 日对 Bitwise、贝莱德 (BlackRock)、VanEck、WisdomTree 和 Invesco 提交的比特币 ETF 申请文件作出回应。Bitwise 的申请将在周五之前进行审议,其他申请将在第二天进行审议,因此 SEC 可能会在周末之前进行权衡。同时,在 9 月 4 日和 10 月 10 日分别对 Valkyrie 和 Globle X 做出申请回应。

市场操纵、流动性和 Crypto 行业资产固有的波动性等问题是 SEC 等监管机构一直保持谨慎的原因之一。出于此考虑,SEC 拒绝了 Ark Investment Management 和 21Shares 的申请,但方舟的首席执行官 Cathie Wood 猜测 SEC 会同时批准多个 ETF,而成功与否主要取决于营销能力和有效沟通。

显然,比特币现货 ETF 一旦在美国正式上市,将会成为全球区块链领域一个里程碑事件,因为这意味着美国监管部门从法律上认可了比特币作为金融产品的法律地位,比特币将获得前所未有的影响力。

集中利好,最大的受益方或是 GBTC 背后的 DCG 帝国

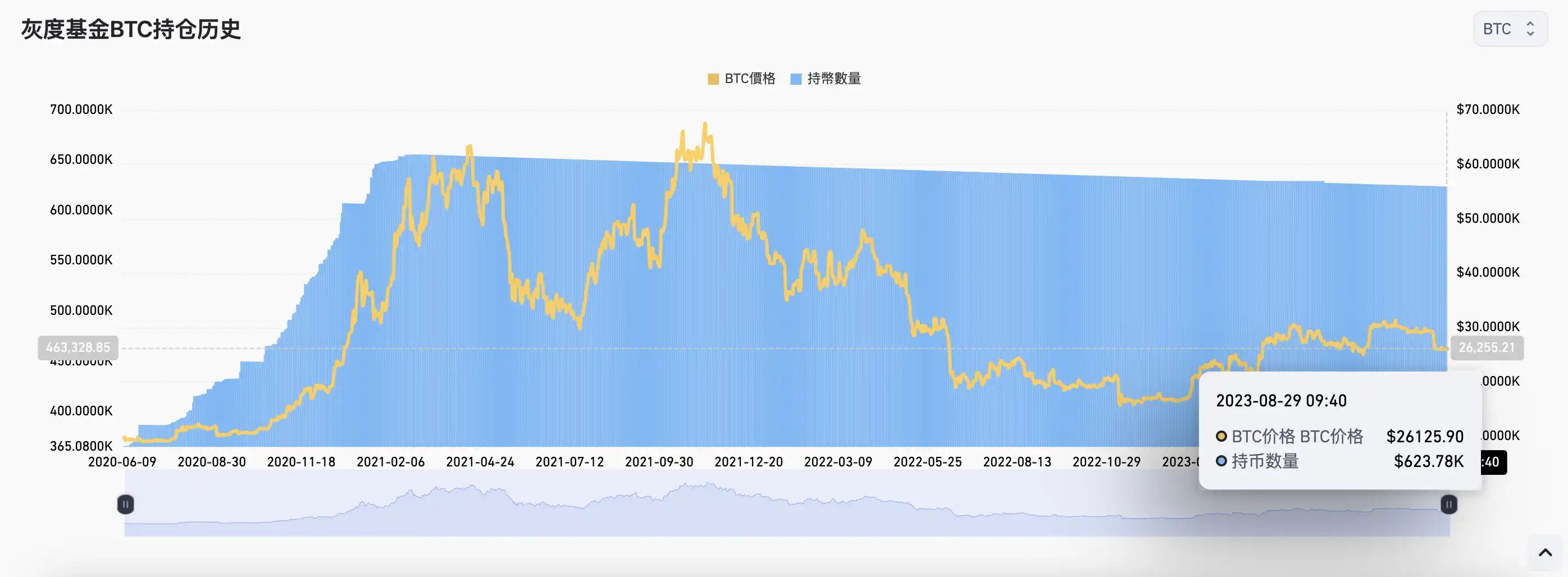

Barry Silbert 于 2015 年创立 DCG,随后通过投资数百个项目和公司创建了「DCG 帝国」。而 DCG 投资组合中最重要的公司就是灰度 Grayscale Investments,GBTC 目前持有大约 623,000 枚比特币。

由于合规和交易的复杂性,机构投资者很难直接持有 BTC,而对于个人投资者来说,加密货币的交易、存储都有一定的学习门槛。灰度投资管理的比特币信托基金 GBTC,很大程度上帮助解决了这个问题。因此许多机构借助 GBTC 的产品结构,参与到溢价套利的运动中来。

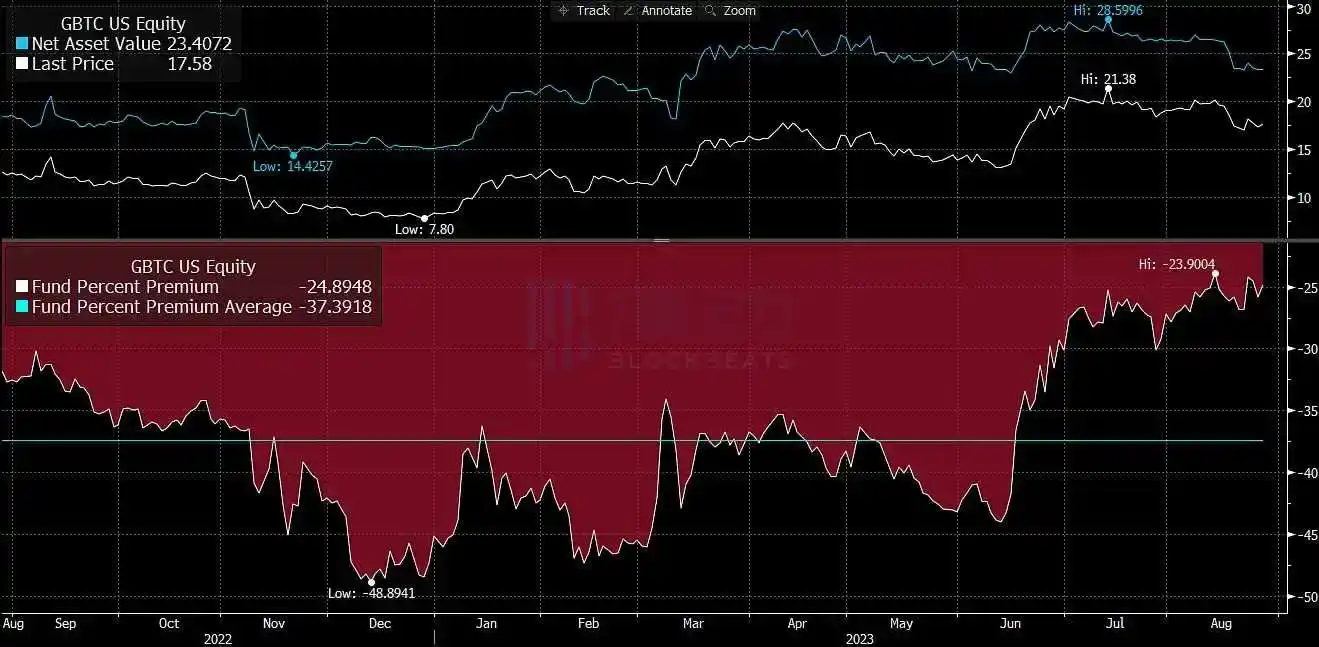

BlockBeats 注:当灰度比特币信托基金的股票以高于基础比特币价格易手时,GBTC 就以溢价交易。相反,如果 GBTC 股票的交易价格低于资产净值,则被视为折价(负溢价)交易。

GBTC 追踪比特币价格但并不完全一致,其溢价率一直是加密货币市场中的重要指标之一。在加密市场彻底转熊前,GBTC 的负溢价趋势似乎就变得不可扭转。为了将信托改为现货比特币 ETF、纠正 GBTC 的「折扣」,灰度一直在推动 GBTC 转化为比特币现货 ETF,但三次申请均被 SEC 无情驳回。

在 2020-2021 年牛市的高峰期间,GBTC 股份价值超过了基础比特币的价值。不少人认为正是灰度的 GBTC,推动了上一轮牛市周期的出现。

不过自 2021 年 2 月底开始 GBTC 就出现了负溢价状态,随着 Celsius、三箭以及 FTX 等 CeFi 机构的暴雷,搬运和 GBTC 的套利机会逐渐消失,GBTC 也出现了史无前例的「大折价」,在 2022 年进入熊市后比率持续扩大,GBTC 的持续负溢价也一度被认为拖垮了 DGC 帝国的发展。

相关阅读:《GBTC 持续负溢价,会拖垮 DCG 帝国吗?》

但随着灰度和 SEC 的诉讼进程逐渐明朗化,今年 3 月,彭博高级 ETF 分析师 Eric Balchunas 与高级法律分析师 Elliott Z Stein 发文表示,Grayscale 胜诉机率提升为 70%。不少知名投资人看好 GBTC 后续发展,Cathie Wood 就多次称赞 GBTC 的涨幅未来,并期待翻回正溢价,并且她旗下管理的方舟投资(ARK investment)是 GBTC 最大持有人。随着今年市场上越来越多的投资机构同样看好灰度的胜率,GBTC 负溢价才逐渐平稳。

自六月中旬以来,作为全球规模最大的资产管理集团之一,贝莱德(BlackRock)通过子公司 iShares 向美 SEC 提交了现货比特币 ETF 的文件申请,引起了市场极大的关注,多家传统金融巨头也紧随着贝莱德申请 ETF,GBTC 日交易量持续走高飙升,并在 7 月 13 日突破 1.83 亿美元,创年内新高。

相关阅读:《贝莱德高压监管下申请比特币 ETF,为何加密社区却普遍唱衰?》

灰度 CEO Michael Sonnenshein 曾在 4 月份的 CoinDesk2023 共识大会上表示,今年第三季度末或可得知公司能否将价值 175 亿美元的 GBTC 转换为现货比特币 ETF 的结果。随着离最后的判决结果越来越近,GBTC 上涨情绪也早已有之,如今灰度赢下与 SEC 的诉讼如同给这把火又加了一捆柴。灰度赢下与 SEC 的诉讼之后,GBTC 的负溢价率迅速作出积极反应。

根据 Coinglass 最新的数据显示,当前灰度基金的总持仓量约 163 亿美元,GBTC 负溢价已从昨日的 25% 收窄至 17%,且负溢价幅度仍在持续收窄,较 2022 年 12 月时的最高负溢价率(当时负溢价达 48.62%)收回约 31.62%。

更有意思的是,就在判决出结果的今天上午,DCG 与 Genesis 的债权人达成初步协议。协议包括无担保债权人能够获得相当于 70% 至 90% 美元价值的回收款项,并且根据数字资产面额不同,可以在实物方面回收 65% 至 90%。在等待法院批准之前,DCG 预计将向 Genesis 注入超过 10 亿美元的新债务融资。

去年加密货币对冲基金三箭资本和 FTX 倒闭后,DCG 子公司 Genesis 遭受了严重的财务打击,今年 1 月,Genesis 向纽约联邦破产法院申请了美国破产法第 11 章破产保护。

如今 DCG 的目标是清除现有债务,其中包括 2023 年 5 月到期的约 6.3 亿美元无担保贷款和 2032 年到期的 11 亿美元本票。根据文件,其还款计划分为两部分:一部分涉及两年内到期的 3.28 亿美元,另一部分涉及七年内到期的 8.3 亿美元。此外,DCG 还承诺分四次分期付款,总额达 2.75 亿美元,以支付 2023 年 5 月到期的贷款。

结合同一天灰度赢下与 SEC 的诉讼来看,DCG 这步棋走的可谓深意十足。可以肯定的是,随着 GBTC 转为比特币现货 ETF 的可能性越来越大,GBTC 背后的 DCG 帝国也迎来新希望。

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表Bi123的观点或立场