Pendle 投研报告:加密领域的利率交换市场

Pendle

LSD

DeFi

固定利率市场一直是加密领域欠缺的部分,Pendle 以其本息分离的方式,打造出属于加密领域的零息债券和利率交换。本文将解析 Pendle,并对其风险进行评估。

撰文:常温咖啡

投资概要

在 DeFi 生态系统中,由于大多数借贷平台和收益聚合器所提供的收益通常是浮动的,DeFi 用户在寻求最大化利益的同时也面临着来自市场波动的风险。因此,利率衍生品在这一领域中的引入,不仅可以帮助用户有效控制风险,而且也将是推动 DeFi 市场进一步繁荣发展的重要一环。

Pendle 立足于收益代币化市场,将生息资产锁定期限之后,分拆为本金代币 PT(principle token)和收益代币 YT(yield token),满足用户低风险流动性管理的同时,也为部分能敏锐把握收益率波动的交易者提供了博取高收益的工具。

团队和资金上,Pendle 团队实力强劲,受到了 Binance Labs 等机构的投资,获得了充足的资金。团队正在招聘人才、拓展业务,在熊市环境下持续运营。

在技术上,借鉴 Notional Finance 提出的 AMM 模型,重新构建的 AMM 显著提升了交易效率。

- 一是集中流动性,即流动性提供者只需要提供一种代币(PT 或 YT),而不需要提供两种代币的配对;

- 二是双重费用结构,即流动性提供者可以从交易费和利息收益中双重获益;

- 三是忽略不计的无常损失(IL),即由于 PT 和 YT 之间存在固定的兑换比例,所以流动性提供者不会因为价格波动而损失本金。

主要存在的风险:合约风险、战略风险、教育风险市场风险。

针对合约风险,Pendle 进行了多次安全审计,其智能合约由多个知名的审计机构进行了检查和验证,如 Ackee Blockchain, Dedaub, Dingbats, cmichel, WatchPug, lleastwood 等。此外,Pendle 也有一个 Bug Bounty 计划,鼓励社区成员发现并报告任何潜在的漏洞或问题。

对于教育风险,Pendle 设计了指导用户使用的教育界面,降低了对交易机制不熟悉的用户的学习成本,并且也开设了对普通用户友好的 Earn 存储页面。

综上,Pendle 发展潜力巨大,但是需要关注以下几点:

1. Pendle 上线的产品安全和稳定性是最重要的,如果底层资产背后的协议安全问题较大,那么发生合约安全问题对于 Pendle 的连带影响很大。

2.市场是否出现强竞争力的对手也是必须关注的一点。

1.基本情况

1.1 项目简介

Pendle 是一个无需许可 (permissionless) 的收益率交易协议,用户可以执行各种收益率管理策略。

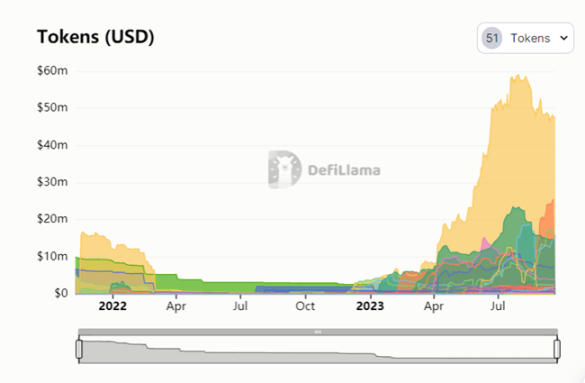

2021 年 6 月,Pendle 主网在以太坊上线来,Pendle 经过了 V1、V2 的迭代,现在成为了 LSDFi 市场的顶级协议。2023 年以来,Pendle 锁仓量从 16M 美金来到了现在(2023/9/15)145M 美金,增长接近十倍,并且由于其代币上线币安,获得了较多关注。

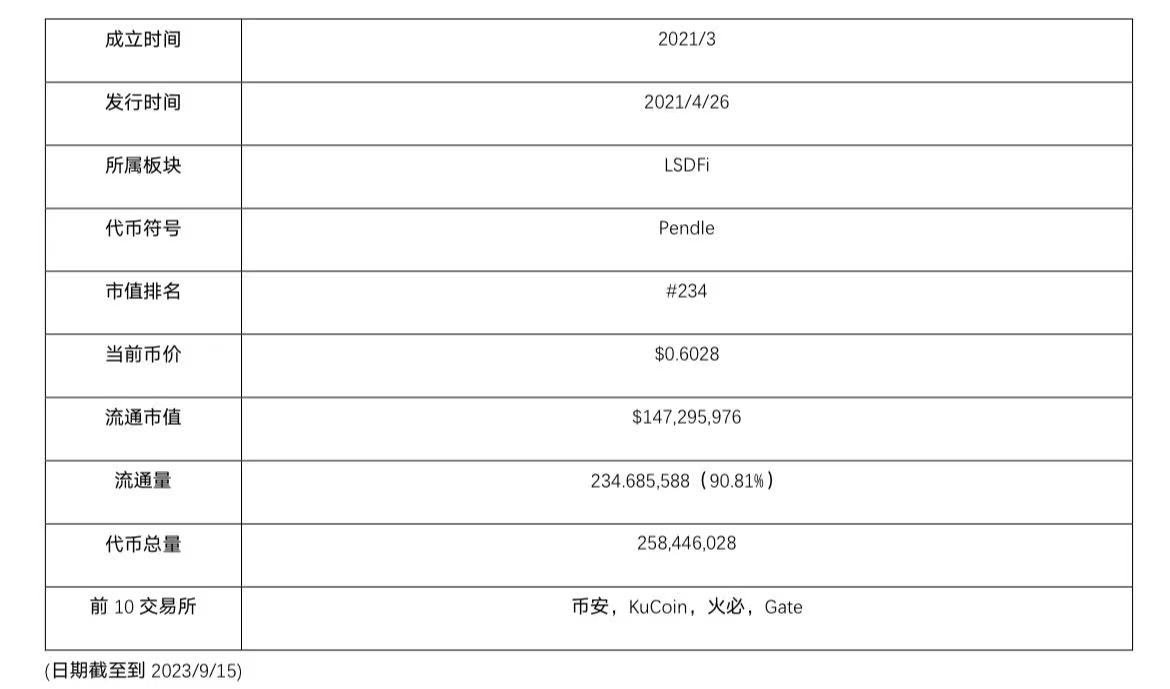

1.2 基本信息

2.项目详解

2.1 团队

2.1.1 整体情况

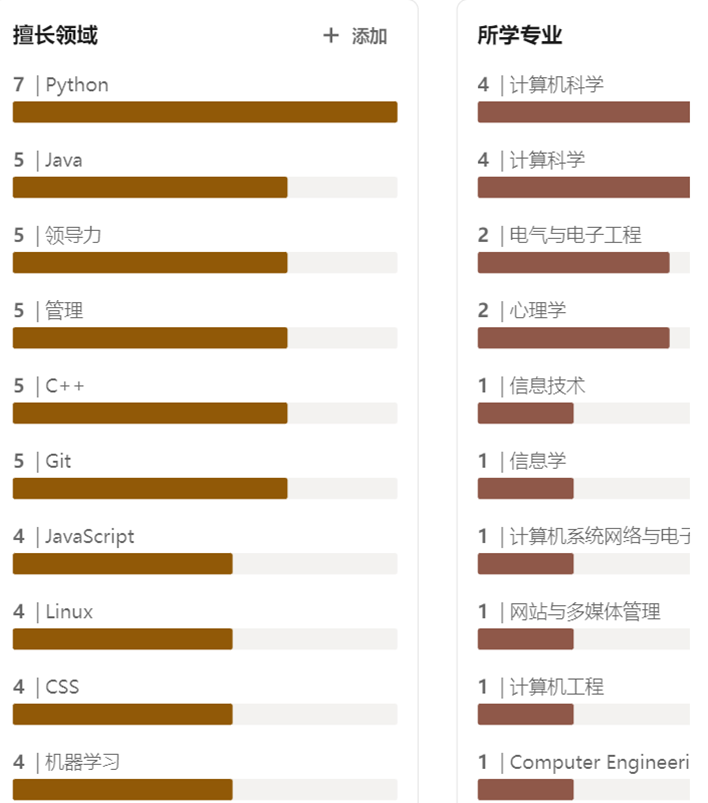

根据 LinkedIn 数据,Pendle 团队的员工一共有 15 位,主要由工程师、BD 人员构成。

2.1.2 创始人

TN Lee 是 Pendle 的创始人。在创立 Pendle 之前,他创立过数据分析公司 DSR,并在 2017 年进入区块链行业发展成为 KyberNetwork 创始团队成员,负责市场和商务发展。在 2019 年担任 RockMiner 矿场顾问。同年,TN Lee 创立了 Pendle 和 Dana Labs,后者是一个专注 FPGA 的研发公司。

2.1.3 核心成员

- Long Vuong Hoang: Pendle 智能合约开发负责人,毕业于新加坡国立大学。在此之前在 Jump Trading 担任实习软件开发工程师。[uploading100%]

- Jeffrey Soong:前端开发负责人,在此之前 Jeffrey 在多家互联网公司担任工程师一职。

2.2 融资

2.3 产品

2.3.1 账户面板

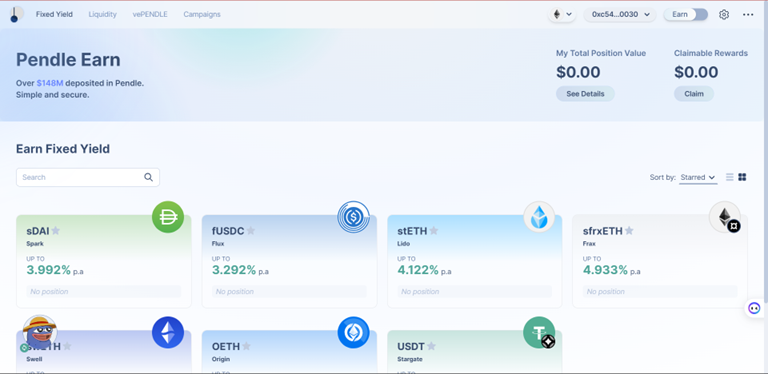

Pendle 有两个不同的界面,一个简单的 Earn 界面和一个专业的 Trade 界面。

Earn 界面将适合不太了解衍生品但想要固定利率的用户。这是通过购买本金代币来实现的,其结构类似于零息债券。

这意味着用户以折扣价购买,然后在到期时可以全额赎回标的资产。

Trade 用户界面更适合经验丰富的用户,这里是 YT 和 PT 交易可以进行的地方。

如果用户认为一年内 stETH 收益率 APY 将超过 5% 或 10%,则用户可以购买 YT 并持有至到期以实现收益。

与购买 stETH 并在到期前实现收益相比,这的资本效率要高得多。

相反,如果用户认为 stETH 的 APY 将会下降,那么他们可以出售 YT 代币并将其转换为现金。

本质上它为用户提供了更多表达观点的方式,在策略上也有更多的可能性和搭配。

为了更好地指导用户交易,Pendle 给出了图中右侧两个指标:Underlying APY(底层 APY)和 Implied APY(隐含 APY)用来指导用户交易。

l Underlying APY:底层年化收益率,或简称「底层 APY」,代表底层资产的 7 天移动平均收益率。这种方法可以更准确地指示一段时间内底层收益率,有助于交易者更好地评估未来的平均底层 APY。

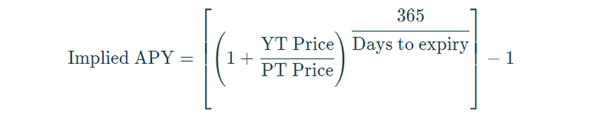

l Implied APY:隐含年化收益率,或简称「隐含 APY」,是市场对于资产未来 APY 的共识。该值基于 YT 和 PT 价格比率计算得出,公式如下所示。

2.3.2 交易机制

Pendle 的收益代币化业务,简单说就是把生息类代币分拆成本金和收益两个部分。

以 DAI 为例,当用户把 100 个 DAI 存入 Pendle 之后,Pendle 会先把 DAI 存入 compound 中,变成 100 个 CDAI。

然后 Pendle 会把 100 个 cDA 封装成标准化收益代币 sy-cDAI (Standardized Yield,缩写成 sy),随后拆分成 100 个本金代币 (principle token,缩写为 PT) PT-CDAI 和 100 个收益代币 (yield token, 缩写为 YT) YT-CDAl。

其中,每一个本金代币 PT-CDAI 在到期后,都可以兑换一个 DAI: 每一个 YT-DAI,可以兑换在持有期间的 CDAI 收益。

我们可以把本金代币 PT 看成是零息债券。越接近到期日,PT 的价格就越接近面值;收益代币 YT 则获得持有期间的任何收益。比如,YT-cDAI 在持有期间拥有借贷收益,也拥有 Compound 提供的 COMP 激励。

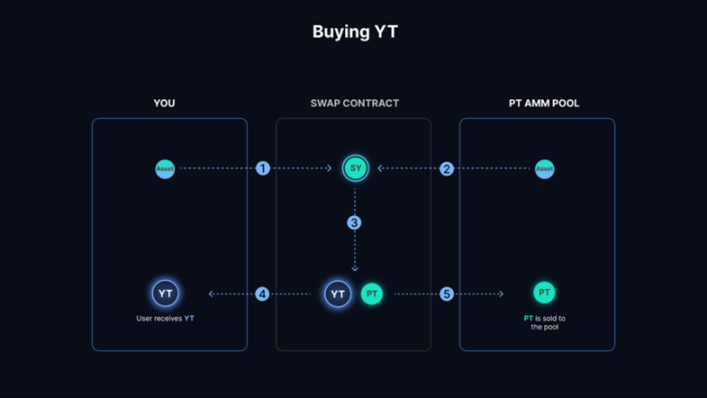

如果用户想买入 YT,交易过程如下

1. 买家将 1 个 SY 送入交易合约中,希望购买 YT;

2. 交易合约会从池子中抽取 N 个 SY;

3. 将 N 个 SY 分拆成 N 个 PT 和 N 个 YT;

4. 将 N 个 YT 发送给买家;

5. PT 送回池子。

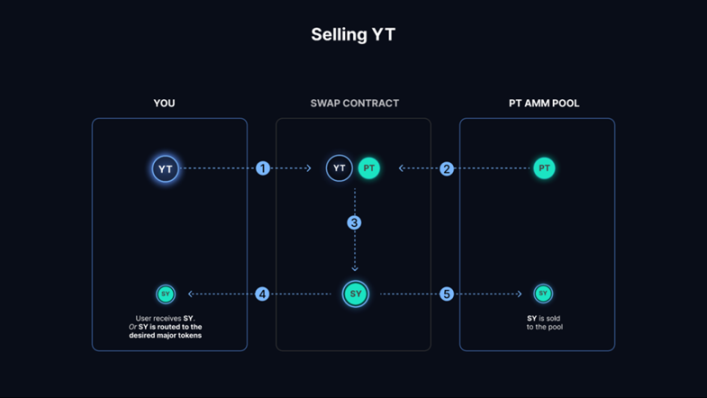

如果用户想要卖出 YT,则遵循以下步骤

1. 卖家将 N 个 YT 送入交易合约中,希望卖出 YT;

2. 合约将从池子中借出 N 个 PT;

3. 合约将 N 个 YT 和 N 个 PT 合成为 N 个 SY;

4. 一部分的 SY 将换成 PT 发送至合约,用于偿还步骤 (2) 借出的 PT;

5. 剩余的 SY 将发送给卖家。

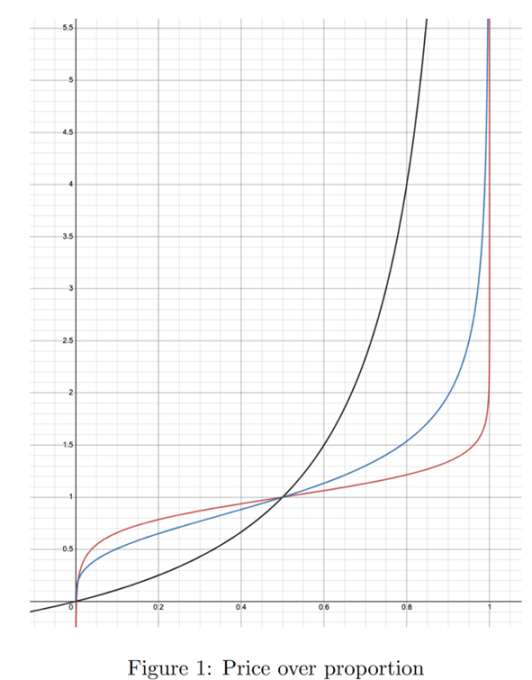

Pendle V2 的 AMM 机制借鉴了另一个固定收益项目—Notoinal Finance 的 AMM 模型。更新之后的 AMM 模型相比 V1,在同等流动性的情况下,资金效率更高、用户的无常损失更小。(下图中红色的曲线即 Notional Finance 的模型;黑色曲线是 Pendle V1 版本中的 AMM 模型;蓝色曲线是其他固定收益项目,如 Element Finance、Sense Finance 的 AMM 模型)。

总结:基于以上机制,Pendle 主要适合以下几类投资群体,

- 低风险投资者:可以购买本金代币(PT,principle token),赚取固定收益,PT 类似于零息债券,即在持有期间不付息、折价卖出的债券,随着到期日的临近,价格上涨,到期后按照面值支付;

- 利率交易者:可以购买收益代币(YT,yield token),当收益率如期上涨的时候,就可以赚取高收益;

- 流动性提供者(Liquidity provider):如果预期收益率并不会波动太大,则可以选择提供流动性,赚取交易手续费、底层资产收益和激励;

- 套利者:当收益率不匹配,或者是底层资产的变动还没有传导至 pendle 时,可以通过买入不同的资产类别进行套利。

3.发展

3.1 历史

3.2 现状

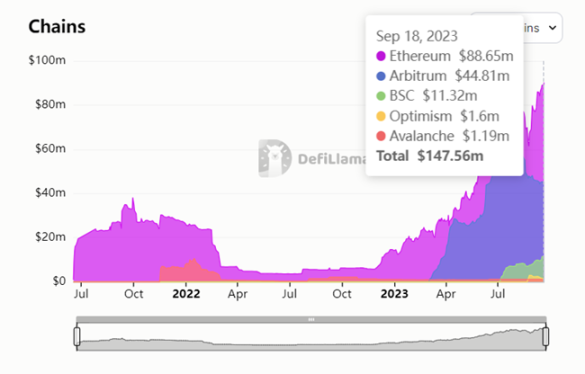

Pendle 现阶段的 TVL 约为 1.48 亿美元,其中 Avalanche 的业务已经暂停,暂时还剩一些未到期的资产,TVL 为 120 万美元,而 Optimism 由于上线时间较短,TVL 为 160 万美元。以太坊上有 8865 万美元的 TVL,Arbitrum 上有约 4481 万美元的 TVL,BSC 上有 1132 万美元 TVL。

目前 LSD 和 LSD LP 代币的固定收益市场的需求偏强,带动了整理 TVL 的上涨。

GLP 和 DAI 的需求比较明确,从池子设立到现在,已经有 3000 万美元左右的 TVL。一方面是由于 Pendle 给了代币激励,另一方面该市场存在更强的投机和风险对冲需求。

3.3 未来

现在 Pendle 官方并未给出明确的路线图,下面的发展规划总结自 AYLO 对创始人的采访。

无论是机构还是零售,瞄准更大的用户群并把他们转化成更成熟的用户。要实现这点需要做到以下几点:

- 第一个是集成,我们需要与其他协议集成,以提高社区影响力并为其用户提供更好的费率。

- 第二是简化产品,因为产品的进入门槛仍然相对较高,我认为我们需要在 UI UX 方面继续改进。

- 第三点是我强烈感受到的,那就是允许在协议上未经许可地列出资产。

- 第四个方面是通证效用的扩展。如何让更多用户采用 PT 和 YT?这是我们提高采用率的关键。

4.经济模型

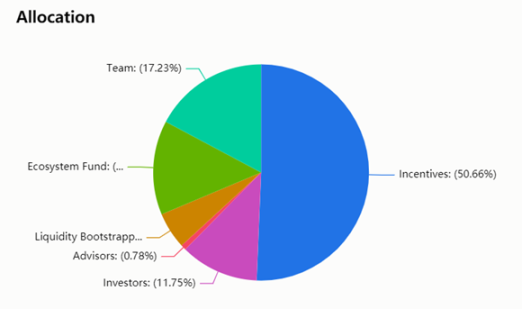

4.1 代币分配

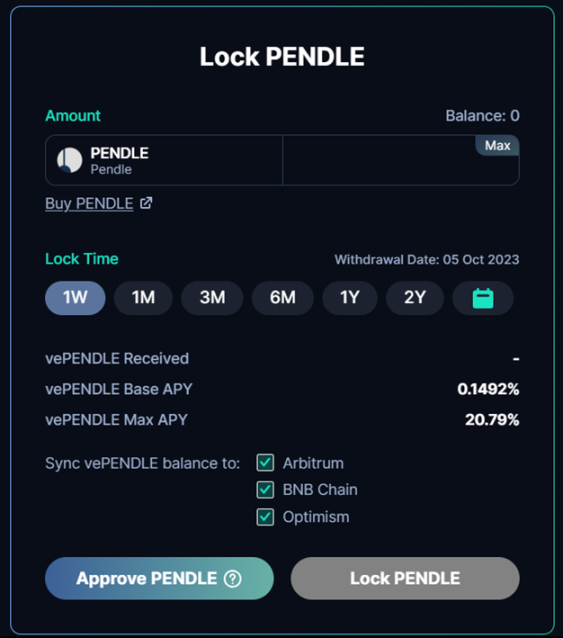

$pendle 持有者可以通过质押获得 vependle,从而参与投票和治理同时获得协议收入。

Pendle 协议有两个收入来源:

- 交易费:Pendle AMM 上所有交易产生的费用。

- YT 收费:Pendle 从所有 YT 产生的所有收益、以及到期但未赎回的 PT 的收益中,收取 3% 的费用。

Pendle 把所有 YT 费用收入分配给所有 vePENDLE 持有人,而交易费收入则分配给相应池子的 vePENDLE 投票者(例如,为「池子 X」投票的 vePENDLE 持有人,将收到来自「池子 X」交易费收入)。

目前,Pendle 协议将全数协议收入分配给 vePENDLE 持有人,Pendle 财库并未得到任何分配。

将来,一部分协议收入可能会分配给 Pendle 财库。

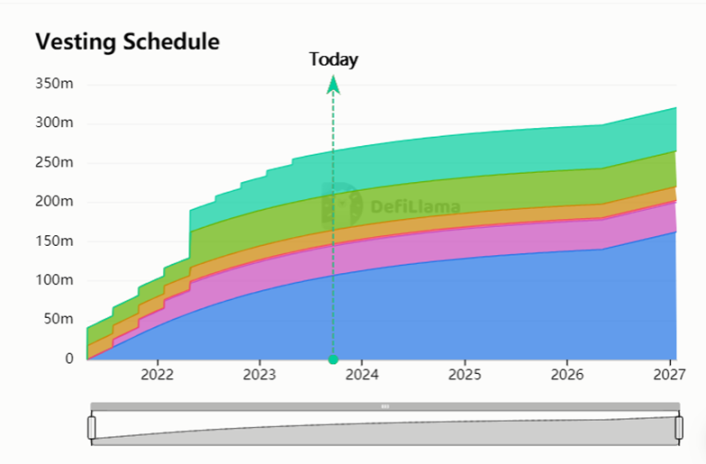

4.2 代币解锁

PENDLE 的代币供应量没有上限,释放分为 3 个阶段:

- 最初的 26 周:每周释放 120 万枚 PENDLE;

- 第 27 周至 260 周:每周释放量减少 1%;

- 从 261 周开始:未来每年的通胀率为 2%,用于激励用户。

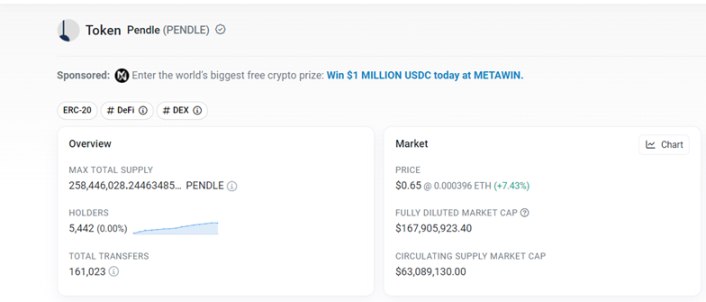

4.3 持币情况

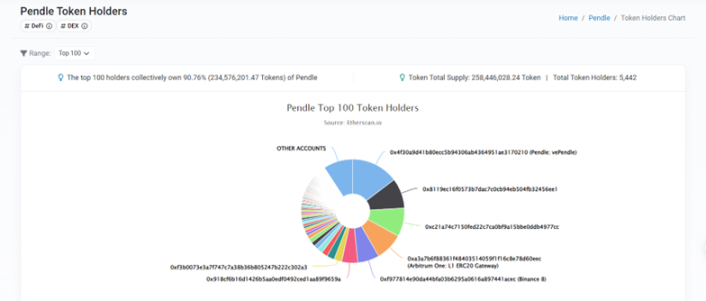

根据 Etherscan 的数据显示,截至 2023 年 9 月 20 日,$pendle 共有 5442 个持币地址,前一百地址持仓占比 90.76%,前十地址持仓占比 61.92%。

其中前 10 地址中有 8 个是交易所 / 合约 / 质押地址,占比 57.54%。扣除该部分,前一百占比 33.22%。

因此 pendle 的持币地址较为分散。

4.代币价值捕获

V2 版本中,Pendle 引入了 ve 治理模型,减少了代币供应,增加了代币的稳定性和协议的整体强度。

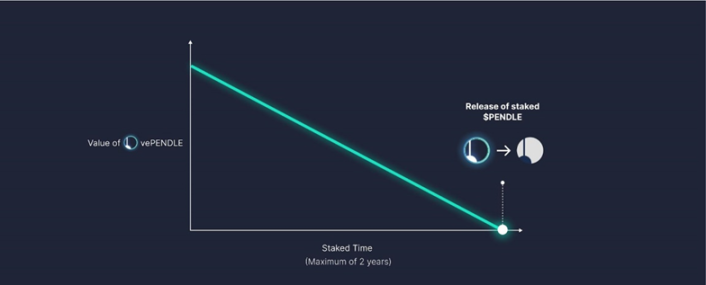

当前用户最短锁定一周,最长两年,vependle 的价值与锁定时间成正比,每个钱包只能绑定一个 vePENDLE 的到期日。随着时间的推移,vependle 的价值逐渐降低,直到锁定时间结束,pendle 也将被解锁。

价值捕获:

- 投票的 vePENDLE 持有人,将获得其投票池子 80%的交易费用(与该池子的所有投票者间按比例分配)。vePENDLE 持有人可以投票并引导增发奖励分派到不同的池子,从而有效地激励不同的流动性池。在每个 epoch 的开始,即每个星期四 00:00 UTC,将进行投票结果的快照,随后将相应地调整每个池的激励分派比率。

- vePendle 将获得 YT 收入中的 3%

以 Ethereum 为例,大部分池子为 ETH 质押衍生品,TVL 为 90m 美元,假设这些资产提供的 APY 为 5%,那么 vePendle 持有者可分配到 9000*5%*3%=13.5 万美元。其他链上也是同样的计算方法,只是不同链上质押衍生品 APY 有差别。

- vePENDLE 持有者可按比例分配已到期 (matured) 但尚未被持有人兑现领回 (redeem) 的 PT 的部分收益

例如,已到期的 PT-aUSDC 相当于 aUSDC。如果持有人不进行兑现,其所有收益将被转换为稳定币并由协议收集作为协议收入,并分配给 vePENDLE 持有者。无论 vePENDLE 存储在何处,所有这些奖励将被转换为 ETH,并由一个分配合约定期分配。

5.竞争

5.1 行业概述

随着 DeFi 行业的蓬勃发展,利率衍生品正迅速成为业内关注的热点话题。这类金融工具主要基于加密资产的利率设计,其目的在于满足 DeFi 用户对收益组合的需求。

传统金融市场中的利率衍生品,例如利率互换和利率期货,一直被用来规避利率波动所带来的风险。

在 DeFi 生态系统中,由于大多数借贷平台和收益聚合器所提供的收益通常是浮动的,DeFi 用户在寻求最大化利益的同时也面临着来自市场波动的风险。因此,利率衍生品在这一领域中的引入,不仅可以帮助用户有效控制风险,而且也将是推动 DeFi 市场进一步繁荣发展的重要一环。

此外,随着机构资金涌入 DeFi 市场,追求稳定和可预测收益的需求逐渐增加,这也推动了固定利率和相关衍生品的不断创新。

5.2 竞品选取

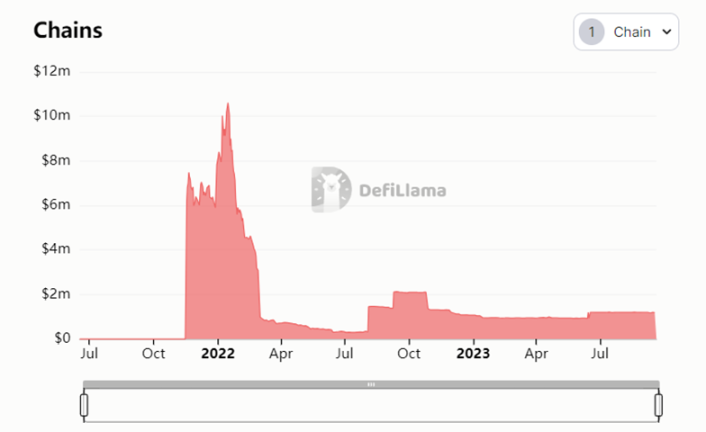

在利率衍生品赛道中,Pendle 的竞争对手(例如 Voltz Protocol、Sense Finance、Yield Protocol 等等)并不具有明显的优势,他们大多支持的利率衍生品种类很少,并没有在多个链上运行。这给用户带来很大不便和可选交易组合的降低,并且从 TVL 数据也印证了这些项目并不受到用户的认可。

相比之下,Pendle 凭借其 PT 与 YT 分离、高效率的 AMM 模型、支持多样的利率衍生品交易、满足了多链用户的利率交易需求的优点,TVL 伴随的加密市场熊市的反弹,一举超过之前牛市的高点。这也同时说明了加密市场对固定利率产品的需求日益旺盛。

6.风险

- 合约风险:黑客攻击事件从未停歇,被盗项目的类型不局限于去中心化交易所和借贷协议。如果发生此类事件,对于项目的正常运营以及代币价值捕获会有明显影响。这个风险不仅仅在 Pendle 自身,由于 Pendle 的底层资产来自于其他项目,所以其他项目如果出现合约风险也会牵连到 Pendle,导致 Pendle 业务和经营情况萎缩。

- 战略风险:选择好底层资产非常关键。如果没有选好资产、选好资产所在的公链,则可能会在下一阶段的竞争当中被竞争对手甩开。在 V1 版本时,选择部署在 Avalanche 上目前看来就是一个战略失误,其 Avalanche 业务短暂上涨后持续下跌。项目团队当时没有想清楚底应该选择什么样的底层资产,以及没有预料到公链竞争的残酷性,导致在 V1 版本中部署 Avalanche 的计划失败。

- 教育风险:利率交易市场是一个相对新颖和复杂的概念,需要花费更多的时间和精力来让用户理解和使用。

- 市场风险:部分底层资产,如 GLP 的价格并不锚定美元或公链代币,处于相对浮动状态,且不太方便对冲。这对于 U 本位投资者而言并不友好。如果在项目运营期间市场出现大幅下跌,导致以美元计价的 GLP 价格下跌,特别是 YT 的投资者,可能会遭受较大亏损,这也许会让用户流失到其他相对稳妥的项目中去。

参考资料

https://coinmarketcap.com/currencies/pendle/

https://www.linkedin.com/company/pendlefinance/people/

https://defillama.com/protocol/pendle

https://research.web3caff.com/zh/archives/10929?ref=778

https://multicoin.capital/zh/2021/10/06/exploring-the-opportunity-for-defi-interest-rate-markets/

https://www.rootdata.com/zh/Projects/detail/Pendle?k=ODc0

https://docs.pendle.finance/cn/Introduction

https://handbook.pendle.finance/?utm_source=app&utm_medium=app

https://raw.githubusercontent.com/pendle-finance/pendle-v2-resources/main/whitepapers/V2_AMM.pdf

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表Bi123的观点或立场