美联储突显鹰派,加密行情戛然而止?

比特币

数据

Arthur Hayes

态度转向,还能掀起加密市场怎样的腥风血雨?

撰文:Hedy Bi,欧科云链研究院

近期市场普遍预计美国紧缩货币政策转向,美联储主席鲍威尔于上周周末就美国货币政策的表态再次令这一预期充满了变数。鲍威尔表示,在对抗高通胀方面,美联储可能还有更多工作要做。「联邦公开市场委员会(FOMC)致力于实现充分限制性的货币政策立场,以便随着时间的推移将通货膨胀率降至 2%;我们对已经达到这一点并没有信心。」

这几日市场也在纷纷消化「鹰派消息」,从货币政策调控来说,美联储若继续加息,直接影响将会提高美元利率,使美元资产更具吸引力。与此同时,比特币价格在 11 月 10 日达到高点后出现下降。

美元作为全球主要的外汇储备货币以及美国在全球经济中的主导地位,加上许多资产以美元计价,赋予了美联储在全球金融市场上的影响力,尤其是海外发达国家市场对联储政策的反应和美股高度相似。然而,美联储内部对策略的不一致导致市场在今年 6 到 8 月期间产生了误判。一些市场参与者错误地认为美联储已经达到加息周期的顶点,结果风险市场出现了较大幅度的反弹。

那随着机构入场,合规加持,包含比特币在内的加密市场将会不容忽视,那比特币与美联储的相关性又如何?这个「小众市场」是否还继续拥有小众市场的独特避险性?

链上链下连通,加密市场更敏感

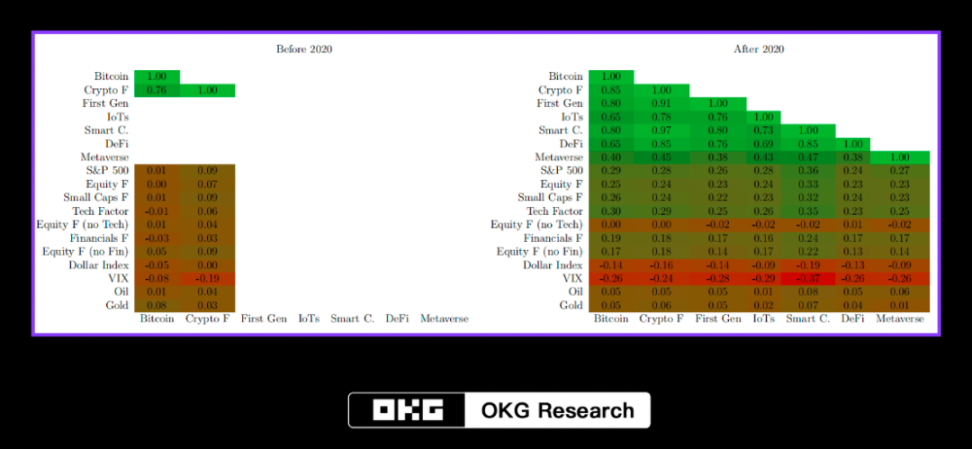

比特币等加密资产作为小众资产虽然在 2020 年之后与例如 S&P500 和全球海外发达国家股票市场等金融市场的相关联性越来越强。我们可以看到在全球主要股票市场(Equity F)的关联性上,是可以看出之前的 0 关联变成了 0.25,仅低于 S&P500 的相关性 0.29。在金融因素(Financials F)的关联性上,从 -0.03 变为 0.19。

Source: IMF

Note: Smart C. = Smart Contract, F = Factor

根据 IMF 工作论文的测算结果,美国货币政策对加密货币周期的影响与对全球股票周期的影响几乎一致,这与加密资产在对冲市场风险方面的潜力形成了鲜明对比。当美联储的货币政策利率(SFFR)上升一个百分点时,加密货币因子在随后的 15 天持续下降约是股票因子下降的 150% 影响力,这意味着加密市场对美联储的货币政策变化更为敏感。

不过对于美联储内部,投资者还需注意的是,目前市场与美联储之间存在分歧,市场普遍认为美国正处于经济循环的高点或者普通的通货膨胀阶段。然而,美联储此前虽坚称美国面临的是经济循环的高点或普通的通货膨胀,但其实际行动和采取的措施却更为激进。因此,市场对美联储「心口不一」的立场产生了一定的疑虑。

无论是合规加持和机构加速接纳等频频利好尽出,还是数据上的结论,我们都十分明确地可以看出链上的加密市场已不再小众,加密市场已融入全球金融周期。

机构进场冲击,加密投资者更需宏观视野

随着机构资金涌入加密市场,市场的成熟度将提升。同时,专业投资者通常会更加关注宏观经济因素和货币政策的变化,机构投资者参与度的增加加强了货币政策对加密货币市场的传导效应。这就会令美联储的货币政策对市场的影响增大。

Arthur Hayes 在他最新的文章《Bad Gurl》中也指出,加密市场的牛市可能会随着美元流动性的增加而到来,而美元流动性与美元的货币政策直接相关。因此,从实体经济和全球金融周期的角度来预测,尤其是提前预测美联储的行动即管理「管理市场的预期」将成为未来市场投资者最重要的衡量标准之一。

除了内部美联储存在「心口不一」的立场让市场产生疑虑,我们还需关注美联储的货币政策的外部有效性。投资者需要有更广阔的宏观格局,例如参考实体经济周期动态以及全球金融运行的大环境。考虑到美元国际地位相对下降、人民币国际化进程,以及美国 GDP 规模相对欧盟整体而言并无明显优势等因素,学界例如 Scott Sumner 教授在探讨有关于美国的货币政策对世界名义经济有着不成比例的影响,提出了「名义超级大国」和「实际超级大国」的影响区别。

比特币等加密资产正在迈向一个全新的阶段。随着各方重要利益相关者的参与,从机构投资者到监管机构,加密市场正在以前所未有的速度积累规模和影响力。与此同时,其价格走势似乎愈发难以独善其身。短中期来看,即使加密市场拥有科技的加持,独立行情已成过去。与股市投资者相比,加密投资者也需要关注更为宏观视角下的通胀、金融稳定和经济复苏多重困难下制定货币政策的走势。

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表Bi123的观点或立场