以太坊数据分析:上海升级将成为重头戏

NFT

DeFi

PoS

当前市场资金选择了避险,等待 ETH 质押解锁后的市场反应。

撰文:Alan

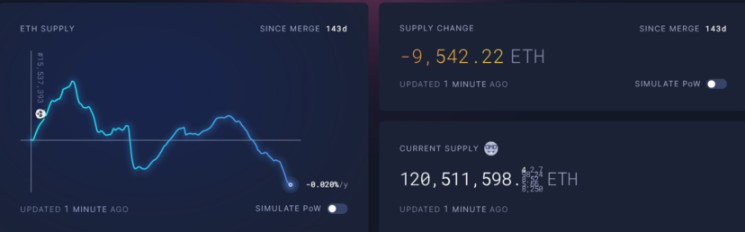

ETH 当前的年通货膨胀率为 -0.02%,自合并以来总供应量减少了 9500 多枚

ETH 当前的年通货膨胀率为 -0.02%,自合并以来总供应量减少了 9500 多枚

根据 Ultrasound Money 的数据,ETH 年通货膨胀率在 1 月 15 日降至 0 以下。这意味着,ETH 区块链正在销毁的 ETH 比被新铸造的 ETH 更多。

尽管如此,随着 1 月份的结束,ETH 涨幅仍落后比特币。最直接的原因是市场资金选择了避险,等待 ETH 质押解锁后的市场反应。

实际上,从 2021 年下半年开始,ETH/BTC 交易对就进入了横向运行阶段。在这个区间内,ETH 市值约占 BTC 市值的一半,这似乎成为了当前市场认可的某种价值平衡。

要打破这种平衡,需要外力或新叙事的推动。例如,以太坊链上活动激增导致 ETH 通缩加剧,或者 ETH 得到更多的传统金融的推崇。但是目前还没出现上述迹象,这也使 BTC 和 ETH 两者之间的相对估值变得困难。

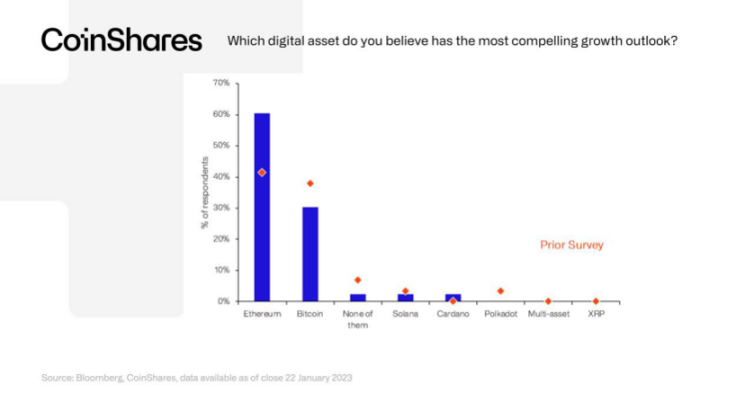

最近,被称为「欧洲最大的数字资产投资和交易集团」的 Coinshares 发布一项调查,以深入了解数字资产领域专业投资者的思想和行动。

根据 Coinshares 最新的数字资产季度基金经理调查的结果,在接受调查的 43 个基金经理中(资产总额为 3900 亿美元),有 60%的基金经理认为 ETH 在 2023 年增长前景最好。

该调查还发现,对 BTC 和 ETH 的投资得到了巩固,并且越来越多地被包括在对冲基金投资组合中,从 0.7%上升到 1.1%,将数字资产包括在投资组合中的趋势是由客户需求和投机所驱动的。

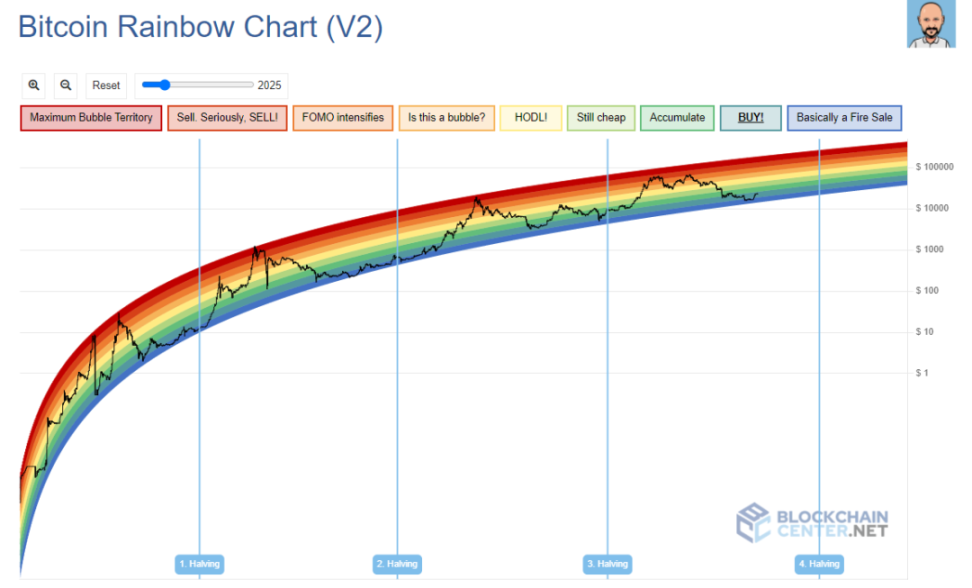

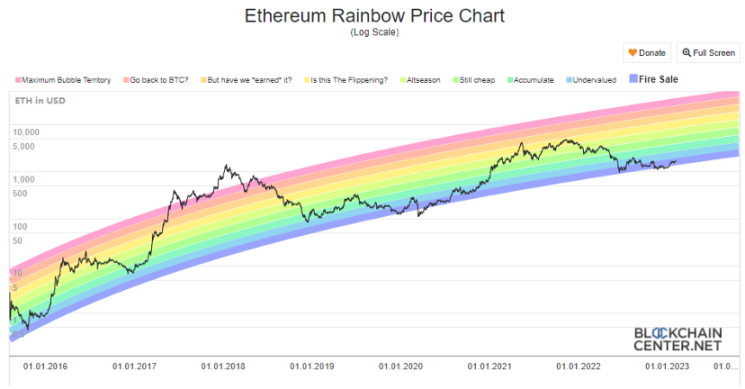

从最近的上涨势头来看,BTC 彩虹图已从最底部的「低价抛售区」反弹到「买入区」和「囤积区」交界处,而 ETH 仍然处于最底部的「低价抛售区」。如果后续市场上升趋势得到确认,ETH 上涨的弹性将大于 BTC。

上海升级抛压

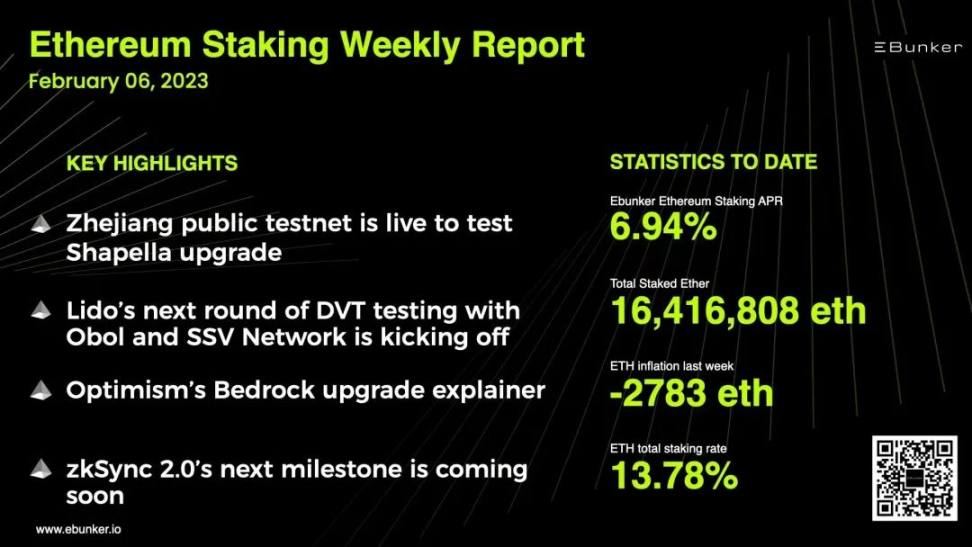

上海升级最关键的内容是将允许撤回自 2020 年 12 月以来锁定质押在信标链上的 1645 万枚 ETH。

若质押者只想取出这些年赚的共识奖励,可以很快处理,无需排队。也就是说,去两年质押获得的总奖励(约 100 万枚 ETH)可以立即撤回。

若质押者要将每个节点的 32ETH 连同奖励全部提走,则属于退出共识层,涉及到网络安全,需要排队等待。目前,ETH 节点总数为 50+ 万,则按照此数据推算,上海升级后每天最多可以退 1800 个节点(57600 枚 ETH)。

假设有 10% 的节点要退,需要排队 1 个多月。值得注意的是,现在进入以太坊网络当验证者也要排队,且每天进入量和每天退出量是同一个算法。如果按 50 万节点算,都是 1800 个节点每天,这可以让以太坊的共识机制整体保持平稳,实现软着陆。

而且,在目前参与质押的 ETH 中,其中很大一部分(预计约 60% 以上)是可流动的。比如,质押在 Lido 中的 ETH 可以获得 stETH,在 DEX 或其他平台中可以自由交易,对于那些没有长期质押意愿的验证者,可能早已退出以太坊质押生态,对于剩下的这些质押 ETH 来说,预计抛压不会太大。

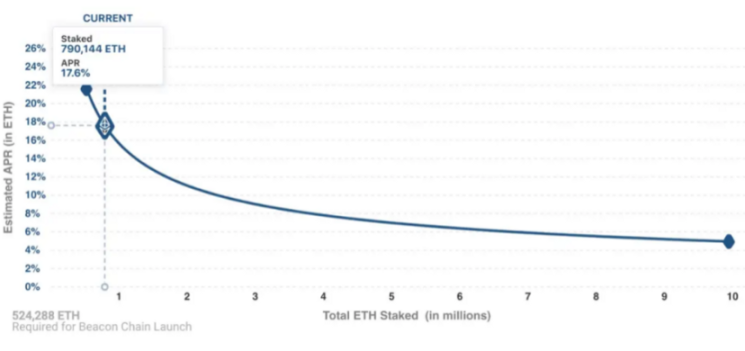

换个角度看,上海升级一旦成功,以太坊主网上质押的 ETH 可以灵活退出(排队时间不会太长)。实际上,ETH 质押利率是一个动态博弈的过程,当质押的 ETH 数量较少时,质押回报率非常高,从官方公布的 ETH 质押 APR 图中看到,当质押总量为 79 万个时,APR 可以达到 17.6%。

但是,当高 APR 吸引大量的 ETH 质押时,APR 会慢慢下降,当 ETH 质押量达到 1000 万个时,APR 将下降到 5% 左右,也就是目前的水平。不过,随着 ETH 质押量的增加,APR 下降曲线也会更加平缓。

上面提到的 ETH 质押开放提现带来的高确定性的、高利率灵活质押,不仅会刺激新的 ETH 持有者参与质押,而且,对于正在质押的机构或巨鲸来说,继续质押也是更有利的选择。

质押提取测试网:2 月 1 号,Zhejiang 公共测试网允许以太坊用户模拟撤回质押的 ETH 的过程。Zhejiang 公共测试网于 2 月 1 日上午 10 点启动,将使验证者有机会在模拟版本的以太坊上进行撤回功能,以模仿上海升级的过程。

与此同时,以太坊的核心开发人员也在监视大规模使用此类功能并及时调整,以解决任何潜在问题。值得注意的是,上海升级的发布时间一直处于审查和商讨的状态下,这主要是由于大量资本造成的压力。

在此之前,以太坊基金会的开发者一直将 2023 年 3 月作为上海硬叉的可能时间。而根据以太坊核心开发者 Terence Tsao 最近的消息,上海升级可能会在 3 月份或 4 月份完成。

上海升级完毕之后,以太坊开发者计划于 2023 年 5 月或 6 月发布 EIP-4844 — — 有可能通过数量级降低交易费用,并使以太坊上 L2 rollup 的可扩展性提高 100 倍。

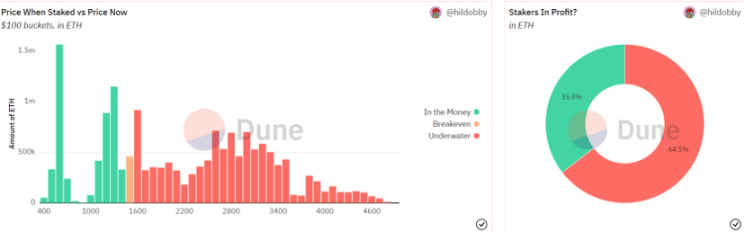

根据 Dune Analytics 2 月 2 号的数据(ETH 价格 1600 美元左右),在质押的 ETH 中,有 35.5%ETH 处于盈利状态,而有 64.5%处于亏损状态。从这个角度来看,质押的 ETH 被主动撤出的动机也不会太强。

ETH 合并经济学

根据 Messari 最近的报告,合并标志着以太坊的商业战略发生了重大变化。以太坊通过转换到 PoS 共识机制,对环境的影响减少了 99% 以上,使之成为那些对环境、社会和公司治理(ESG)感兴趣的组织更具有投资吸引力的标的。

此外,它减少了矿工每月近 5 亿美元的抛售压力,并减少 90% 的新发行量。最后,由于 2021 年 8 月以太坊在 EIP-1559 中实施的费用燃烧机制,它成了一个具有真正收益的净通缩资产。

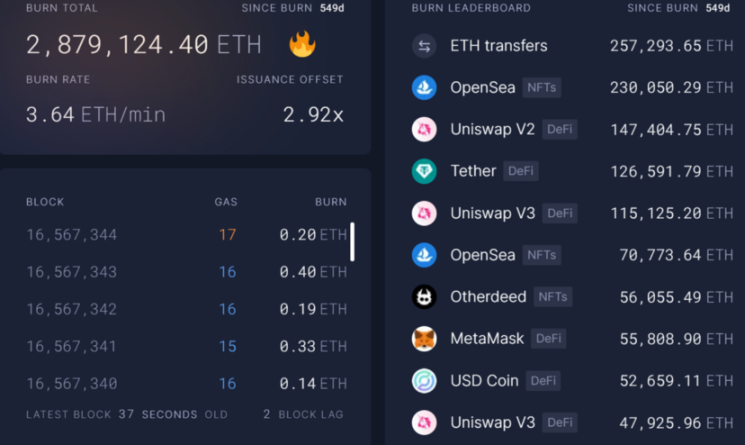

自去年夏天 EIP-1559 上线以来,以太坊系统已经销毁了所有交易费用的 85% 左右,剩下的 15% 作为小费分配给矿工。如果烧掉的交易费大于网络的发行率,以太坊的供应将成为净通缩。

燃烧贡献最大的应用主要是链上转账、Dex 交易(Uniswap)、稳定币转账(usdt)、NFT 交易(OpenSea)、钱包(MetaMask)等,这些应用在熊市也保持着 ETH 可观的销毁量。

Messari 认为,根据对区块空间的需求,以太坊网络可能会经历每年 1% 至 2% 的稳态通缩。2023 年的收益率可能在 5–7% 之间,为以太坊的金融系统建立一种「无风险利率」,这取决于网络上活跃的参与者数量和网络活动水平。

这种收益率曲线已经开始构建,供一些 DeFi 协议的投资者追踪。尽管目前整体收益率稍高,但 Messari 预计,随着押注变得更容易获得,以及像 Lido 的质押 ETH(stETH)这样的衍生品变得更普遍,收益率最终会下降并恢复正常。

ETH 链上指标

ETH 总供应量从 2022 年 9 月份开始走平,并且有减少的趋势。

近几年来,ETH 交易所余额呈持续减少的趋势,已经降至 500 万枚以下(2020 年下半年余额在 2000 万枚以上)。

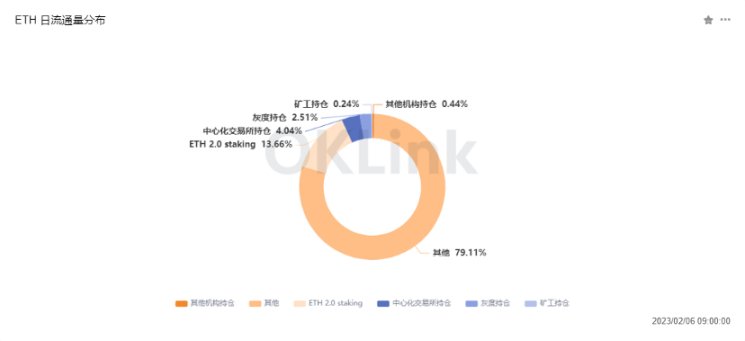

从日流通量分布来看,ETH 中心化交易所持仓仅占 4% 左右,机构持仓保持相对稳定,更多的 ETH 都在链上钱包以及质押在信标链上,这对于 ETH 生态发展来说也是个好现象。

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表Bi123的观点或立场