Outlier Ventures:比特币减半驱动的四年周期已不成立

ETF

Outlier Ventures

BTC

BTC 价格走势背后的根本驱动因素「减半」被夸大了,在过去两个周期中一直无关紧要。

撰文:Jasper De Maere,Outlier Ventures 研究负责人

编译:0xjs@金色财经

比特币减半四个月后,我们见证了迄今为止减半后价格表现最差的一次。在本文中,我们将解释为什么减半不再对 BTC 和其他数字资产的价格产生根本性影响,上一次减半产生根本影响要追溯到 2016 年。随着数字资产市场的成熟,创始人和投资者是时候摆脱四年周期的概念了。

本文要点:

- 2024 年减半,是比特币减半的第 5 个时期,BTC 价格在减半发生后 125 天内表现最差。价格相比减半当天下跌了 -8%,而之前几个时期的平均涨幅为 +22%。

- 我们认为,2016 年减产是减半对 BTC 价格走势产生重大根本性影响的最后一次。自那时以来,在日趋成熟和日益多样化的加密市场背景下,矿工的 BTC 区块奖励规模已变得微不足道。

- 2020 年减半后 BTC 和加密货币市场的强劲表现纯属巧合,因为 2020 年减半发生在新冠疫情后全球前所未有的资本注入时期,仅美国当年的货币供应量 (M2) 就增加了 25.3%。

- 有人认为减半驱动的 4 年周期在 2024 年仍然成立,但 2024 年 1 月 BTC ETF 批准提前拉动需求,导致 BTC 在减半前强劲上涨。这种说法是错误的。BTC ETF 批准是需求驱动的催化剂,而减半是供应驱动的催化剂,因此它们并不相互排斥。

比特币价格对更广泛的市场产生了重大影响,因此也影响了创始人通过股权、SAFT 以及私募或公开代币销售筹集资金的能力。鉴于加密货币为风险投资带来的流动性,创始人必须了解自上而下的市场驱动因素,以便更好地预测融资机会并预测其发展轨迹。在本文中,我们将拆解四年市场周期的概念,为探索未来工作的真正驱动因素奠定基础。揭穿四年周期的真相并不意味着我们对整体市场持悲观看法。

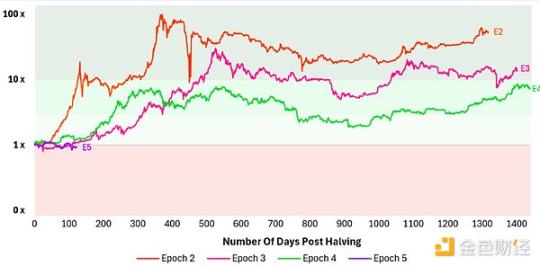

让我们首先看看过去几个周期减半前后的 BTC 价格表现。很明显,在减半后 125 天的时间里,第 5 个周期(2024 年)是减半以来表现最差的时期,也是相比减半当天 BTC 价格下跌的唯一周期。

图 1:不同周期减半前后 BTC 价格表现,来源:Outlier Ventures

那么减半对价格有什么影响呢?简而言之,有两个主要原因。

- 基本面:比特币减半减少了新的供应量,造成稀缺,当需求超过有限的供应量时,价格可能会上涨。这种新动态也改变了矿工的经济状况。

- 心理层面:比特币减半增强了人们对稀缺性的认知,强化了基于历史模式的价格飙升预期,并吸引了媒体的关注,这可以增加需求并推高价格。

在本文中,我们认为 BTC 价格走势背后的根本驱动因素「减半」被夸大了,在过去两个周期中一直无关紧要。我们将结合这些数字来证明减半的净效应不足以对 BTC 价格或更广泛的数字资产领域产生重大影响。

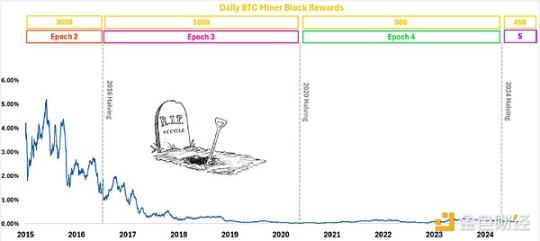

初步观察——每日 BTC 区块激励

如果你从这篇文章中学到一件事,那就是:

减半对市场影响的最有力论据是,除了降低 BTC 通胀之外,它还影响矿工的经济状况,导致他们的资金管理发生变化。

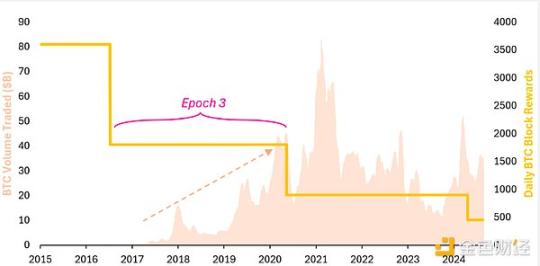

那么,让我们考虑一下极端情况,即所有挖矿区块奖励都会立即在市场上出售。抛售压力会有多大?下面,将所有矿工获得的每日总区块奖励(以美元计)除以市场上的总交易量(以美元计),以评估影响。

直到 2017 年年中,矿工对市场的影响超过 1%。如今,如果矿工出售其全部 BTC 区块奖励,则仅占市场交易量的 0.17%。虽然这不包括矿工之前积累的 BTC,但它表明,随着区块奖励减少和市场成熟,BTC 区块奖励的影响与整个市场相比已经变得微不足道。

图 2:如果所有矿工都出售其每日 BTC 区块奖励,可能对市场产生的影响,来源:Outlier Ventures

回顾——减半影响

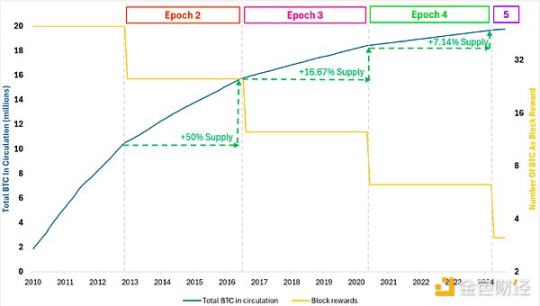

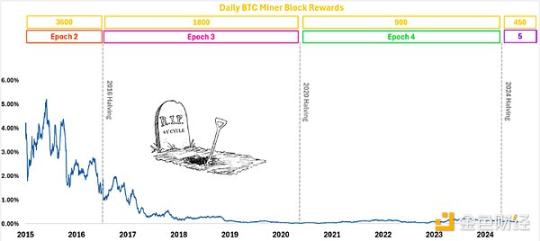

在我们继续之前,先快速回顾一下。比特币减半是大约每四年发生一次的事件,矿工的区块奖励减少一半。这降低了新 BTC 的产生速度,从而减少了进入市场的新供应量。BTC 的总供应量上限为 2100 万,每次减半,达到这一上限的速度都会变慢。每次减半之间的时期称为一个周期,从历史上看,每次减半都会影响比特币的价格,因为供应量减少,稀缺性增加。所有内容均在图表 3 中说明。

图 3:比特币减半动态、区块奖励、总供应量和周期,来源:Outlier Ventures

比特币减半表现

从对我们许多人来说最重要的事情开始,即对价格表现的影响,我们发现 2024 年减半后的表现是 BTC 诞生以来最糟糕的。截至今天(2024 年 9 月 2 日),BTC 交易价格比 2024 年 4 月 20 日减半当天价格 63800 美元低约 8%。

图 4:每次减半后 BTC 价格表现,来源:Outlier Ventures

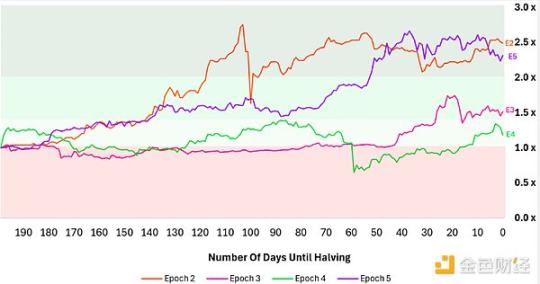

「2024 年减半前的情况如何?」确实,减半前我们经历了异常强劲的走势。回顾 2024 年减半前 200 天前的表现,我们发现 BTC 几乎增长了 2.5 倍。这几乎与第 2 个周期持平,当时 BTC 占数字资产总市值的 99%,减半仍然有意义。

图 5:每次减半前 200 天的 BTC 价格表现,来源:Outlier Ventures

话虽如此,记住那段时间发生的事情也很重要。2024 年初,我们获得了 BTC ETF 的批准,自 2024 年 1 月 11 日以来,BTC ETF 净流入量达到 29.9 万枚 BTC,大大推动了价格上涨。所以说实话。上涨并不是来自对减半的预期。

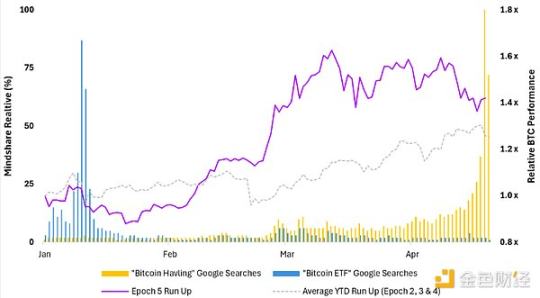

图 6 显示了 BTC ETF 批准与减半之间的 BTC 表现。2024 年 1 月 BTC ETF 的批准增加了对 BTC 的需求,导致第 5 个周期的 100 天涨幅超过平均周期涨幅 +17%。

图 6:每次减半前 200 天的 BTC 价格表现,资料来源:Outlier Ventures、谷歌

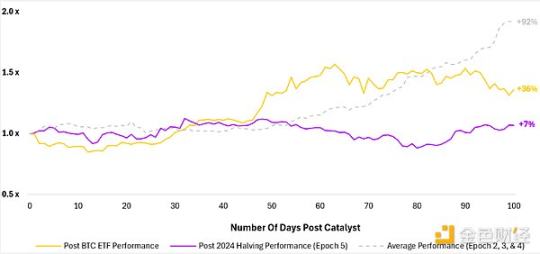

图 7 显示了 BTC ETF 获批和 BTC 减半后 100 天的表现。很明显,ETF 获批对价格走势的推动作用比减半更显著,这从 100 天表现之间的约 29% 差距可以看出。

图 7:减半后 100 天 BTC 表现和 ETF 催化剂,来源:Outlier Ventures

「因此,BTC ETF 提前推动了我们通常在减半时看到的需求和价格走势! 」

这是为 4 年周期辩护的薄弱论点。事实是,这两种催化剂都是独立的,彼此独立。ETF 是一种需求驱动的催化剂,而减半则被认为是一种供应驱动的催化剂。它们并不相互排斥,如果减半仍然很重要,我们应该会在这种双重催化剂的支持下看到显著的价格走势。

2016 年是最后一次

我认为 2016 年和第 3 个周期是减半对市场产生真正重大影响的最后一次。正如图 2 中讨论的那样,下图说明了如果所有矿工都在获得区块奖励的当天出售,对市场的影响。如你所见,2017 年中期左右,这一比例跌至 1% 以下,而今天几乎没有超过 0.20%,这表明减半的影响微乎其微。

图 8:如果所有矿工都出售每日 BTC 区块奖励,对市场可能产生的影响,来源:Outlier Ventures

为了理解矿工财务决策影响重要性的下降,让我们仔细看看起作用的不同变量。

变量:

- 每日 BTC 区块奖励总额– 每个周期都会下降(↓)

- 每日交易量 BTC – 随着市场成熟而上升(↑)

→ 随着时间的推移,区块奖励会下降,市场会逐渐成熟,从而降低矿工影响力的相关性。

图 9 显示了 BTC 交易量和矿工累计的 BTC 区块奖励。交易量的急剧上升才是导致矿工区块奖励相关性变得微不足道的真正原因。

图 9:每日 BTC 矿工奖励和每日交易量,来源:Outlier Ventures

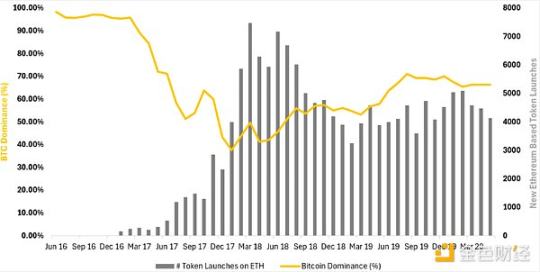

对于那些当时在场的人来说,很明显是什么推动了那段时期的交易量增长。回顾一下:在 2015 年以太坊推出并解锁智能合约功能后,ICO 热潮随之而来,导致以太坊平台上创建了许多新代币。新代币发行的激增导致 BTC 的主导地位下降。令人兴奋的新资产的涌入 (i) 推动了数字资产市场各个领域的交易量,包括 BTC;(ii) 激励交易所更快地成熟,使它们能够更轻松地吸引用户并处理更大的交易量。

图 10:第 3 周期内新 ETH 代币发行和 BTC 主导地位,来源:Outlier Ventures

那…2020 年呢?

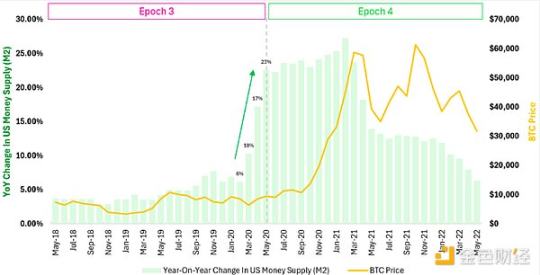

在第三个周期发生了很多事情,从逻辑上讲,这降低了挖矿资金管理的影响,进而降低了减半作为 BTC 催化剂的影响。那么 2020 年呢?那一次 BTC 在减半后一年内上涨了约 6.6 倍。这并不是因为减半,而是由于为应对 Covid-19 而发行了前所未有的大量货币。

虽然减半不是一个根本因素,但它可能从心理角度影响了 BTC 的价格走势。随着 BTC 在减半前后成为头条新闻,它为人们在几乎没有其他消费选择的时候提供了一个投资过剩资本的目标。

图 11 显示了反弹的真正原因。就在 2020 年 5 月减半的几个月前,美国货币供应量(M2)以现代西方历史上前所未有的速度飙升,引发了包括房地产、股票、私募股权和数字资产在内的各种资产类别的投机和通胀。

图 11:2020 年减半前后美国货币供应量 (M2) 和 BTC 价格,资料来源:Outlier Ventures、美联储银行

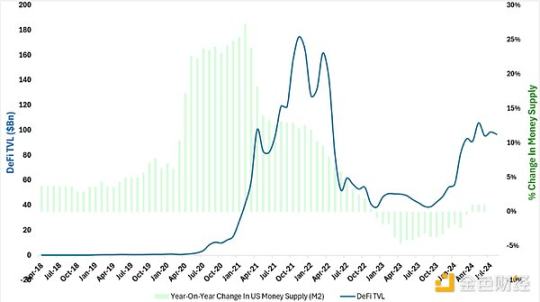

除了流入 BTC 之外,重要的是要认识到,印钞活动发生在 DeFi spring 之后,随后发展成为 DeFi 之夏。许多投资者被链上诱人的收益机会所吸引,将资金投入加密货币和实用代币以获取这一价值。由于所有数字资产之间都具有很强的相关性,BTC 自然也从中受益。

图 12: 美国货币供应量(M2)和 DeFi TVL,资料来源:Outlier Ventures、DeFiLama

在减半刚刚发生时,全球直升机撒钱政策推动的多种因素引发了迄今为止最大的加密货币反弹,使得区块奖励的变化似乎对价格走势产生了根本性影响。

剩余矿工供应量

「那么矿工在金库中持有的剩余 BTC 供应量呢?这些供应量是在之前几个时期积累起来的,当时算力较低,而区块奖励较高。」

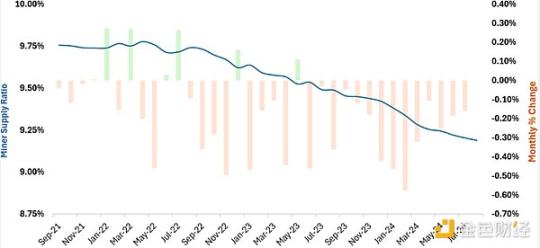

图 13 研究了矿工供应率,即矿工持有的 BTC 总量除以 BTC 总供应量,有效地显示了矿工控制了多少供应量。矿工的金库决策对 BTC 价格的影响很大程度上是他们在早期时期积累的区块奖励的结果。

如图所示,矿工的供应比率一直在稳步下降,目前约为 9.2%。最近,矿工出售 BTC 的场外交易活动有所增加,这可能是为了避免对市场价格产生太大影响。这种趋势可能是由于区块奖励较低、硬件和能源投入成本较高以及 BTC 价格没有大幅上涨——迫使矿工更快地出售他们的 BTC 以保持盈利。

我们理解减半对挖矿业盈利能力的影响,他们需要调整资金管理以保持盈利。然而,长期的发展方向是明确的。减半对比特币价格的影响只会随着时间的推移而不断减小。

图 13:矿工供应比例及环比变化率,来源:Outlier Ventures、CryptoQuant

结论

虽然减半可能会产生一些心理影响,提醒持有者注意他们布满灰尘的 BTC 钱包,但很明显,其根本影响已变得无关紧要。

上一次有意义的减半影响是在 2016 年。在 2020 年,引发牛市的不是减半,而是对 COVID-19 的响应以及随后的印钞。

对于试图把握市场时机的创始人和投资者来说,是时候关注更重要的宏观经济驱动因素,而不是依赖四年周期了。

考虑到这一点,我们将在未来的代币趋势线中探索市场周期背后的真正宏观驱动因素。

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表Bi123的观点或立场