比特币第四次减半叙事已到来?我们是否正在进入另一个牛市周期?

Bitcoin

FTX

CoinGecko

围绕减半的叙事可能比减半本身更乐观。

原文标题:《Bitcoin Halving Narrative Building Up》

撰文:Lucas Outumuro

编译:黑米

这一次,我们重点关注一下加密行业中持续时间最长的叙事之一:比特币减半。随着比特币接近其第四次减半,投资者可能正试图抢占这个在历史上保持看涨的事件。

在本文中,我们评估了减半对市场的预期影响、投资者围绕它建立的周期背后的心理以及影响加密市场近期上涨轨迹的需求指标。

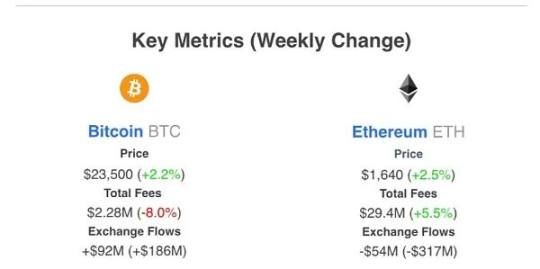

网络费用——使用特定区块链所花费的费用总和。这代表了用户使用比特币或以太坊的消费意愿和需求。

- 比特币的网络费用略有下降,但仍是 2022 年 10 月低点时的两倍;

- 以太坊的网络费用依然强劲,仅本周就有 1.6 万枚 ETH(价值约 2600 万美元)被销毁,流通中的 ETH 数量创下合并后的新低。

交易所净流量——加密货币在中心化加密货币交易平台(CEX)的流入量减去流出量。存入交易平台的加密货币可能预示着抛售压力,而从交易平台取出则可能表明是投资者在正常情况下的增持。

- 由于 FTX 破产所引发的投资者对 CEX 的 FUD ( 恐惧、犹豫和怀疑 ) 似乎已经过去了,因此本月比特币和以太坊的交易流量都很温和。

比特币第四次减半叙事建立

距离比特币「减半」还有一年多的时间(预计 2024 年 5 月),加密社区围绕它的讨论和看涨价格预测已经开始。

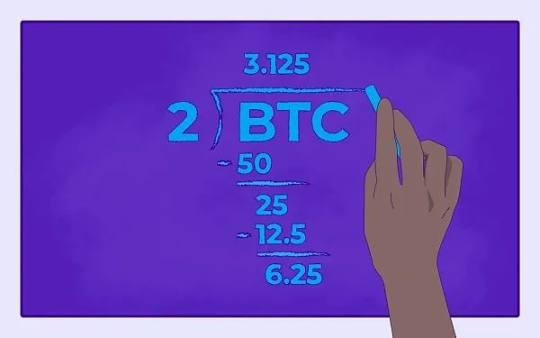

简单解释一下,减半包括将发放给矿工的 BTC 奖励数量减少 50%,从而将比特币的通货膨胀率减半。这个过程大约每四年自动发生一次,自比特币诞生以来就被编写入了系统中。发行量的减少一直是比特币拥有等同于稳健货币吸引力的基础,也是许多加密市场周期投资论点的一部分。

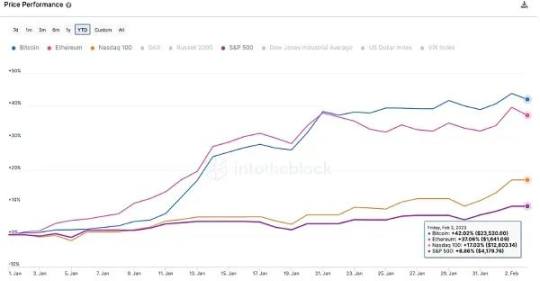

进入 2023 年仅一个多月,比特币的表现似乎优于股票和许多其他加密货币——比特币减半是这背后的原因吗?

投资者的周期心理学——由于比特币减半前后价格上涨司空见惯,投资者开始预测价格:

- 尽管我们不可能证明「减半与比特币 10 年 35,000% 的回报率」有多大关系,但投资者已对此达成了看涨共识;

- 鉴于这种四年一次的模式,投资者可能会在他们设想的下一个牛市周期之前囤积比特币;

- 这种心理循环可以说比减半本身更为乐观。

投资者围绕比特币减半的兴趣在谷歌搜索量的增加中显而易见。

增加,但没有过热——谷歌搜索量呈上升趋势,但仍远未达到上次减半时的水平:

- 全球范围内的谷歌搜索量现在达到了 77,是过去一年中的第三高;

- 相对于过去五年,这只处于第三高的水平;

- 通常情况下,谷歌搜索 100 的峰值与价格的最高点同时出现,因为它们受到了如此广泛的关注;

- 因此,围绕比特币减半的兴趣增加在短期内可能是乐观的,但在更长的时间范围内它似乎没有达到过热的水平。

尽管减半对比特币利好已成为共识——但它的「实际效果」一定是好的吗?

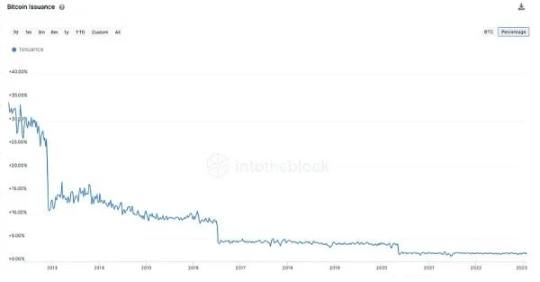

比特币的发行量减少的不会那么剧烈——即使减半的百分比相同,但每次比特币减半对发行率的影响也会逐渐减小:

- 91.8% 的比特币已经在流通,每天发行的数量相对于已经流通的供应量来说很小;

- 矿工的奖励仅占比特币每日链上交易量的 0.1%,这使得它们的抛售压力相对于所有正在交易的比特币来说很小;

- 目前,矿工奖励每天发行约 970 个比特币(约 2280 万美元),当第四次减半后,这一数字将减少到仅 485 个(以当前价格计算约 1140 万美元)。

与每天 4230 万美元(Coingecko 的数据)的比特币交易相比,1140 万美元的抛售压力简直微不足道。这就是为什么我们得出结论,围绕减半的叙事可能比减半本身更乐观。鉴于比特币减半历史上重复的模式,投资者的心理预期才是推动了围绕这种「不切实际的乐观」的投资和投机的最大因素。

由于比特币的供应从一开始就内置在其系统中,并且发行量变得越来越微不足道,因此查看需求方指标更有意义,尤其是谁在购买。

持币巨鲸增持——根据链上数据,我们可以看到持有价值超过 1000 万美元比特币的地址在过去 30 天内增持最多。

- 此举凸显了机构和高净值人士对比特币建立的强烈信念;

- 尽管尚不清楚有多少买盘与减半相关,但巨鲸和长期持有者往往会在熊市以及牛市开始时增持,并在价格创下历史新高后开始抛售。

即使减半在流通量上已经无关紧要,我们是否只是简单地重复另一个四年周期?

比特币与更广泛的金融市场建立起来的高度相关性可能会使第四次减半更加微妙。美联储上周采取的宽松货币政策引发了所有市场的购买活动,如果这种情况持续下去,可能有助于推动比特币在减半叙事上的反弹。在更广泛的采用指标方面,也可能影响比特币在减半叙事中的反弹规模。

虽然我们仍然无法确认以减半为主导的周期是否会持续,但值得一提的是,人类心理在几千年来的历史上并没有发生太大变化——在短短四年内更是如此。

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表Bi123的观点或立场