Messari:美国国债推动 RWA 迅猛发展

融资

Solana

借贷

虽然像 Centrifuge 和 Goldfinch 等私人信贷协议正在稳步增长,但与 2023 年始终保持增长的较新的 RWA 子类别相比,它们的规模相形见绌:链上美国国债。

撰文:Messari

翻译:Terry,胡子观币

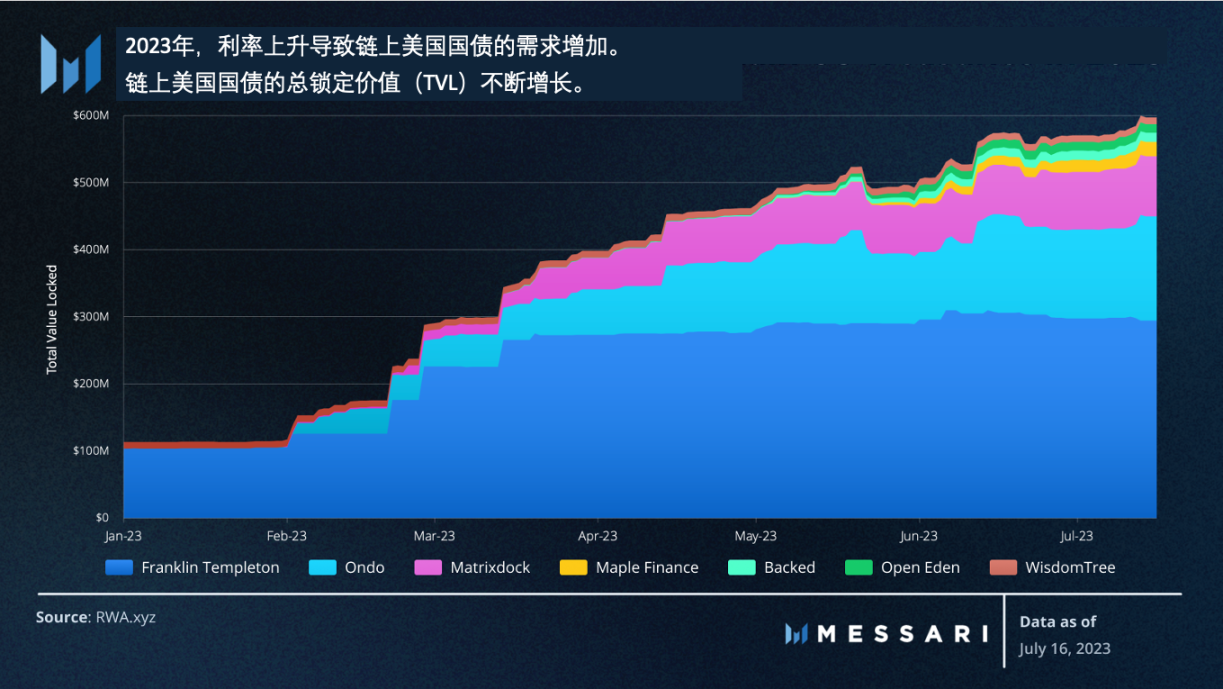

目前,加密货币的顶级借贷协议提供的稳定币收益率约为 3%,而美国国债收益率则提供了更具吸引力的低风险替代方案。这导致了一些协议的兴起,将这些离线收益率转移到链上。

自智能合约平台问世以来,将现实世界资产(RWAs)纳入 DeFi 抵押品一直是加密货币领域许多人的梦想。将模拟世界中的资产进行代币化承诺为 DeFi 带来更多样化的抵押品、收入来源、分式所有权以及降低成本和波动性。

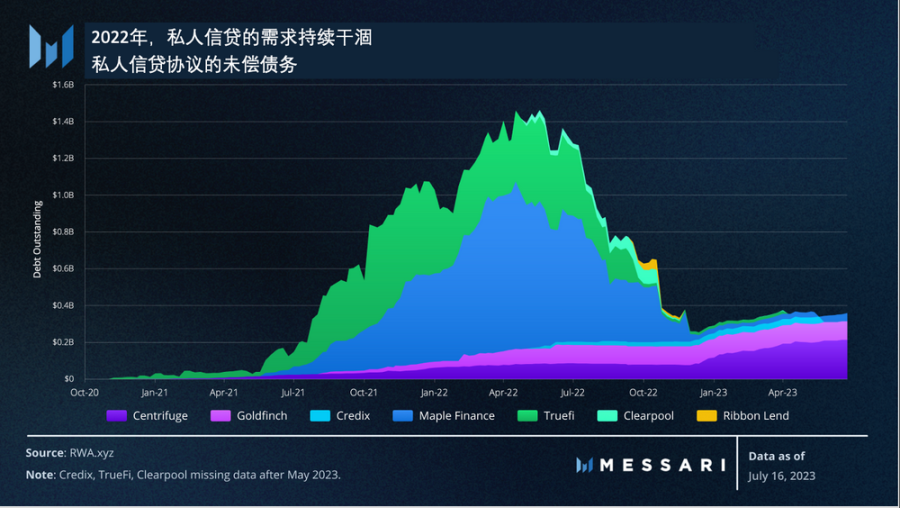

在 2018 年和 2019 年,一波最初的代币化房地产项目未能起步之后,RWAs 似乎在 2021 年的牛市中首次获得了合法的发展势头,这要归功于 Maple Finance、TrueFi、Goldfinch 和 Centrifuge 等私人信贷协议。这些协议的理念是,稳定币贷款人可以通过向由协议审查的担保不足借款人出借资金而享受高于平均水平的回报。

理论上,借款人使用这些资金来在现实世界中进行生产性投资。然而,仔细观察发现,2021 年和 2022 年初的大部分借款增长主要是由加密原生业务使用 Maple Finance 和 TrueFi 导致的。这些企业很可能将这些资金用于廉价杠杆或链上套利策略,而不是用于在现实世界中提供全新的服务。

虽然像 Centrifuge 和 Goldfinch 等私人信贷协议正在稳步增长,但与 2023 年始终保持增长的较新的 RWA 子类别相比,它们的规模相形见绌:链上美国国债。

在过去的 15 个月里,随着美联储历史性的加息,美国国债收益率的需求急剧增加,将联邦基金利率从 2022 年 3 月的 0.25% 上调至今天的 5.25%。目前,加密货币的顶级借贷协议提供的稳定币收益率约为 3%,而美国国债收益率则提供了更具吸引力的低风险替代方案。这导致了一些协议的兴起,将这些离线收益率转移到链上。其中最值得注意的两个协议包括:

1. 富兰克林·坦普尔顿(Franklin Templeton)的美国政府货币市场基金——这是最大的链上基金,总投资额近 3 亿美元。该基金在 Stellar 上进行了代币化,但其提交给美国证券交易委员会(SEC)的申请文件中指出,在发生争议时,该基金的任何离线账本将优先于区块链。

2. Ondo Finance 的 OUSG——这是一种稳定币,实质上将美国国债票据 ETF 进行封装,并将利息传递给其持有者。Ondo 的服务仅对合格的购买者(个人或家族拥有的投资超过 500 万美元)开放,而 OUSG 只能在白名单地址之间转移。Ondo 提供了 Compound V2 的变体 Flux Finance,允许将 OUSG 用作抵押品来借贷稳定币,如 USDC、USDT 和 Dai。

虽然这些项目在正确的方向上迈出了一步,但它们的限制使得普通的加密货币投资者几乎无法使用。大多数协议将其服务限制在非美国用户,并且 KYC(了解您的客户)措施阻止了代币化资产与 DeFi 的无需许可服务结合。再次强调,对于代币化的国债在加密经济中获得合法地位,需要明确的监管规定。

在短期内,美国国债将继续在加密货币的两个最大的稳定币协议中扮演重要角色。6 月 21 日,MakerDAO 购买了另外价值 7 亿美元的美国国债,使其总持有量达到 12 亿美元。该协议价值 23 亿美元的 RWA 抵押品现已成为该协议资产中最大的部分,占 Maker 资产的 49%。MakerDAO 的这些 RWA 组成部分还为该协议带来了可观的费用收入。根据 MakerDAO 的战略财务核心单位的数据,来自 RWAs 的稳定费用占截至目前的全部稳定费用的 78.5%。这种转变表明 Maker 致力于构建多样化的抵押品基础,可以摆脱 DeFi 的波动性。

在 Maker 最近购买国债的同一天,Circle 重新承诺使用国债来支持其 USDC 稳定币。上个月,该公司曾在美国债务上限僵局期间将所有价值 240 亿美元的国债清算,转而选择隔夜回购协议。随着债务上限冲突在 6 月 3 日解决,Circle 恢复了在其由黑石管理的 USDC 储备基金中购买国债,并计划将其暴露分配在短期国债和回购协议之间。

关键事件

Pendle

Pendle 今年以 1700% 的价格增长成为表现最佳的 DeFi 资产。这个收益衍生协议允许用户将带息代币分成独立的主要代币(PTs)和收益代币(YTs),并对收益波动进行投机。随着以太坊质押生态系统的崛起,这已经成为一项日益受欢迎的服务。Pendle 最近在过去 30 天中取得了最令人印象深刻的表现,价格增长了 70.5%,TVL 增长了 37.5%。

TVL 的增长主要受到 stETH 和 GLP 的存款推动,以及 Aura Finance 的 swETH 池的最近加入。swETH 池是 Pendle 上的第一个 LST 池,允许双方都获得收益;用户从 Swell 的 swETH 获得基础质押收益,同时从借出在 Aave 上的 bbaWETH 获得贷款收益。

Pendle 采用了一个投票托管(ve)治理系统,允许用户锁定 PENDLE 换取 vePENDLE,并分享协议的收益份额。vePENDLE 持有者获得 80% 的交换费用,3% 的来自 Pendle 收益代币的所有收益产生的费用,以及未赎回的主要代币和收益代币到期后的部分收益。

Pendle 最近的价格增长受到了 6 月初「Pendle 战争」的推动。在 Penpie 和 Equilibria 推出后,它们迅速成为最大的 vePENDLE 持有者,并随后导致了流通 PENDLE 供应的减少。这种供应变化与 Penpie 和 Equilibria 上线后 30 天内价格上涨了 101% 相关。

另一个可能推动 Pendle 生态系统未来增长的发展是其他 DeFi 协议对基于 Pendle 的资产作为抵押品的支持。Dolomite 是建立在 Arbitrum 上的 DEX 和货币市场,在 6 月 28 日添加了对 Pendle 的 PT-GLP 作为借贷抵押品的支持,使其成为第一个允许 Pendle 用户在 Pendle 资产上获得杠杆的借贷协议。未来,更多的整合可能会为 Pendle 新兴生态系统带来进一步的增长。

Drift 的 Super Stake SOL

随着 Solana 生态系统继续从 2022 年由 SBF 引发的崩溃中恢复过来,SOL 质押正在成为生态系统内吸引人的收益来源。Drift Protocol 推出了其 Super Stake 服务,允许用户以类似于在以太坊上使用循环借贷策略的方式获得对 SOL 质押收益的杠杆暴露。

Super Stake 循环流程如下:

1. 用户存入 mSOL,这是 Marinade Finance 提供的流动性质押代币。

2. 对 mSOL 进行借贷获取 SOL。

3. 将借来的 SOL 质押以获得更多的 mSOL。

4. 重复上述过程。

Super Stake 为用户在单击一次内执行循环过程,并可以使用高达 3 倍杠杆进行循环。Super Staking 过程在 Drift 上迅速成为热门服务,已经有超过 10 万个 mSOL 的存款。Drift 计划在可靠的 Pyth 或 acles 为 stSOL 和 jitoSOL 开发之后,添加对其他流行的 Solana 流动性质押代币的支持。

dYdX V4 测试网络

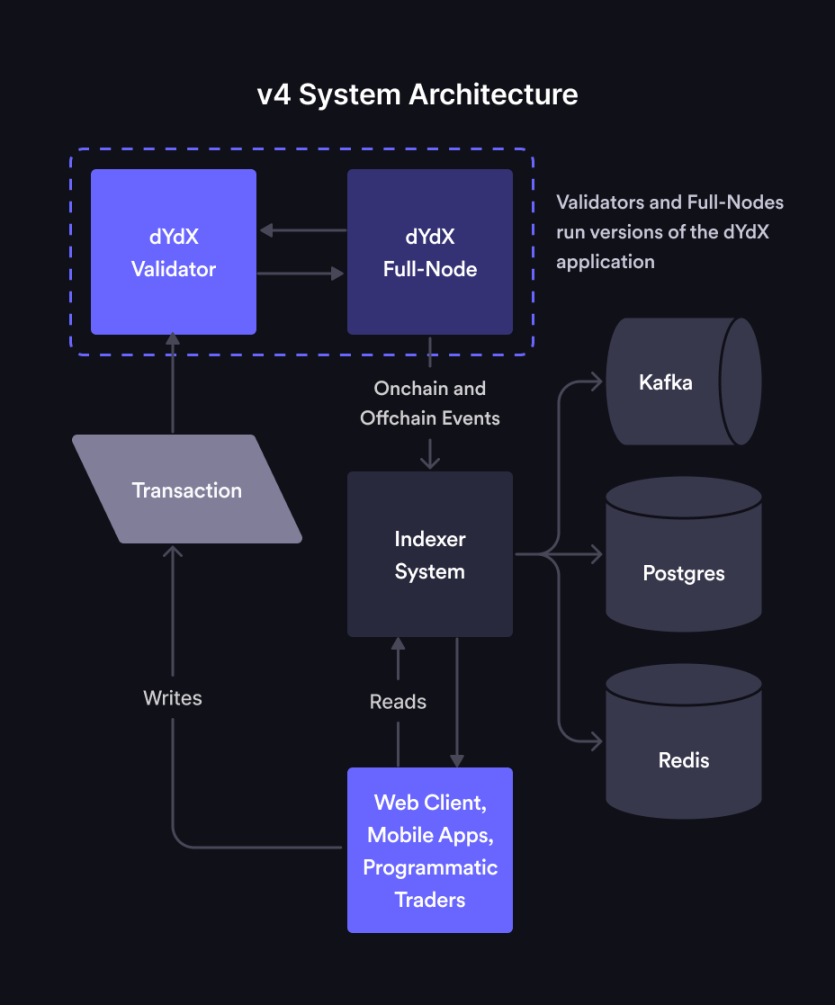

备受期待的 dYdX V4 于 7 月 5 日在测试网络上推出。尽管 V4 测试网络目前只支持 BTC 和 ETH,但它包括了 10 多种钱包集成,包括 Metamask 和 Coinbase Wallet 等流行选项。这很重要,因为大多数基于 Cosmos 的网络缺乏对适用于 EVM 兼容链的加密货币最受欢迎钱包的支持。为这些钱包提供支持应该有助于 dYdX V4 吸引 EVM 网络的用户,同时抽象掉 dYdX 与 Cosmos 之间的关系,这是 dYdX 创始人 Antonio Juliano 一直强调的事情。

在测试网络推出前的几周,dYdX V4 的技术细节已经公开。新的架构的亮点是一个由 dYdX Chain 的验证器集维护的离链订单簿和撮合引擎,以及一个定制构建的索引系统,将链上订单簿的状态传递给 dYdX 的前端。

crvUSD 的采用情况有所增加

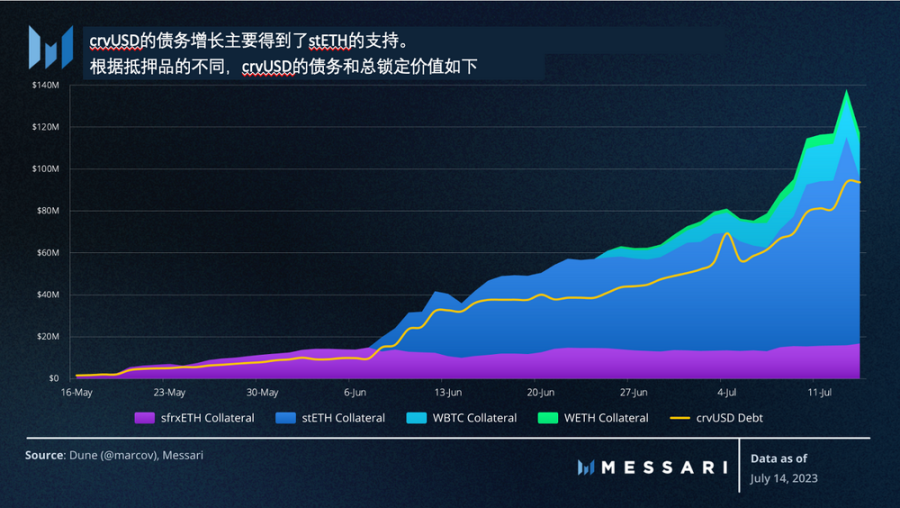

在初期推出缓慢后,过去一个月 crvUSD 的采用情况有所提高,总锁定价值从 4800 万美元增加到 1.47 亿美元,crvUSD 的债务从 3760 万美元增加到 9100 万美元。

增长主要是由于在 6 月 8 日将 wstETH 作为抵押品添加进来,wstETH 现在占据了 crvUSD 总锁定价值的 71.9%。最近,WBTC 和 WETH 分别在 6 月 18 日和 20 日被纳入作为合格抵押品类型。WBTC 已经接近超过 sfrxETH 成为占据总锁定价值第二大的抵押品类型——wBTC 占据了总锁定价值的 13.4%,而 sfrxETH 则占据了 14.1%。为了进一步与整个协议保持一致,Curve 的 DAO 还投票决定将从 crvUSD 产生的费用分配给 veCRV 持有者。尽管总锁定价值和交易量最近有所增长,但当前持有 crvUSD 的地址不到 400 个,这表明稳定币的使用高度集中在少数 DeFi 核心用户之间。

Aave GHO 已在以太坊主网上启动

未来,随着 Aave 长期期待的 GHO 稳定币在周末在以太坊主网上启动,crvUSD 将面临日益激烈的竞争。GHO 的铸币上限最初将设定为 1 亿个 GHO,借款利率为 1.5%,在使用 stkAAVE 作为抵押品铸造时,将获得 30% 的折扣。

随着 GHO 的引入,Aave 创造了额外的收入来源,并更多地控制了其货币市场的供应方。这将降低 Aave 的稳定币资金成本,因为协议将不再依赖于吸引外部稳定币(如 USDC)来满足用户的需求,从而巩固了 Aave 的自上而下的供应服务业务模式。

DeFi 图表册

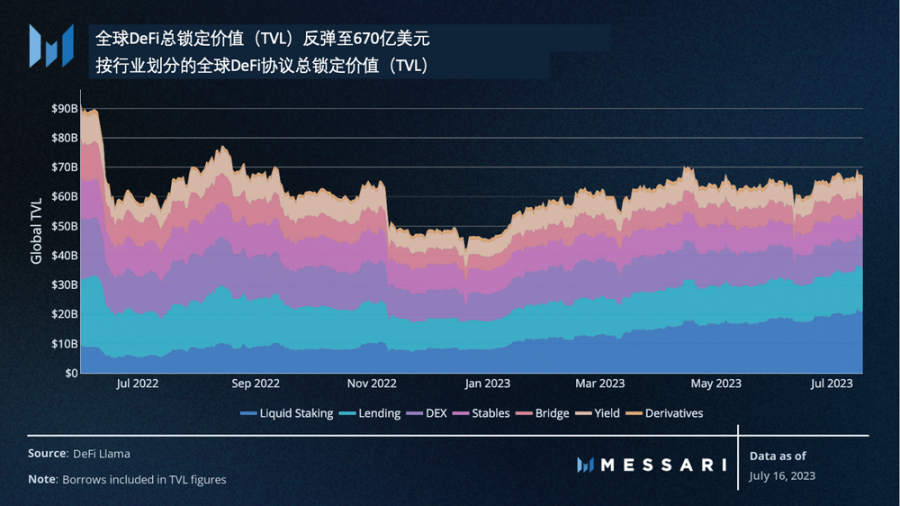

全球总锁定价值(TVL)

全球 DeFi 总锁定价值(TVL)在过去 30 天经历了回归,此前在美国证券交易委员会(SEC)对 Coinbase 和币安美国的诉讼后突然下降。目前总锁定价值(TVL)为 670 亿美元,接近 2023 年 4 月末的高点(700 亿美元)。

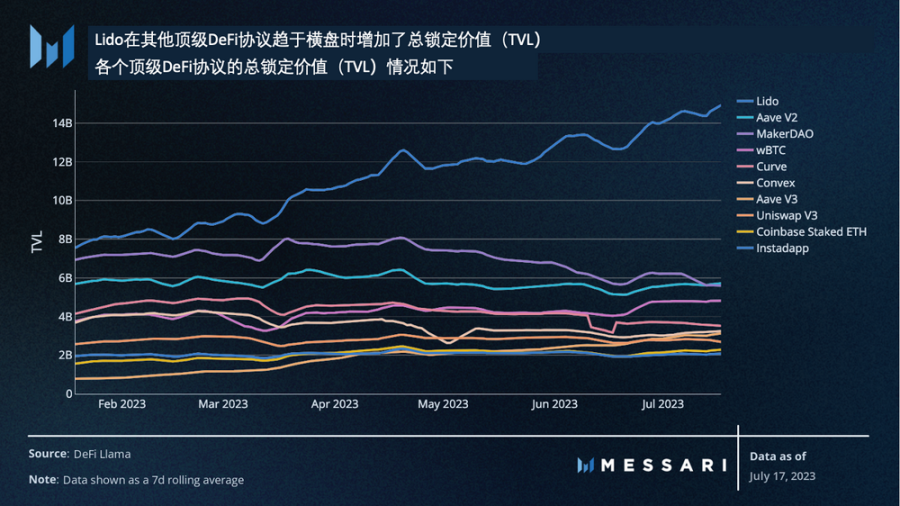

Lido 仍然在所有 DeFi 协议中吸收最多的总锁定价值(TVL)。在过去的 30 天里,这个流动性质押巨头增加了 250 亿美元的 TVL。为了形成对比,Lido 最接近的去中心化流动性质押竞争对手 Rocket Pool 仅有 19 亿美元的 TVL。Lido 目前在质押领域占据 32% 的主导地位,并再次接近隐含的 33.3% 上限,这将使 Lido 成为以太坊活力的单一攻击向量。

全球用户数

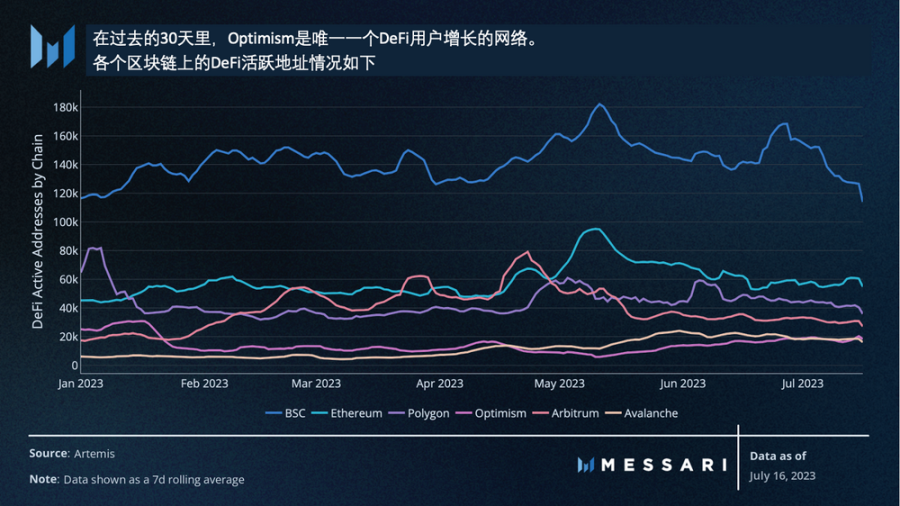

在六月份急剧下降后,币安智能链重新获得了一些 DeFi 用户,但该网络在过去 30 天的用户变化仍然保持负值。这是除了 Optimism 之外,所有受追踪网络的趋势。Optimism 的活跃 DeFi 地址增长了 9.8%。Optimism 活跃地址的增长主要是由于 Uniswap 和 DEX 聚合器 Matcha 和 1inch 上的交易活动增加所致。

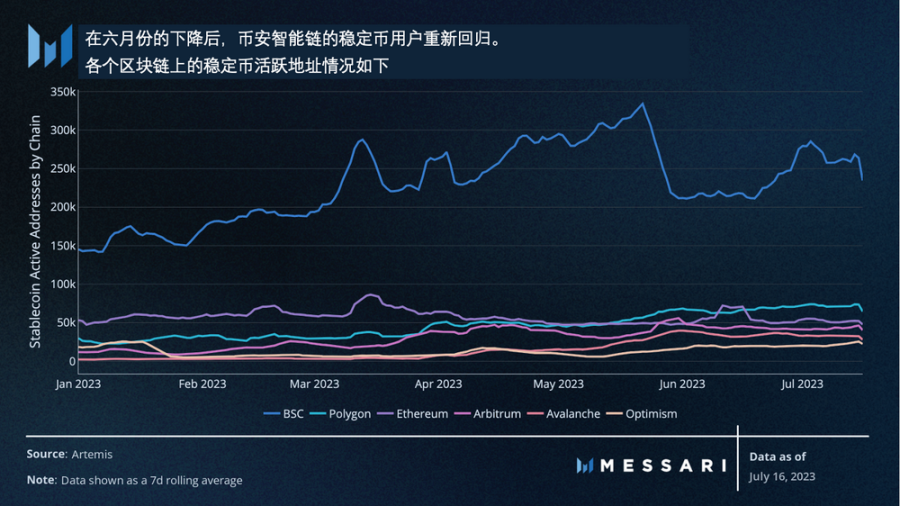

在稳定币用户方面,币安智能链在六月份失去的活跃地址中,回归了相当大的部分,增长了 10.1%。Optimism 是唯一另一个看到稳定币地址增长的网络,增长了 11.8%。值得注意的是,以太坊的稳定币活跃地址再次下降了 24%,这是继 5 月份以太坊主网上的 meme 币狂潮后的持续趋势。

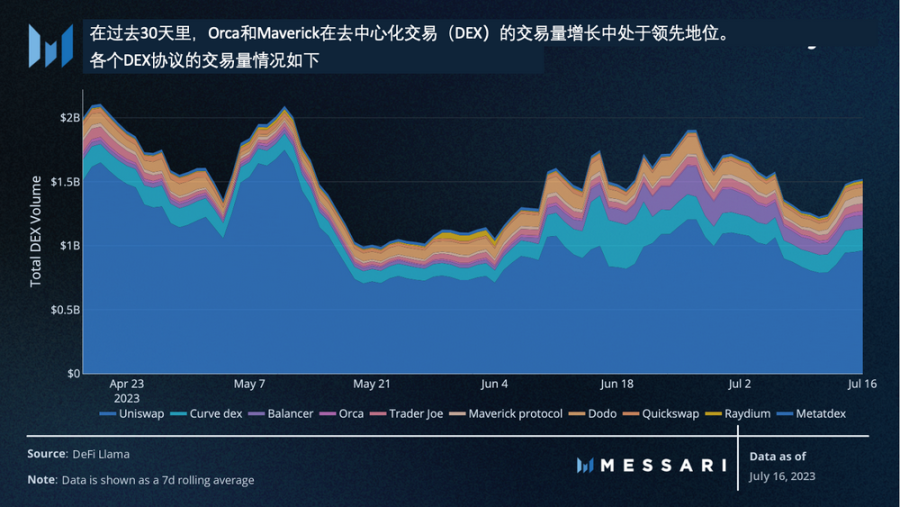

DEX 交易量

DEX 交易量在过去一个月内再次保持相对稳定。在最近几周中,Orca 和 Maverick 的交易量增速最快。Orca 的增长可以归因于最近几周 Solana DeFi 的重新受到关注,而 Maverick 的活动受益于其最近的代币发行和激励计划。

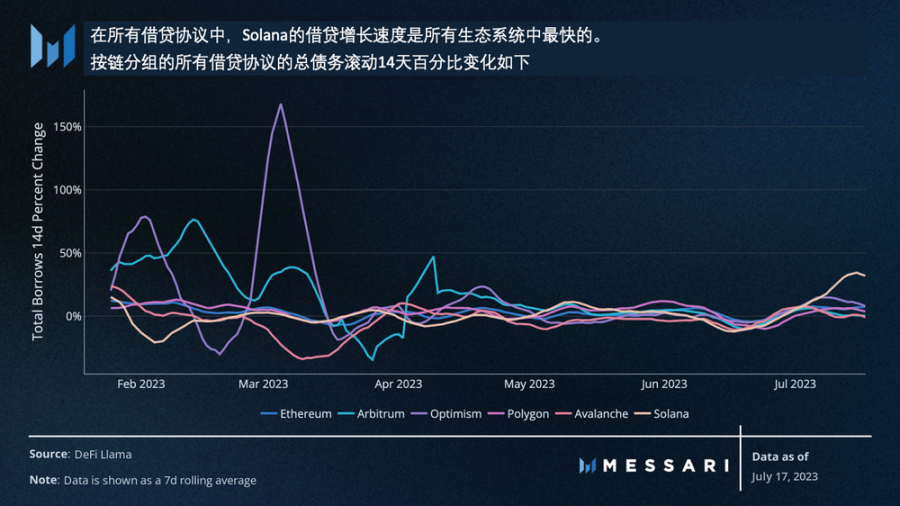

借贷市场

全球链上债务在过去一个月增长了 14.7%,目前达到 52 亿美元。债务利用率再次增加,而以太坊的价格在过去几个月里保持平稳。与过去 18 个月内利用率的剧增不同,当前的增长是缓慢而稳定的。

目前,在各个独立的生态系统中,Solana 的借贷增长速度最快。这主要是因为 Solana 的 DeFi 生态系统要比其他生态系统小得多,因此任何活动的增加很可能会在百分比上产生更大的变化。除了 Drift 的超级质押服务的发展外,资金正在流向 MarginFi,希望获得与在该协议上进行借贷活动相关的潜在空投。

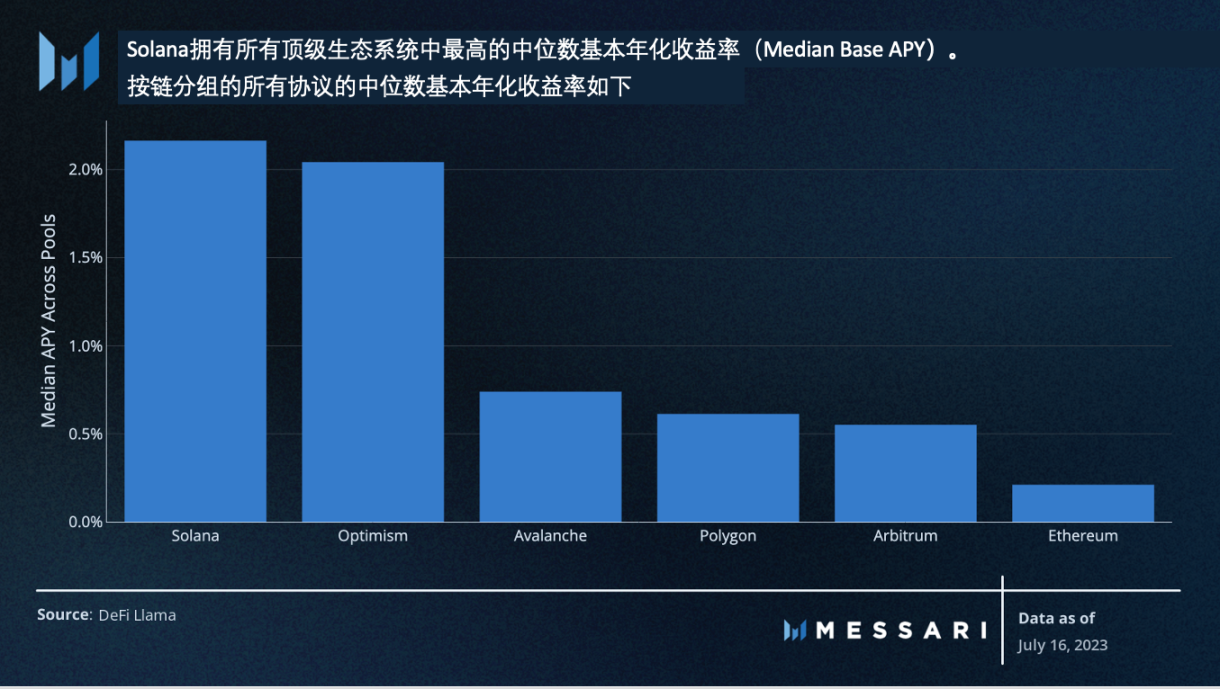

收益率

对 Solana 的 DeFi 生态系统的重新关注也体现在 Solana 超越 Optimism 成为收益率最高的生态系统(按所有池子的中位数计算)。

新兴的 Credix 继续向愿意向传统世界的企业借贷的用户提供双位数的 USDC 收益率,而 Solana 的顶级去中心化交易所 Orca 则持续在其集中流动性池中产生高收益率。

融资

Alluvial Protocol - 1200 万美元 A 轮

Alluvial 是 Liquid Collective 背后的开发公司,在今年 1 月完成了 620 万美元的种子轮融资,仅仅六个月后,它又完成了 1200 万美元的 A 轮融资。Liquid Collective 目前由 Coinbase Prime、Bitcoin Suisse 和 Hashnote 组成,旨在为企业提供符合监管的流动性质押体验。

Liquid Collective 的流动性质押代币 LsETH 的供应仅有 2500 个 ETH,但这轮新融资表明投资者对 Alluvial 在未来几年成为企业 ETH 质押领域的主要参与者充满信心。这轮融资由 Ethereal Ventures 和 Variant 共同领投。

Ambient Finance - 650 万美元种子轮

之前被称为 CrocSwap 的 Ambient Finance 宣布完成 650 万美元的种子轮融资,使该协议的估值达到 8000 万美元。Ambient 是一家创新的去中心化交易所,支持集中流动性和环境流动性(X*Y = K),以及原生限价订单。流动池费用可以动态调整,并自动重新投资到流动池中进行复利回报。

Ambient 于 6 月 12 日在以太坊主网上推出,并在撰写时吸引了 650 万美元的总锁定价值(TVL)。与未发布的 Uniswap V4 类似,Ambient 有机会在竞争对手在今年年底或 2024 年初推出类似服务之前获得关注。

Maverick Protocol - 900 万美元风险投资轮

另一家去中心化交易所 Maverick Protocol 在由 Founders Fund 领投的一轮融资中筹集了 900 万美元,使其自 2021 年创立以来的总融资额达到 1800 万美元。Maverick 通过在价格波动时自动调整集中流动性仓位来区别于竞争对手的去中心化交易所。

自 2023 年 3 月首次在以太坊主网上推出以来,Maverick 在所有去中心化交易所中拥有最高的周转率(交易量 / TVL),并且还成为了 zkSync Era 上最大的去中心化交易所。在 6 月 21 日融资后不久,Maverick 发布了其治理代币。

One Trading - 3300 万美元 A 轮

Bitpanda Pro 已成为一个新的实体——One Trading,并在 A 轮融资中筹集了 3300 万美元。这家奥地利交易所针对机构和专业的欧洲交易者,并采用会员制模式,而不是依赖按交易付费的商业模式。这轮融资是国际资金增加的最新例子,显示投资者在加强海外交易所基础设施方面的持续承诺,同时美国面临监管不确定性。One Trading 此轮融资由 Peter Thiel 的 Valar Ventures 领投。

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表Bi123的观点或立场