再探流动性质押:数据揭示 Lido 现在还香吗?

借贷

PoS

预言机

本文将探讨 Lido 在流动性质押领域的突出地位。

撰文:Tanay Ved

编译:深潮 TechFlow

介绍

以太坊网络向 PoS 区块链的演进为其关键参与者和基础经济体带来了重大变化,如今将 PoS 定位为以太坊共识的支柱。成功完成「合并」之后,紧随其后的是「Shapella」升级,使整个行业围绕着 PoS 而兴起。随着约 400 亿美元的资产质押和不断增长的利益相关者生态系统,我们有必要了解这个领域的现状并深入了解对该行业具有显著影响力的主要参与者。

Lido,这是 PoS 经济体中最大的参与者,我们已经了解了其流动性质押代币(stETH)、治理代币(LDO)和基础节点运营商的状况。通过本文,我们试图探讨 Lido 在流动性质押领域的突出地位,这对以太坊社区而言已经成为一个越来越有争议的话题。

以太坊 PoS 的现状

然而,在我们深入探讨 Lido 和 stETH(质押 ETH)的深处之前,了解以太坊 PoS 的现状将非常有帮助,特别是在货币紧缩和升息率上升的宏观经济背景下。

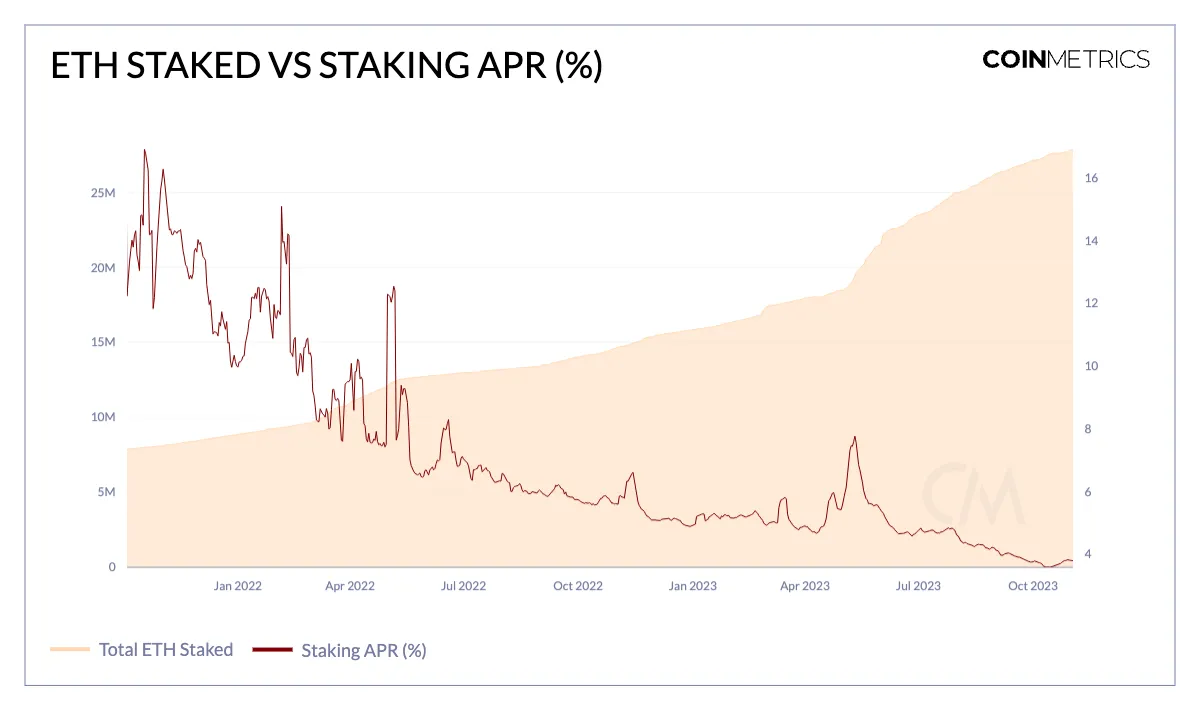

截至十月,已有约 2790 万 ETH(占当前供应的 23%)或价值约 400 亿美元的资产已被质押在信标链上,凸显了自 Shapella 硬分叉以来质押快速增长的趋势。然而,目前这种加速的采用似乎已经放缓。这种放缓也可以归因于自合并以来以太质押 APR 从 5.5% 以上下降到了 10 月的 3.5%,这是由于大量验证者进入网络和更低的交易费用所致。相比之下,美国十年期国债收益率目前为 4.67%,在寻求更安全和更高收益的时机方面产生了重大机会成本。然而,这些条件的改变可能导致这一前景发生变化,再次使链上收益变得有吸引力。

深入了解 Lido 的主导地位

Lido 在 PoS 经济体中扮演了重要角色,使质押变得更加民主。在其核心,该协议汇集了资本提供者(即 ETH 质押者 / 委托者)和基础设施提供者(即节点运营商),使用户可以存入任意数量的 ETH,而不仅仅是成为验证者所需的 32ETH。当用户将 ETH 存入 Lido 的智能合约时,资金会被汇集并外包给一组经过筛选的节点运营商,他们运行所需的软件和硬件。结果,委托人收到「stETH」——以 1:1 的比例铸造的 ETH 存款的可替代债权。

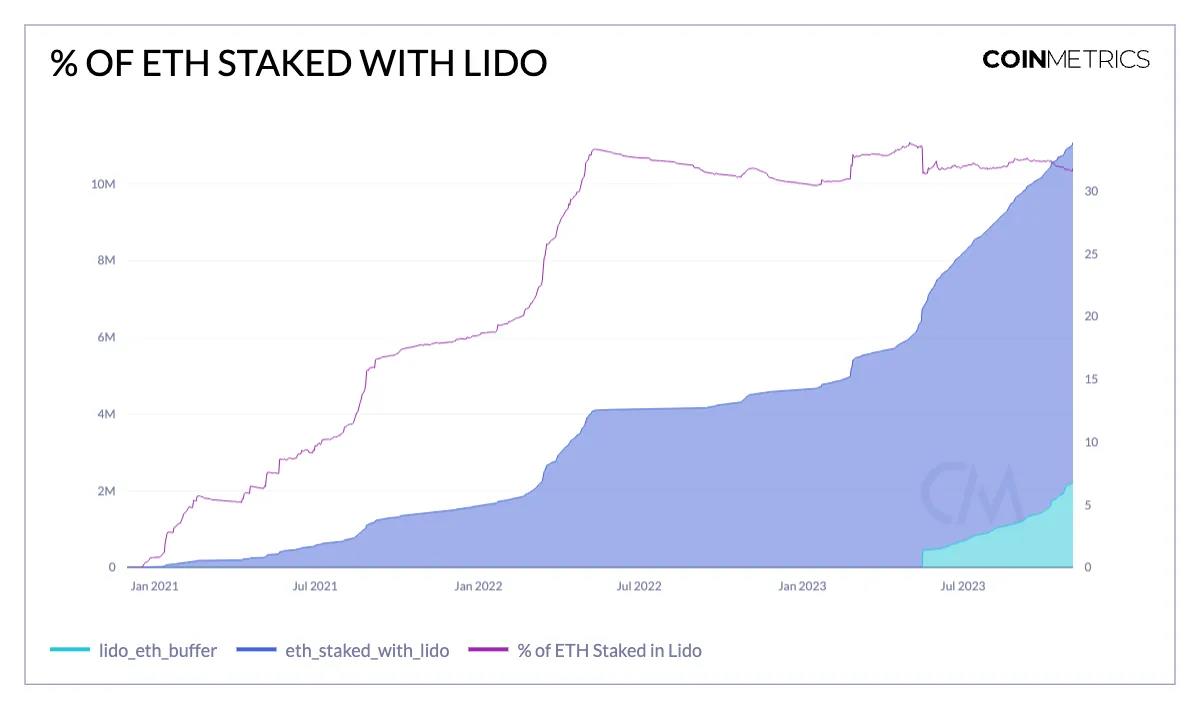

在总计的 2760 万 ETH 中,通过 Lido 质押的以太 ETH 为 890 万 ETH,总价值为 168 亿美元,这使其成为最大的流动性质押和去中心化金融(DeFi)协议。从百分比上看,这相当于所有 ETH 质押的约 32%,这一指标一直备受关注,因为 Lido 的市场份额大约占据了所有 ETH 质押的三分之一,引发了有关中心化的担忧。

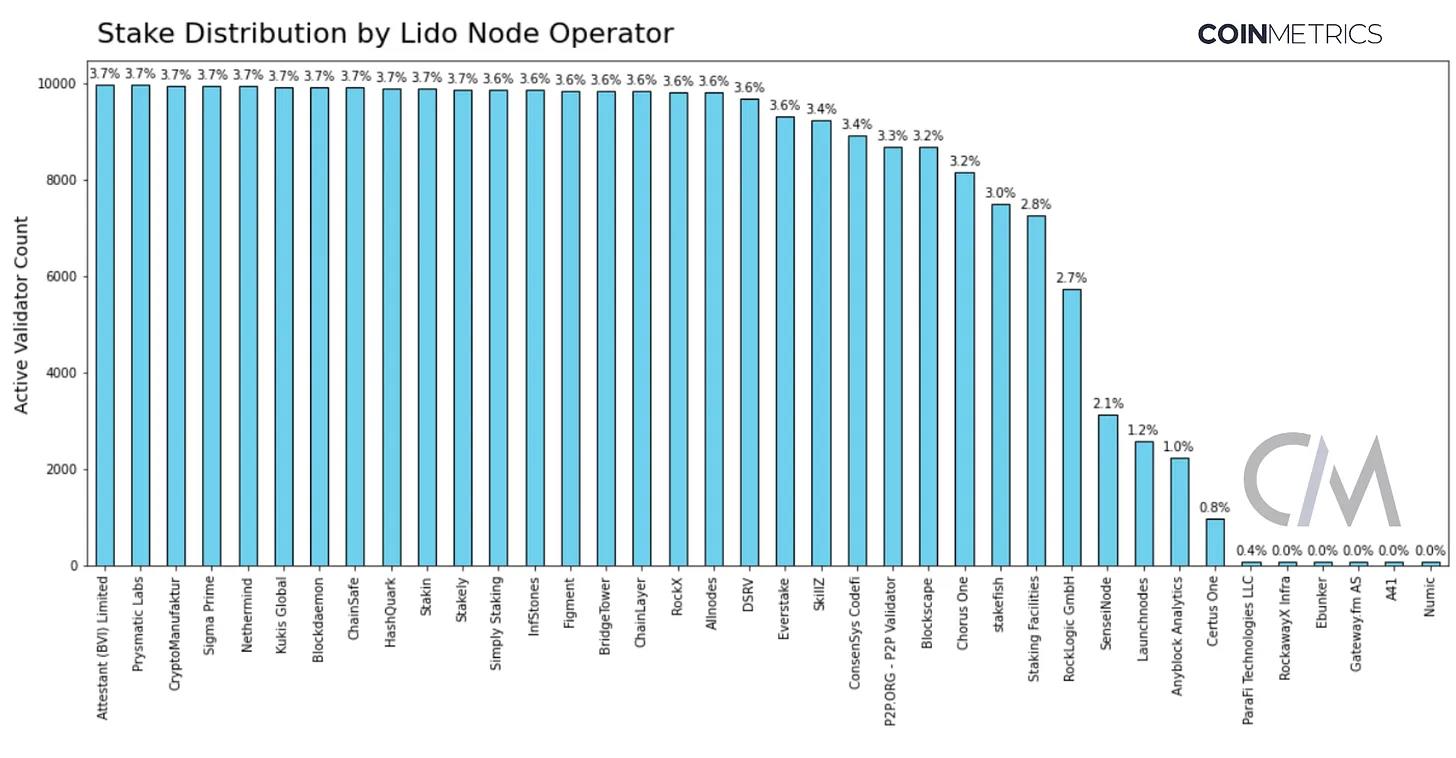

这些担忧源于这一观点,即如果一个流动性质押协议或其基础的节点运营商超过了总 ETH 质押的临界值,它可能会增加以太坊网络出现不良结果的可能性,这包括加强中心化、协调最大可提取价值(MEV)的提取、不公平的减持(处罚)以及其他形式的操纵,比如为了个人利益而进行的时间窃取攻击。然而,值得注意的是,Lido 并不以单一实体运营,而是由 38 个节点运营商组成,受到质押上限的约束,服务器地理分布以保持验证者集的司法分散。

可以说,由 Lido DAO(去中心化自治组织)监督的治理流程给协议带来的(潜在)风险比其抵押的 ETH 份额更大。

关于 Lido 主导地位的争论最近愈演愈烈,支持者认为 Lido 增加了质押的可访问性,并将其成功归因于 stETH 的自由市场动态和强大的网络效应。相反,批评者担心由于其不断增长的影响而导致中心化的可能性,敦促 Lido 限制其增长,并探索将质押更直接地嵌入以太坊网络本身等替代方案。尽管这种情况的现实更加复杂,但显然,在可访问性和去中心化之间找到平衡对于维护以太坊的核心原则和长期健康至关重要。

stETH 的网络效应

Lido 的先发优势以及通过 stETH 实现的原生收益引入,使该协议积累了大量的网络效应。这些特性导致了赢家通吃的动态,创造了围绕流动质押的寡头市场结构。stETH 是 Lido 生态系统中最重要的部分之一,允许用户 / 质押者「委托」他们的以太来保障网络(参与共识),以换取代币化的代表,即其基础质押的衍生物。这一代币不仅提供了原生的收益形式,还具备额外的实用性,因为它可以交易、交换、借贷或用于提供流动性,同时赚取质押的收益,这是流动性质押的一个关键价值主张。

stETH 作为抵押品

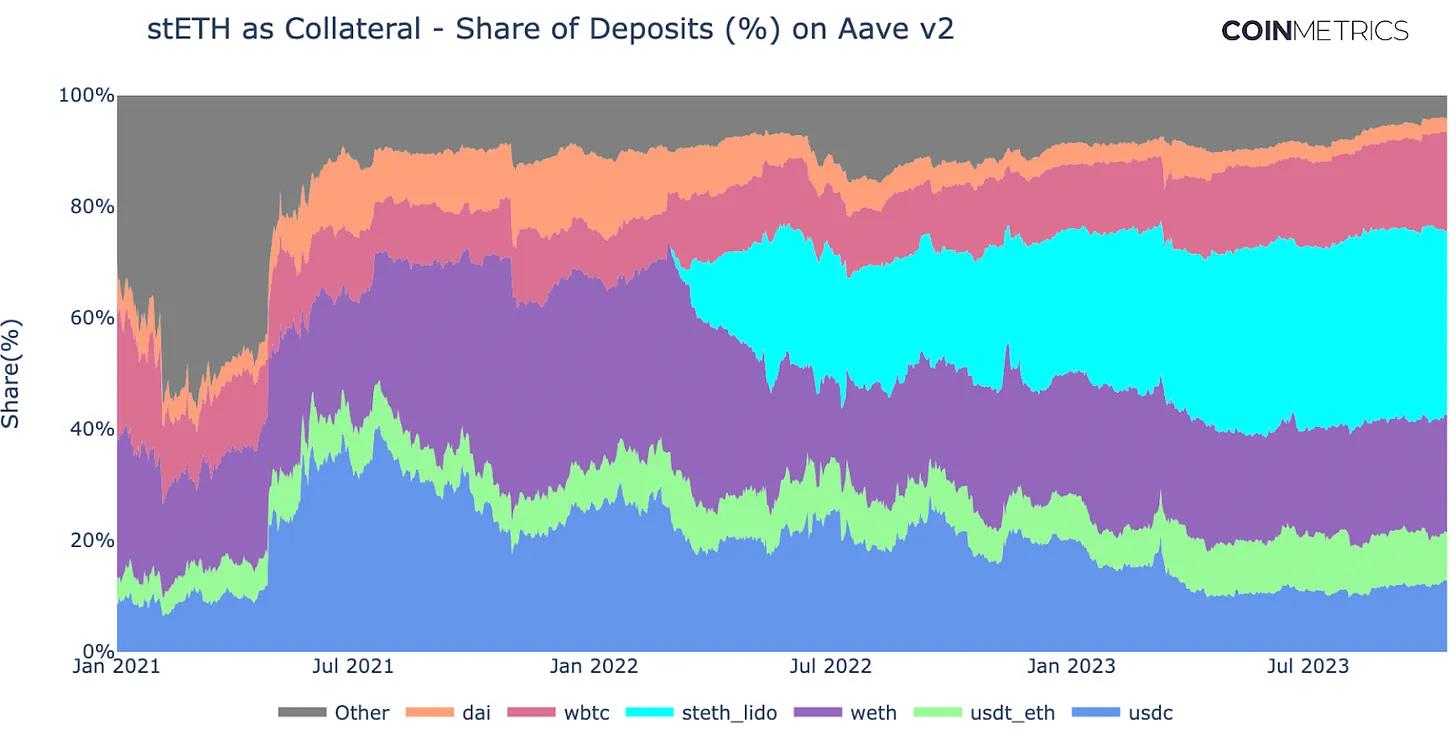

stETH 及其封装版本(wstETH)已成为几家去中心化金融(DeFi)平台包括 Aave、Maker 和 Compound,支持贷款的最大抵押品形式。如上所示,Aave v2 上的存款总份额由 33% 的 stETH 组成,自引入以来迅速增长。与此同时,封装的 ETH(WETH)的份额从 39% 的高点下降到目前的 21%。stETH 的增长受到了其收益和资本效率的推动,与持有或使用纯粹 ETH 相比,它提供了一个机会成本。

这些特性还导致了一系列利用 stETH 作为超额抵押品或合成稳定币主要抵押品的新兴产品的出现。这些产品是与其他产品如 sDai、sFrax 和 USDM 相辅相成的,它们将来自公共证券(例如美国国债)的收益引入到链上。

stETH 在交易所的情况

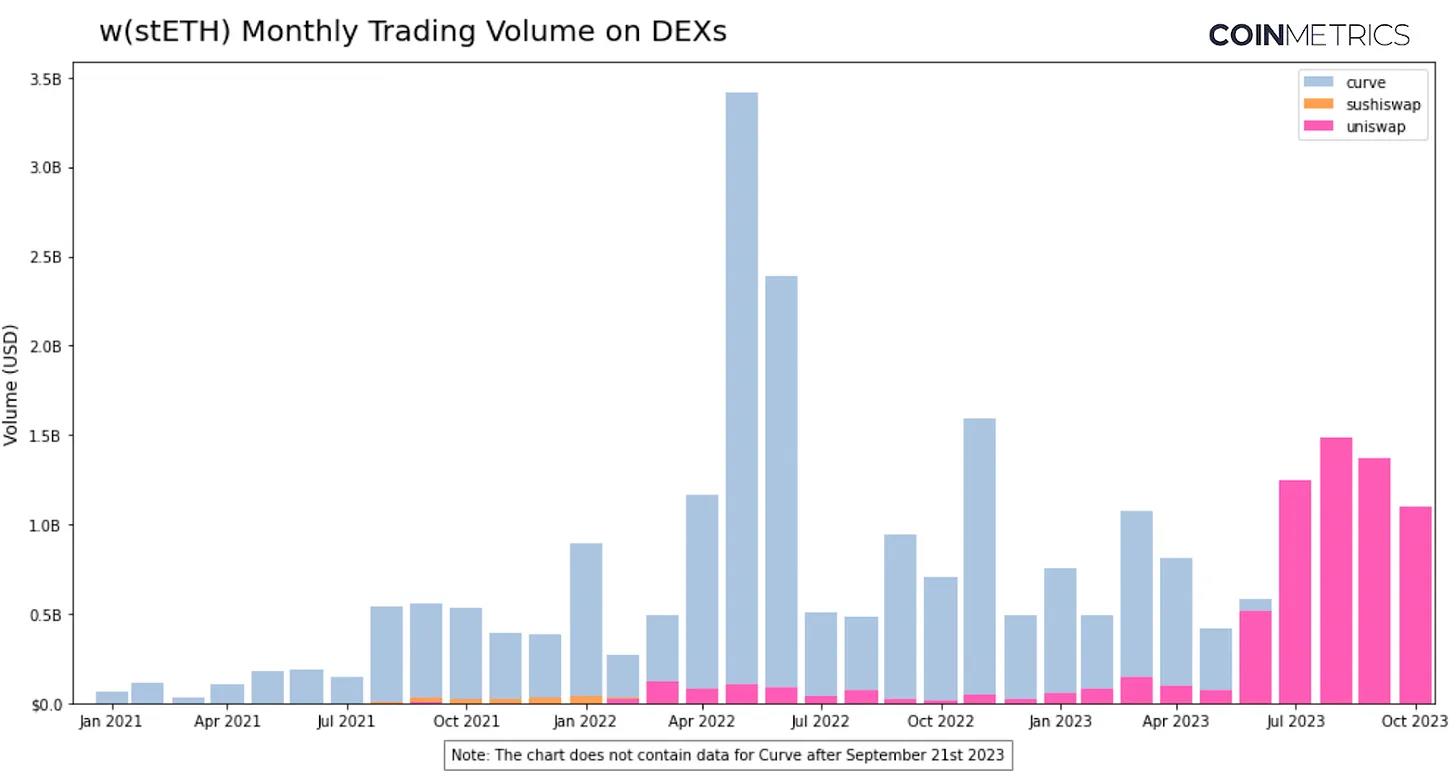

stETH 在去中心化和中心化交易所上也具有存在感,允许用户获得该代币及其质押奖励的敞口。此外,在自动做市商(AMM)中具有重要的流动性,如 Curve Finance 和 Uniswap,有助于促进资产的流动交易。正如上图所示,stETH 历来受益于其在 Curve 上的重要存在,2022 年 5 月的月度交易量达到了约 350 亿美元。然而,最近,随着 Uniswap 开始获得更多的流动性和交易量,这一趋势似乎有所减弱。相比之下,中心化交易所上的流动性通常较低,不过像 OKX 和火币等交易所似乎有所回升。

stETH 代币–rebase 机制

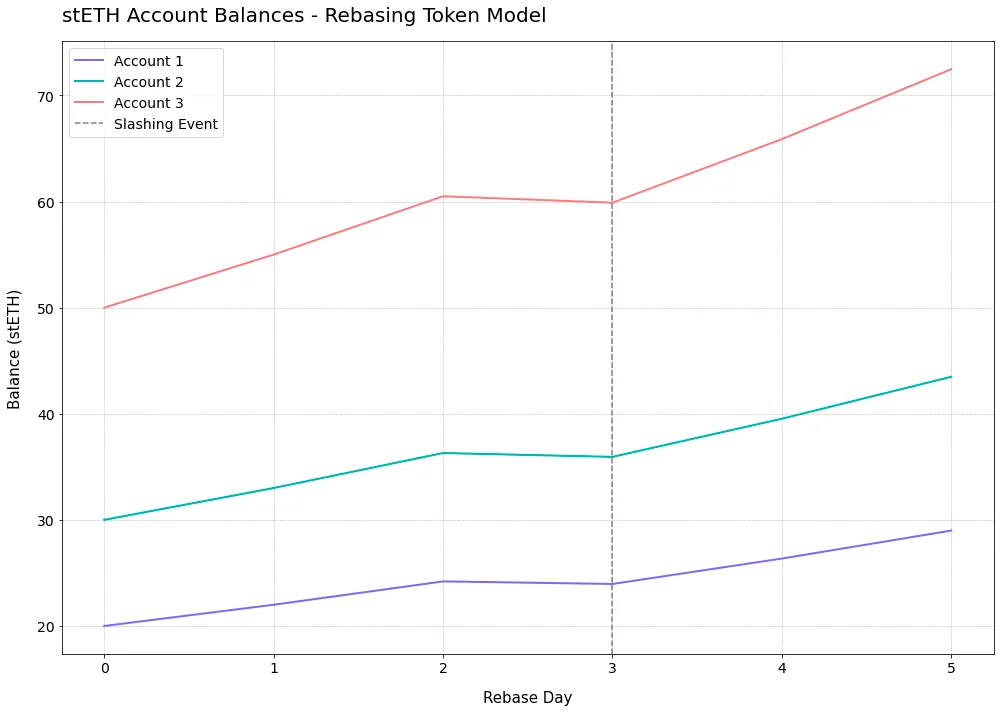

stETH 代币采用「Rebase」机制。这对于 Lido 的用户以及特征 stETH 代币的应用程序有着重要的影响。从根本上说,像 stETH 这样的 Rebase 代币被设计成,当代币供应或用户的质押 ETH 余额与基础资产成比例增加时,代币的供应也会相应增加。在这种情况下,当用户向 Lido 提供 ETH(基础资产)时,stETH(衍生资产)将与质押奖励一起增加。因此,用户无需进行任何附带交易,就可以看到其质押余额的变化。

Rebase 函数:

balanceOf(account) = shares[account] * totalPooledEther / totalShares

如上所示,stETH 的 Rebase 函数可以在以下高层次上进行可视化。例如,我们可以考虑 3 个假设账户,初始质押金额分别为 50、30 和 20 ETH。预言机每天都会报告来自信标链的关于验证者之间汇集的以太币总量的每日统计数据。这一汇集总量的增加或减少(在验证者被削减的情况下)以及获得的奖励将反映在每日 Rebase 结束时用户的账户余额中,就像在传统储蓄账户中的余额增加一样。

尽管这带来了用户友好的体验,但这意味着无法支持 Rebase 代币的应用程序需要引入非 Rebase 版本以实现兼容性。这导致了封装的质押 ETH 代币(wstETH)的引入,该代币适用于 Maker、Aave v3、Compound v3 和 Uniswap V3 等多种协议。

Lido DAO 治理与 LDO 代币

正如前文所提到的,治理是 Lido 协议中的一个重要组成部分。由 LDO 代币持有者管理的 Lido DAO 具有对协议某些关键方面的「根」访问权限。这包括能够进行智能合同升级,管理节点和预言机运营商注册表,它们相关的提款密钥以及监督 Lido 国库。这些特权以及 LDO 代币持有者的高度集中性引发了有关 Lido 治理层作为潜在攻击向量的担忧。因此,提出了关于双重治理的提案,允许 stETH 持有者否决 LDO 持有者的决策,旨在在当前权力动态中创造平衡。

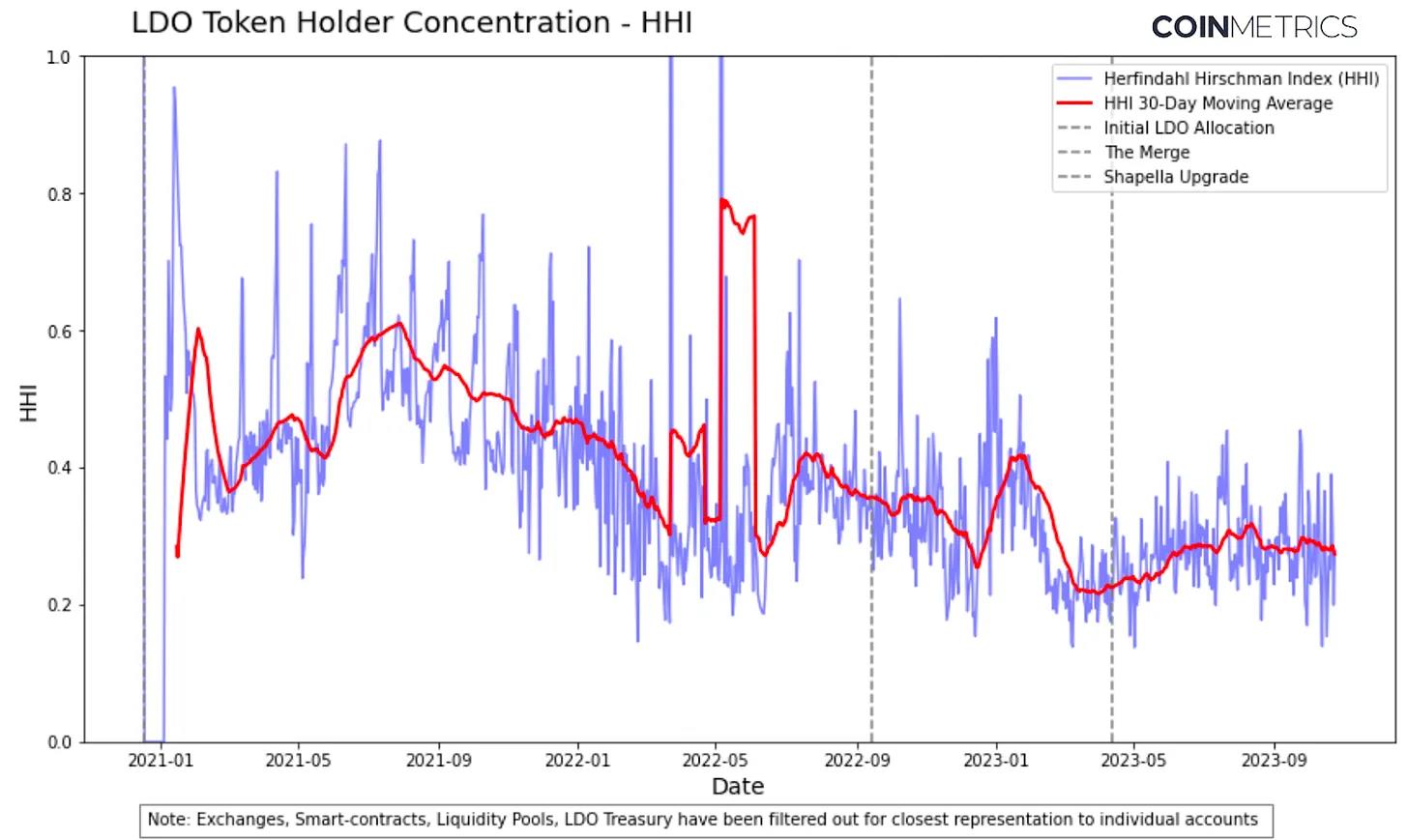

上图显示了 LDO 代币持有者的 Herfindahl Hirschman 指数(HHI)。HHI 度量了市场参与者在一个行业中的集中程度,本例中度量了持有 LDO 代币的账户集中情况。HHI 约为 0 表示均匀分布,而接近 1 的 HHI 值显示了分配极度集中,少数持有者控制着不成比例的供应。很明显,随着持有者基数的日常波动,集中度发生显著变化。HHI 在 1 以上的峰值可能是由于 2020 年 12 月的初始代币分配以及 LDO 价格大幅下跌导致集中度暂时增加。然而,从长期来看,LDO 代币持有者的集中度似乎存在下降趋势,如图中所示,从 2021 年初的 0.6 下降到 2023 年 10 月的 0.3。

结论

Lido 是以太坊的一个关键组成部分,因此与以太坊网络的健康密切相关。因此,保护 Lido 具有强烈的动力。当前关于 Lido 及其显赫地位的讨论代表了以太坊作为 PoS 区块链的一个受欢迎的发展路径。尽管前进的道路可能是微妙的,不是十分清晰的,但它表明辩论双方的利益相关者都考虑到了以太坊的最大利益——符合其可访问性和去中心化的原则。

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表Bi123的观点或立场