币安研究院:数据洞察,加密货币融资概况

融资

Web3

游戏

尽管 2023 年出现了下滑趋势,但市场仍表现出了韧性,交易和投资保持稳定增长。在这一持续增长中,链游和基础设施项目占据了相当大的份额。

撰文:币安研究院

关键要点

《数据洞察:加密货币融资概述》是币安研究院汇编的过去一年的融资图表和见解。

- 总体趋势:随着融资逐渐稳定,出现乐观迹象

尽管 2023 年出现了下滑趋势,但市场仍表现出了韧性,交易和投资保持稳定增长。在这一持续增长中,链游和基础设施项目占据了相当大的份额。

- 风险投资详述:传统风投进入 Web3

自今年年初以来,有传统 VC 参与投资比 例已增至 45% ,传统 VC 与 Web3 投资者之间的差距已逐渐缩小。Hack VC 在传统风险投资机构中处于领先地位,它在游戏和基础设施等领域进行了多元化投资。

- 按板块划分的热门项目:基础设施融资仍居榜首

在过去的四个季度中,基础设施项目一直融到资金最多的赛道,季度融资总额从 22 年第四季度的 26% 逐步增长到 23 年第三季度的 44% 。

总体趋势

回顾过去几年的融资趋势

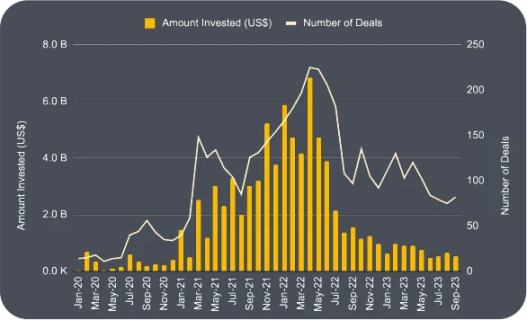

特定时间段内的交易数量和资本投入

资料来源: Messari 、RootData 和币安研究院。截至 2023 年 9 月 30 日的数据快照。

- 在 2021 年和 2022 年早期的大热牛市,融资总额持续增长。融资金额在 2022 年 4 月达到峰值,达 68 亿美元,相较于 2021 年 1 月的金额增长了 361.8% 。

- 然而,受 FTX 暴雷事件的影响,融资资金在 2022 年第二至第三季度之间骤降,第三季度的总投资资金仅为 24 亿美元。此次下跌后,融资资金水平趋于稳定。

- 尽管如此,交易资金的数量在 2023 年 1 月和 2 月有所增加,主要得益于基础设施和 Web3 游戏领域的大幅增长。

种子轮融资占投资的 30% 以上

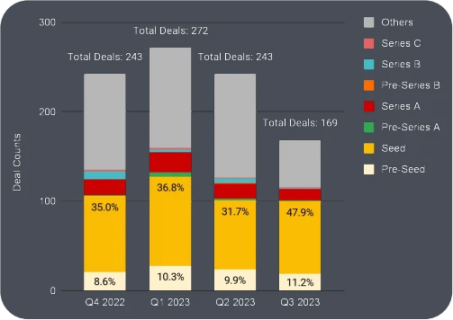

各季度不同融资轮次的交易数量

资料来源:Messari、RootData 和币安研究院。截至 2023 年 9 月 30 日的数据快照 其他项指的是未披露的融资、私募代币发行以及并购等

- 总交易数量在 2023 年第一季度达到峰值,为 272 宗,到 2023 年第三季度下跌至 169 宗,下降 37.9% 。

- 上个季度的种子轮融资占比飙升至 47.9% 。尽管总体交易数量有所下降,但种子轮项目在 2023 年第二季度到第三季度之间从 77 个增加到 81 个。

- 种子轮融资的盛行或许是因为如今的市场上有许多未证实的技术。种子轮通常支持的是没有成熟产品或客户的思路,因此投资风险较高,但种子轮项目的估值通常较低,因此可以将风险分散到多个项目。

- 尽管种子前融资的风险最高,但其是第二大投资轮次,该轮次对于加密货币领域的研究和最小化可行产品 (MVP) 的开发至关重要。

游戏、支付和交易平台的融资居领先地位

过去 4 个季度中排名前十的融资板块

资料来源:Messari、RootData 和币安研究院。截至 2023 年 9 月 30 日的数据快照。

- 请注意, 一个项目可能涉及多个板块,仅考虑其主要子板块

- 收益板块只有 10 宗融资交易,但其平均融资额最高。这主要是因为一家专注于资产管理的中心化金融企业 Amber Group 获得了 3 亿美元的 C 轮融资。

- 尽管游戏领域获得的累计融资金额最高 , 但其平均投资额也最小,仅有 742 万美元。

- 这或表明投资者看到了游戏行业的机会。但由于 Web3 游戏的投机性质以及可能缺乏真正的游戏爱好者,投资金额仍然保守。

风险投资仍然看好游戏领域机会

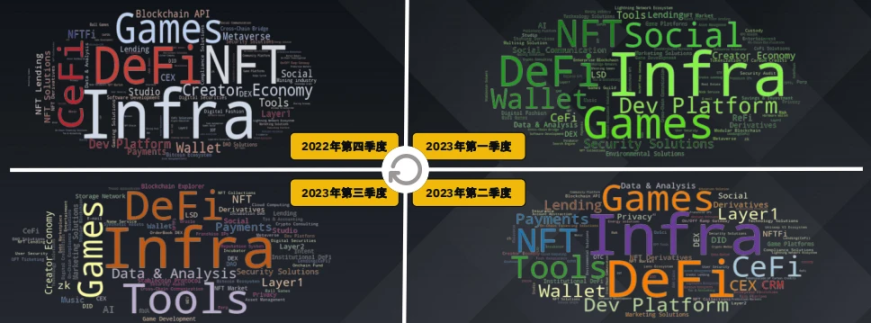

各季度融资最多的板块细分

资料来源:Messari、RootData 和币安研究院。截至 2023 年 9 月 30 日的数据快照。

游戏领域持续吸引风险投资的兴趣,这表明人们对这一新兴领域充满期待,最近几个季度人工智能和数据领域的获投也有所上升。2023 年第三季度主要转向了包括 DEX 在内的四大板块。

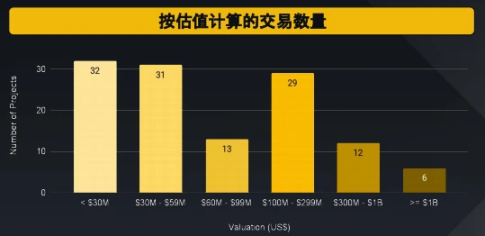

共有 6 个独角兽项目(估值超 10 亿美元)

过去四个季度的项目估值和融资

资料来源:RootData 和币安研究院。截至 2023 年 9 月 30 日的数据快照

所提及的项目是估值数据在 RootData 上公开可查的项目。

- 3, 000 万美元以下、 1 亿美元至 2.99 亿美元、 3, 000 万美元至 5, 900 万美元这三个估值等级的项目数量相近。

- 支付解决方案 Ramp 以 58 亿美元估值位居榜首。紧随其后的是全链互操作性协议 LayerZero 以及专注于机构的基础设施项目 Copper 均估值 30 亿美元。

风险投资 (VC) 详述

投资动态

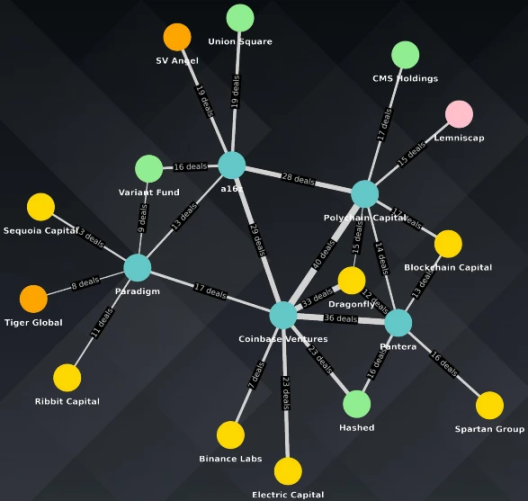

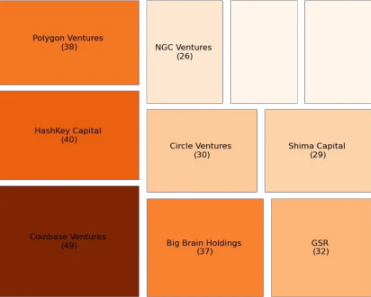

知名投资公司一览

资料来源:RootData 和币安研究院。截至 2023 年 10 月 10 日的数据快照

上方显示的数据不仅限于过去四个季度

- 其他投资方的声誉和参与是许多风险投资方在做投资决策时的重要考虑因素,这凸显了「社会认同」的重要性。

- 该图阐明了 Pantera Capital 、Dragonfly、 Coinbase Ventures、a16z 和 Polychain Capital 等知名风投公司经常共同投资一些项目。

- 该图显示,Polychain Capital 和 Coinbase Ventures 的 共同投资数量最多(40 宗)。这可能是因为 Polychain 的创始人 Olaf Carlson-Wee 曾是 Coinbase 的首席风 险官。

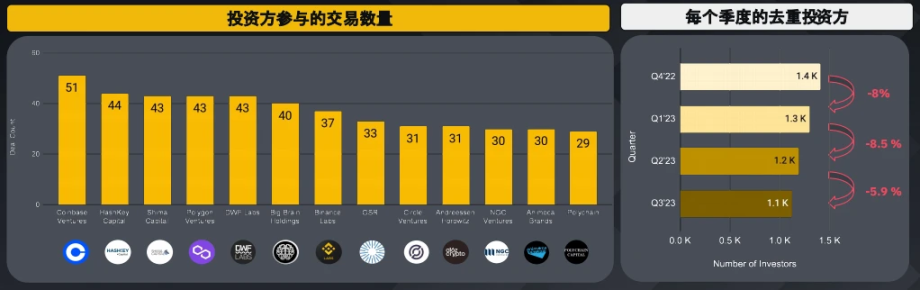

最活跃的风投公司达成了 51 宗交易

过去四个季度最活跃的一些投资方

资料来源:Messari、RootData 和币安研究院。截至 2023 年 9 月 30 日的数据快照。 请注意, 一个项目可能涉及多个板块,仅考虑其主要子板块

近四个季度,Coinbase Ventures 的交易数量位居榜首,其中 33.3% 流向 DeFi,另有 39.2% 投资到基础设施。DWF Labs 是新晋入榜的投资方,从 2022 年 10 月才开始其投资活动。此外,尽管每个季度的去重投资方的数量都有所减少,但上个季度的降幅放缓至 5.9% 。

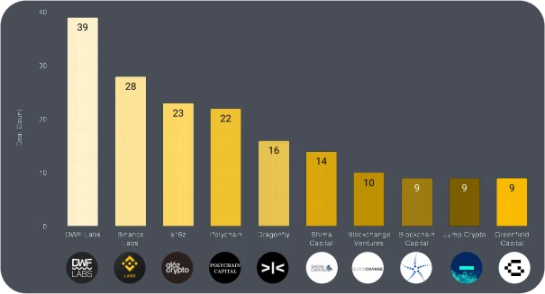

DWF Labs 领投 39 个项目

过去四个季度的前十大领投方

领投方的交易数量

资料来源:RootData 和币安研究院。截至 2023 年 9 月 30 日的数据快照。

Rootdata 上的 * 号表示领投方,以及交易中的独投方。有些交易可能可能不注明领投方。

* 某些投资金额未公开,因此所述总额实际可能更高

- 领投方是在一轮投资中提供最多资金的投资方。

- DWF 领投 39 宗投资,其中大多数都是独投投资项目,总投资额超 3.238 亿美元 *。

- Binance Labs 也单独投资了 Xterio 、 Helio Protocol、和 Radiant 等多个项目,分别涉及 到游戏开发、LSTFi 协议和借贷领域。

- a16z 领投的项目占其总投资的 74% ,最近 在 9 月投资的项目有近场通信 (NFC) 代币化项目 IYK ,以及游戏工作室 Proof of Play 。

Coinbase Ventures 有 36 宗非领投投资

过去四个季度的前十大非领投方

非领投方的交易数量

资料来源:RootData 和币安研究院。截至 2023 年 9 月 30 日的数据快照

- 非领投方指参与融资但无需制定条款的投资方。

- Coinbase Ventures 是最大的非领投方,其策略似乎是实现投资组合多样化,将更少的资金分配到更多的项目。这与 a16z 等公司形成鲜明对比,后者选择用更多资金领投更少的项目。

- 最近 Coinbase Ventures 跟投的项目是跨链预言机 Supra 和生息稳定币 Mountain Protocol。

- 排名第二的 Hashkey Capital 将 22% 的投资组合分配到了基础设施项目,如自托管解决方案 PrimeVault 和元宇宙 / 游戏项目 Aethir ,表明游戏行业的基础设施需求有所增加。

艰难背景下的活跃投资环境

风投公司的交易数量在不同时间段有所不同

资料来源:RootData 和币安研究院。截至 2023 年 9 月 30 日的数据快照

- 尽管市场环境艰难,但 Binance Labs 和 NGC Ventures 等风投公司仍表现出看涨情绪,投资数量增多。Binance Labs 的绝对投资数值增幅最大,近两个季度共计 23 宗投资。

- 与此同时,Coinbase Ventures 和 Shima Capital 等公司的投资数量减少,或表明这些公司的投资筛选更加严格化。尽管如此,二 者仍是活跃的投资方 , Coinbase Ventures 达成 19 宗交易,Shima 为 17 宗。

传统风投进入 Web3

融资轮次类型和领先的传统风投公司

资料来源:RootData 和币安研究院。收集的数据为截至 2023 年 9 月 30 日的近 4 个季度的数据

- 41.6% 的传统风投公司参与种子轮投资。

- 所列出的前五大传统风投公司中,只有 Bitkraft 主要专注投资游戏。HackVC 的交易数量最多,并将投资分散到从游戏到基础设施等多个领域。项目包括混合衍生品交易平台 GRVT 和利用贡献度证明机制的 GameFi 平台 DeGame 。

传统风投公司仍忠于该行业

近四个季度融资中投资方性质

资料来源:RootData 和币安研究院。收集的数据为截至 2023 年 9 月 30 日的近 4 个季度的数据

- 尽管近四个季度的交易数量呈下降趋势,但传统投资方的交易比例一直相当稳定,在 40% 到 45% 之间。

- 与 2022 年第四季度相比, Web3 投资方与传统风投公司的交易数量差距已大大缩小,表明了后者对该行业的坚定投入。

传统风投公司的投资策略

各季度融资最多的板块细分

资料来源:Messari、RootData 和币安研究院。截至 2023 年 9 月 30 日的数据快照。

基础设施相关的项目似乎最受传统风投公司的青睐,其次是 DeFi 和游戏领域。针对 NFT 项目的兴趣有所下降,交易占比 从 2022 年第四季度的 11.4% 下降至 2023 年第三季度的 4.6% 。但工具相关项目的吸引力显著增加,交易比例从 2022 年第四季度的 4% 激增至 2023 年第三季度的 14.9% 。

各板块项目

2023 年各季度排名前五的融资轮

DeFi 板块

CeFi 板块

NFT 板块

游戏板块

社交和娱乐板块

工具和信息板块

Layer 1/Layer 2 板块

基础设施板块

注:上述列表所含项目并不全面。对于提及的任何特定项目,币安不做推荐,也不提供背书。

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表Bi123的观点或立场