香港的稳定币准备怎么玩?

支付

比特币

托管

香港 8 月 1 日生效的稳定币新规框架,为投资者勾勒出清晰的产业图景。摩根大通和国信证券研报指出,香港的稳定币发行方、持牌虚拟资产交易所及相关金融技术服务商成直接受益者。不过,香港入场券并非人人可得,且短期盈利不易,市场规模尚处初期,盈利模式分化,监管则决定赢家。

作者:鲍奕龙

对于关注香港虚拟资产发展的投资者而言,香港 8 月 1 日生效的稳定币新规框架,为投资者提供了一幅清晰的产业图景。

据追风交易台消息,本周摩根大通和国信证券发表研报,指出一个规模已超 2300 亿美元的全球市场正在迎来香港的合规化入场。对于投资者而言,这意味着香港的稳定币发行方、持牌虚拟资产交易所、以及相关的金融与技术服务商将成为直接受益者。

然而摩根大通强调,尽管市场热情高涨,但香港的入场券并非人人可得,同时想要短期内盈利也并非易事:

市场规模处于初期: 香港当前的加密货币市场交易体量与美国及全球相比仍然很小,投资者应理性看待其短期增长潜力,避免过高预期。

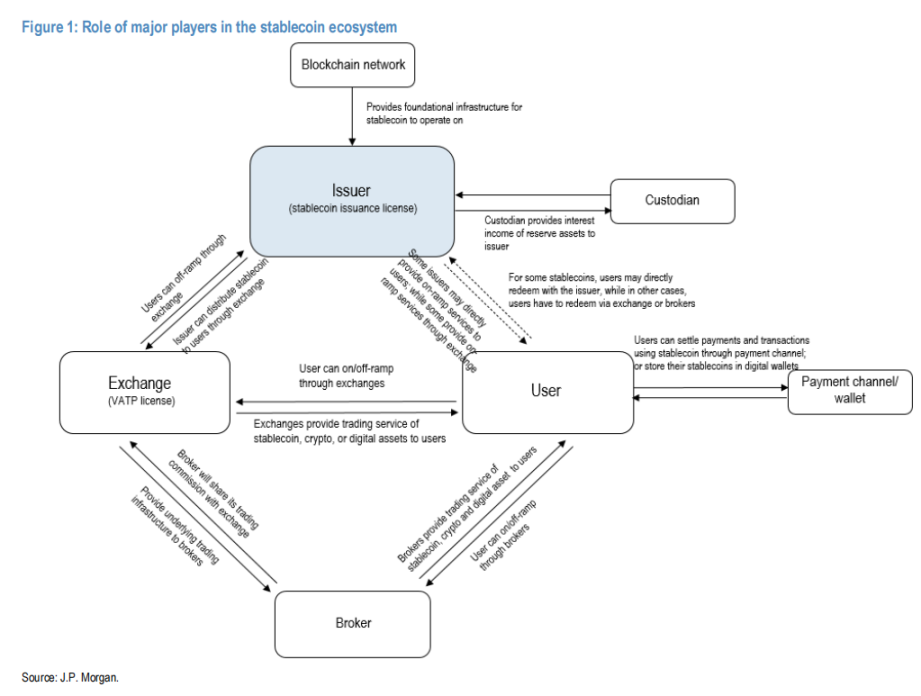

盈利模式分化:发行方是生态起点,直接分享储备资产收益;持牌交易所(如 OSL)通过提供交易和清算服务赚取手续费;储备银行(如众安银行)提供托管服务;技术 / 金融券商(如富途、四方精创)提供交易系统、技术支持和合规服务。

监管决定赢家: 谁能获得香港金管局(HKMA)的稳定币发行牌照,以及已经持有 VATP 牌照的交易所,将成为这场游戏的主要受益者。对于个股,拥有庞大零售客户基础和 VATP 牌照布局的互联网券商(如富途)比传统券商更具优势。

稳定币收益: 稳定币发行方的商业模式极其清晰且具有吸引力。但香港规定明确禁止向稳定币持有者支付利息,这意味着「持有即生息」的模式在香港行不通,投资策略需相应调整。

千亿美金的牌桌:稳定币市场现状与巨头

稳定币市场已不再是小众概念,而是一个千亿级别的庞大市场。

国信证券引用的数据显示,市场由少数巨头主导。Tether 发行的 USDT 规模超过 1500 亿美元,Circle 发行的 USDC 规模超过 600 亿美元,两者均为与美元 1:1 锚定的链下型稳定币,合计占据了近 87% 的市场份额。

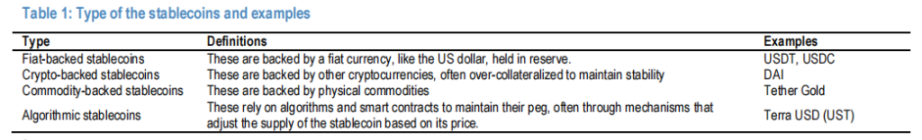

根据摩根大通的报告,截至 2025 年第二季度,全球稳定币总市值已超过 2300 亿美元。摩根大通将稳定币分为四类:

- 链下型(法币本位): 以真实世界资产(如美元、美债)为信用担保,1:1 发行,如 USDT、USDC。这是当前市场的主流,也是香港监管的核心对象。

- 链上型: 基于区块链智能合约抵押加密资产(如比特币)发行,如 Dai。

- 商品支持的稳定币: 例如与黄金挂钩的稳定币 Tether Gold,具有实际黄金资产支撑。

- 算法型: 依靠算法和市场套利机制稳定币值,如曾经的 UST,其峰值曾接近 200 亿美元,但现已清算,凸显了其高风险性。

对于投资者而言,这意味着未来香港市场的竞争也将主要围绕最稳健、最受监管青睐的「链下型」稳定币展开。

「躺着赚钱」?稳定币发行方的核心盈利模式

稳定币发行方的商业模式极其清晰且具有吸引力。

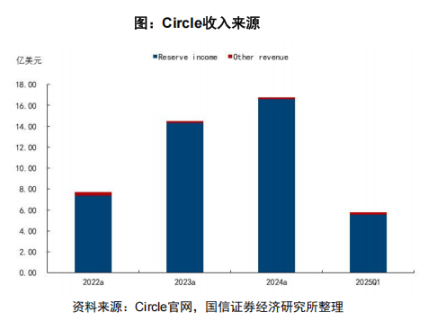

国信证券的报告以全球第二大稳定币 USDC 的发行方 Circle 为例,详细拆解了其盈利来源。Circle 的收入主要来自两大块,但极不均衡。

其核心是储备资产收益。当用户用 1 美元购买 1 个 USDC 时,Circle 会将这 1 美元储备起来。报告指出,Circle 将 80% 以上的储备金投资于由贝莱德(BlackRock)管理的短期美国国债基金,剩余 10-20% 的现金则存放在全球系统重要性银行。这些投资产生的无风险利息收益,构成了 Circle 的利润核心。数据显示,在 2024 年,这部分储备资产收益占到了 Circle 总收入的 99%。

另一部分收入来源是支付与清算手续费,即用户在兑换稳定币时产生的手续费,但这部分收入占比较小。

这种模式的本质是发行方利用庞大的用户储备金进行低风险投资,赚取利差。其盈利能力完全取决于储备金的规模和短期利率水平。

对于寻求投资稳定币生态的公司而言,能否获得发行牌照,从而掌控庞大的储备金,是决定其能否分享这块最大蛋糕的关键。

香港牌照争夺战:谁是生态系统中的受益者?

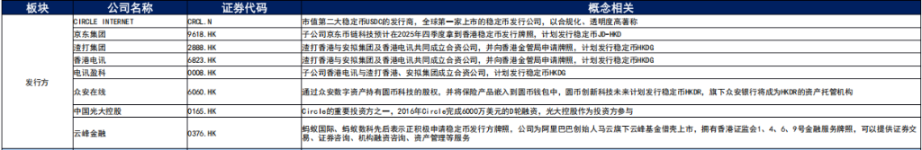

随着香港《稳定币条例》于 2025 年 8 月 1 日正式生效,一场围绕牌照的争夺战已经打响。国信证券和摩根大通的报告共同指出了生态系统中的几类关键参与者和潜在受益方。

首先是生态系统的起点——发行方。香港金管局于 2024 年推出了「稳定币发行人沙盒」,首批已有三组发行主体、共 5 家机构入围,它们是获得首批牌照的热门候选:

- 渣打银行、安拟集团与香港电讯的合资公司,计划发行港元稳定币 HKDG。

- 京东币链科技,计划发行港元稳定币 JD-HKD,聚焦跨境支付和供应链金融。

- 圆币创新科技,计划与 Cobo、连连国际合作发行 HKDR,聚焦 DeFi 和跨境支付。此外,蚂蚁集团旗下的蚂蚁数科与蚂蚁国际也已明确表态将在香港申请牌照。

其次是流量变现的渠道——虚拟资产交易平台。持牌交易所是稳定币流通和交易的核心场所,国信证券报告显示,截至 6 月 25 日,香港证监会已发放 11 张虚拟资产交易平台牌照。

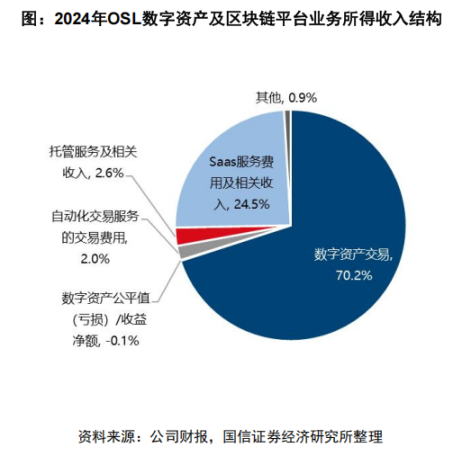

国信证券以香港首家持牌平台OSL 集团为例,其 2024 年的收入结构清晰地展示了变现路径:

24.5% 来自 SaaS 服务及相关收入,70.2% 来自数字资产交易。其交易费率根据客户类型和交易方式,零售客户为 0.2%-0.28%,机构客户为 0.15%-0.225%。

然后是机遇与挑战并存的券商与金融机构。摩根大通的报告认为,与直接分享储备收益的发行方和收取交易费的交易所相比,传统券商的盈利模式较为间接,需要与交易所分润。但像富途这类拥有庞大零售客户基础和先进技术平台的券商,在竞争中处于更有利的位置。报告提到,富途已向客户提供加密资产交易服务(与 HashKey 合作),并正积极申请自己的 VATP 牌照。

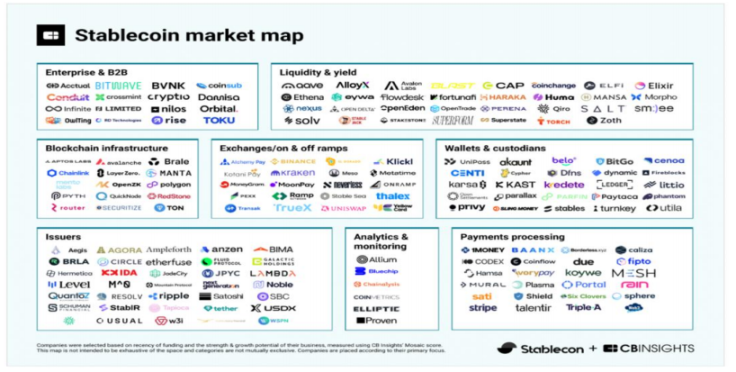

最后则是不可或缺的「卖水人」——基础设施提供商。整个生态的运转离不开底层支持。国信证券报告中提及的储备银行(如众安银行为圆币科技提供托管)、资产管理公司(如贝莱德管理 Circle 储备金)、以及提供 KYC/AML、支付、区块链安全等服务的技术提供商(如四方精创、神州信息等),都将从行业的合规化和规模化中受益。

综上所述,香港稳定币市场的合规化进程为投资者提供了一幅清晰的产业图景。抓住那些在牌照、技术和客户基础方面具备先发优势的公司,将是分享这场数字金融盛宴的关键。

免责声明:

1.资讯内容不构成投资建议,投资者应独立决策并自行承担风险

2.本文版权归属原作所有,仅代表作者本人观点,不代表Bi123的观点或立场